■ 短期の相場見通し

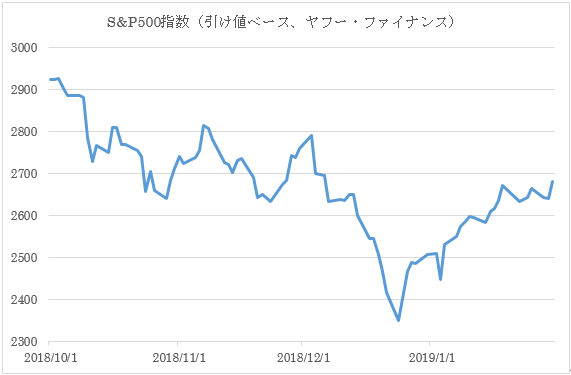

S&P500指数の向こう一カ月のターゲットは2,500とします。

■ 経済の現況

中国・欧州経済には顕著な減速が見られています。

これに対して米国経済は住宅などの金利敏感なセクターを除けば、まだ減速は見られません。しかし12月末から1か月以上に渡る連邦政府機関一部閉鎖が続いたためそれが経営者のマインドに影を落としています。

トランプ大統領と議会は2月15日まで暫定的に連邦政府機関を再開することで合意しました。しかし2月15日を過ぎれば予算の問題が再燃します。

3月には2019年度の連邦政府予算を策定し、連邦債務上限を引き上げる必要があります。したがって未だこの問題は峠を越えていません。

1月30日の連邦公開市場委員会(FOMC)では現行の政策金利2.5%が堅持されました。

声明文はかなり大胆に変更され、「もうしばらくゆっくりと利上げする」という一文が削除されました。

また記者会見を通じて「すでにフェデラルファンズ・レートは適正なレンジの中に入っている」という考えが示されました。

さらにリスクに関しても「バランスが取れている」という表現が無くなりました。これは中国・欧州経済をはじめとするグローバルな不透明感に配慮していると思います。

金融コンディションは第4四半期にかけてタイトニング化し、それは今もタイトになっているという認識が示されました。

経済指標のベースラインには変化はないもののインフレのリスクは後退したという認識が示されました。

さらに今回はFOMC声明文に加えて量的引締め政策(QT政策)に関する声明文が添付されました。これはサプライズでした。「十分な準備金をFRBのバランスシートに残す」という表現を通じてFRBがQT政策を早期に切り上げることを示唆しました。

バランスシートの「着地点」に関しては市場では3.5兆ドルという説が取り沙汰されています。現在のFRBのバランスシートは4兆ドルです。すると毎月500億ドルのペースでバランスシートを縮小しているので、このままのペースを維持すれば11月頃にその着地点に到達するわけです。</> しかしパウエル議長は3.5兆ドルという目標はまだぜんぜん決まっているわけではなく、今後のFOMCでそれをどこに設定するかという問題を詰めてゆくと述べました。

このように今回のミーティングは全体的にハト派でした。このミーティングをもってFRBは「マーケットの敵」、すなわち金融引締めによって投資家を苦しめる存在から「マーケットの味方」すなわち株式市場にとって支援的な役割へと鞍替えしたと言えます。

■ 企業業績の現況

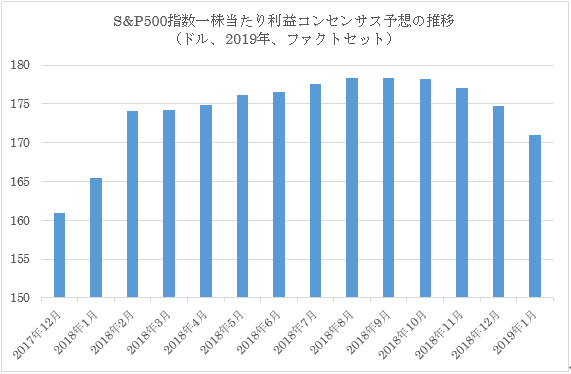

企業業績には翳りが見え始めています。具体的には2019年のS&P500のコンセンサス一株当たり利益(EPS)は下がり続けています。

2018年第4四半期の決算発表シーズンはこれまでに4分の1が済ませていますが、EPS、売上ともに今回はコンセンサス予想を上回る企業の数が最近の平均より低いです。

セクターで言えば半導体の決算がとりわけ悪かったです。

■ 注目イベント

3月の米中貿易交渉の期限を前に市場参加者の不安が再燃することが予想されます。

また英国のEU離脱の期限も迫ってきています。それらのことから市場はリスクに対して敏感になると予想されます。

■ 注目ETF

1月30日のFOMCでFRBが予想以上にマーケットに対してフレンドリーなスタンスを打ち出しました。そのことはドル安要因であり、ゴールドにとっては強気材料だと思います。そこでまずSPDRゴールドシェア(ティッカーシンボル:GLD)に注目したいと思います。

次にドル安局面では新興国株式に米国の資金が向きやすいです。バンガードFTSEエマージング・マーケッツETF(ティッカーシンボル:VWO)が注目です。

FRBがハト派のスタンスを打ち出したことで高利回り債にも見直し買いが入る可能性があります。iシェアーズiBoxx米ドル建てハイイールド社債ETF(ティッカーシンボル:HYG)に注目したいと思います。

また米中貿易戦争との絡みではiシェアーズ中国大型株ETF(ティッカーシンボル:FXI)にも注目したいと思います。

1月30日のFOMC以降、長短金利差が拡大し、銀行の収益が拡大しそうな兆しが見えています。そこで金融セレクト・セクターSPDR(ティッカーシンボル:XLF)にも注目したいです。

■ まとめ

アメリカの景気には未だ暗転の兆しは出ていませんが、中国・欧州は一足先に減速しはじめています。これを受けてFRBは市場に対してフレンドリーな金融政策へと舵を切りました。それは今後ドル安になることを意味します。ゴールド、新興国株式、銀行株などに妙味があると思います。