■短期の相場見通し

S&P500指数の向こう1カ月のターゲットは4080とします。

先月は雇用統計、消費者物価指数、生産者物価指数、小売売上高、コアPCEインフレなどの経済指標がすべて「景気は思ったより強い!」ということを示す内容でした。

これを受けて米国の政策金利であるフェデラルファンズ・レートの先物取引価格は6月半ばまでに5.25~5.50%まで上昇する事を織り込みました。

引締めが続くという考え方が支配的になった関係で2月の相場は一進一退でした。

3月はこれと打って変わって景気の足腰は市場参加者が考えているほど強くないというデータが出始めると予想します。それは逆に株式にとってプラスです。

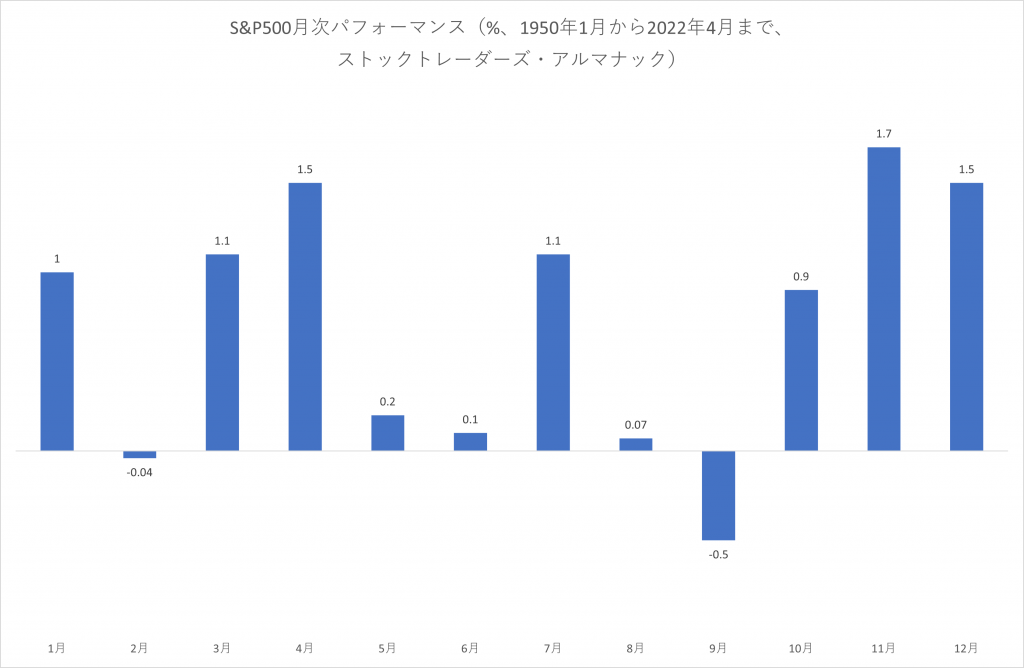

例年、3月・4月は季節的に株式が上がりやすい時期です。

したがって3月・4月を通じてロングのポジションを維持することが望ましいです。

■米国経済の現況

上に述べた通り物価関係の統計は2月に足踏みしました。しかし遅かれ早かれ物価はふたたび沈静化へ向かうと思います。

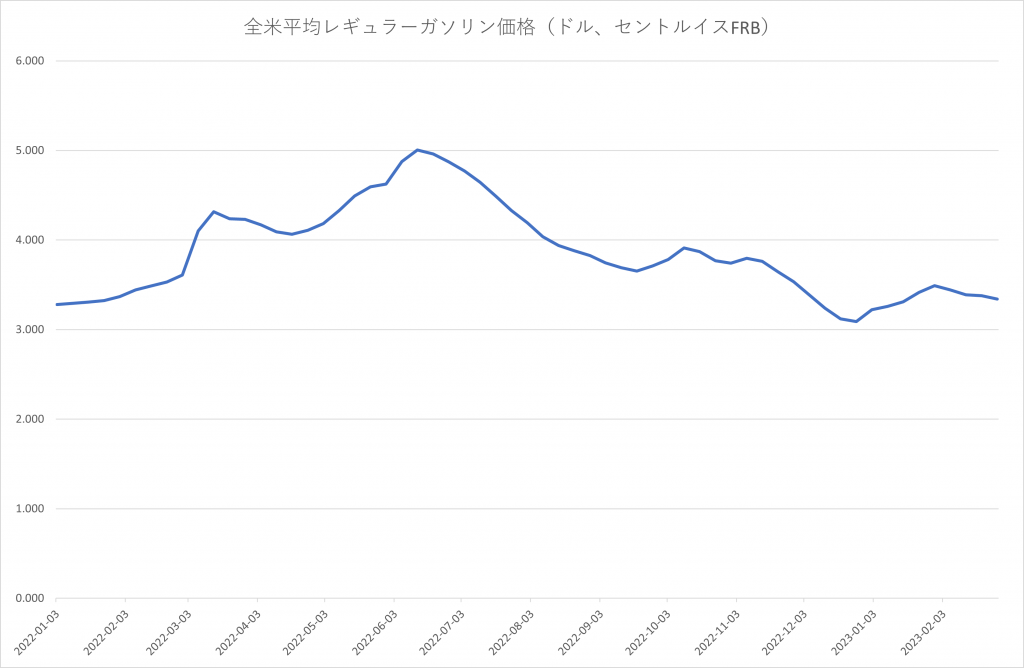

3月以降はエネルギー価格の前年比較が容易になります。これはどうしてか? と言えば去年2月24日にロシアがウクライナに侵攻したことをキッカケにガソリン価格などが急騰、あれからちょうど1年を経て、いまは逆に価格が下がっているからです。

■企業業績

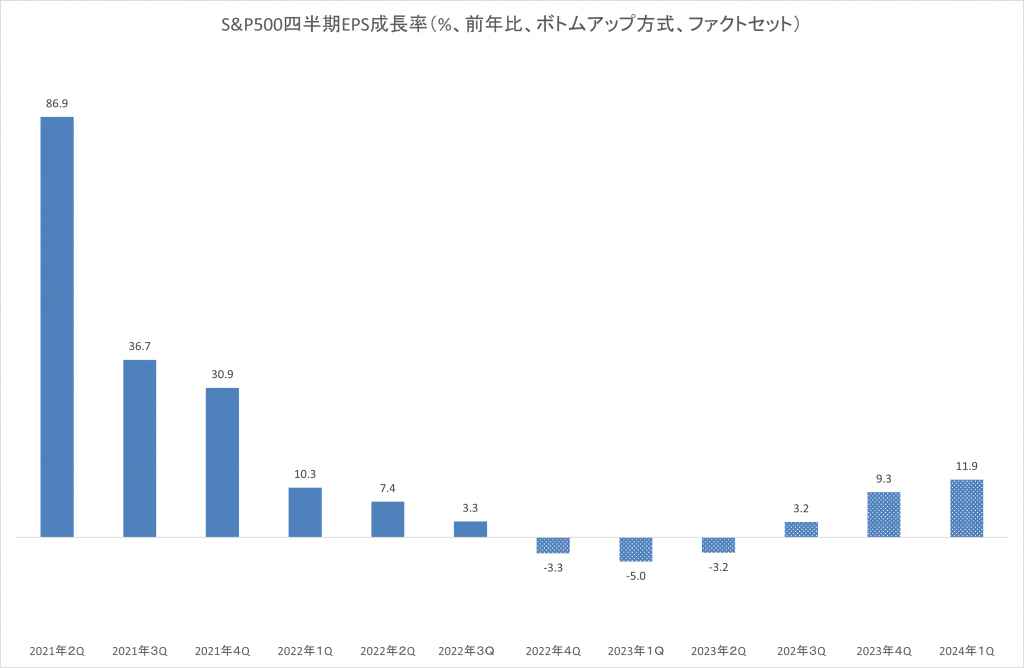

022年第4四半期決算発表シーズンはほぼ終了しS&P500指数採用企業の68%が一株当り利益(EPS)で、66%が売上高でコンセンサス予想を上回りました。

EPSパフォーマンスは過去10年の平均を下回り、売上高成長率はインフレに助けられた格好で過去10年の平均を上回りました。いずれにせよ決算は冴えなかったと形容できます。

上のチャートに見るように今はEPS成長率が前年比でマイナスとなっており業績面での援護射撃は余り期待できません。

■注目ETF

3月・4月は稼ぎ時だと思います。そこで先ずSPDR S&P500 ETF(コード:SPY)をロングすることを提案します。ナスダック100指数に投資するパワーシェアーズQQQ信託シリーズ(コード:QQQ)も良いです。さらにiシェアーズ・ラッセル2000 ETF(コード:IWM)、ウィズダムツリー欧州ヘッジド・エクイティ・ファンド(コード:HEDJ)、バンガードFTSEエマージングマーケッツETF (コード:VWO)も良いでしょう。