1.短期の相場見通し

S&P500指数の向こう一カ月のターゲットは2,400に下げます。

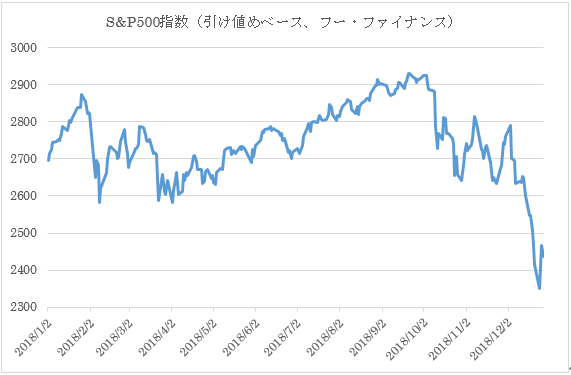

S&P500は2018年10月3日のザラバ高値2,939.86から12月24日のザラバ安値2,346.58まで20.18%の調整を見ました。

ウォール街の「ベアマーケット(弱気相場)」の定義は「高値から20%の下落」です。つまり米国株は正式にベアマーケット入りしたと考えることができるのです。

S&P500指数が1957年に出来て以来、過去に同指数が高値から-20%以上の下落を演じたこと、つまりベアマーケットは11回ありました。

その平均下落率は-33.34%です。すると今回の下げが平均的なベアマーケットの軌跡を辿ると仮定すれば、1,959.71が下値メドということになります。

そして過去のベアマーケットは平均して12.2ヵ月続きました。今回は未だ3ヵ月しか経っていません。

これらの事から考えて、のたうちまわるような苦しい相場が、しばらく続くと思った方がいいです。

アメリカではS&P500指数がデビューして以来9回のリセッション(景気後退)がありました。そのうちリセッションの直前に株式市場がベアマーケット入りし早期警戒シグナルを発した例は7回でした。つまりかなり信頼性が高いです。

そう考えれば今回もこれが景気後退の兆しであると覚悟した方がいいでしょう。

2.経済の現況

経済指標には上で述べたようなリセッションの兆しは未だ殆ど表れていません。強いて言えば住宅市場などの金利に敏感な分野では減速が見られています。しかし本格的にデータが悪化するのは未だ先だと思います。

3.企業業績の現況

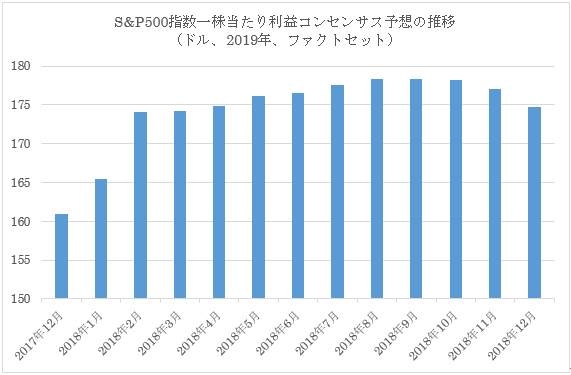

企業業績には翳りが見え始めています。具体的には2019年のS&P500のコンセンサス一株当たり利益(EPS)がこのところ下がってきています。

4.注目イベント

これを書いている2018年12月27日現在、暫定予算の策定の遅延が原因となって米国の連邦政府機関の一部はシャットダウンしています。つまりお役所の日常業務に支障が出ているのです。

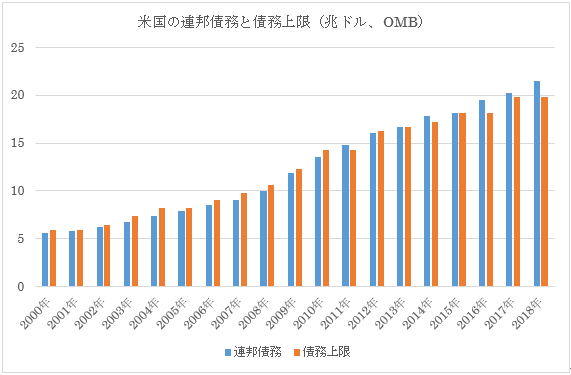

2011年以降、連邦債務は法律で決められた債務上限を常習犯的に超過してしまっています。

この緊急事態を米国政府は色々な暫定法案でなし崩し的に誤魔化してきました。現在は7つのこまごました暫定措置によるツギハギにより、なんとかその場を繕って来ました。

しかし今年3月頃には2019年度の予算を合意する必要があります。去年の大型減税で連邦債務は一気に1.4兆ドルも余計に増えてしまった為、今回は抜本的な対策が必要であり、予算審議は難航することが考えられます。

その審議の進行状況によっては相場が荒れる可能性があります。

5.注目ETF

今回の下げ局面ではナスダック総合指数の下げがきついです。未だ下値があると投資家が考えるのなら、ナスダックの3倍の変動率が出るように設計されているプロシェアーズ・ウルトラプロQQQ(ティッカーシンボル:TQQQ)をショートするという戦法が考えられます。

テクノロジー株を売り建てしたいのであればテクノロジー・セレクト・セクターSPDRファンド(ティッカーシンボル:XLK)を売り建てると良いでしょう。

また最近の株式市場では金融株の下げも目立っています。これは長短金利差が接近しており、銀行の利ザヤが圧迫されるだろうと考える投資家が多いからです。Direxionデイリー米国金融株ブル3倍ETF(ティッカーシンボル:FAS)を売り建てることで銀行株の株価下落から利益を上げることが可能です。

最近のドル安で日本株は冴えない展開になっていますが、これを巧く利用する投資対象としてNEXT FUNDSの日経ダブルインバース上場投信(日経Wインバ)があります。これは日経平均が下落すると上昇する設計になっています。

地味なロング(買い持ち)の投資対象としては生活必需品セレクト・セクターSPDRファンド(ティッカーシンボル:XLP)が良いです。組入れ銘柄はP&G、コカコーラなどです。

6.まとめ

アメリカの株式市場は高値から20%調整し、ベアマーケット入りしました。ベアマーケット局面は暫く続くと覚悟した方がいいです。株式市場がベアマーケット入りしたということは米国経済も景気減速を覚悟すべきです。つまりただ漫然と「買い持ち」にするような相場の張り方では儲けにくくなる可能性もあるのです。