■不吉な株式市場の動き

先週までのS&P500指数の年初来パフォーマンスは-8.8%でした。1980年代以降、新年の最初の二か月のパフォーマンスがこれほど悪いときは、米国は必ず景気後退に見舞われてきました。この経験則をあてはめれば、今年米国がリセッションに入るリスクは大きいと言わざるをえません。

これは大方のエコノミストや市場関係者の考え方とは真っ向から対立する考えです。大部分の人々は(2020年に新型コロナで米国はリセッションを経験したばかりなので、当分の間、景気拡大は続く)と思っています。

実際、1982年代以降は好景気が7~10年続くことが常態化しています。中央銀行がしっかりしている現代に於いては、めまぐるしく好況と不況が繰り返されるのは過去の事だと投資家は信じています。

■エコノミストが景気は安泰と判断する理由

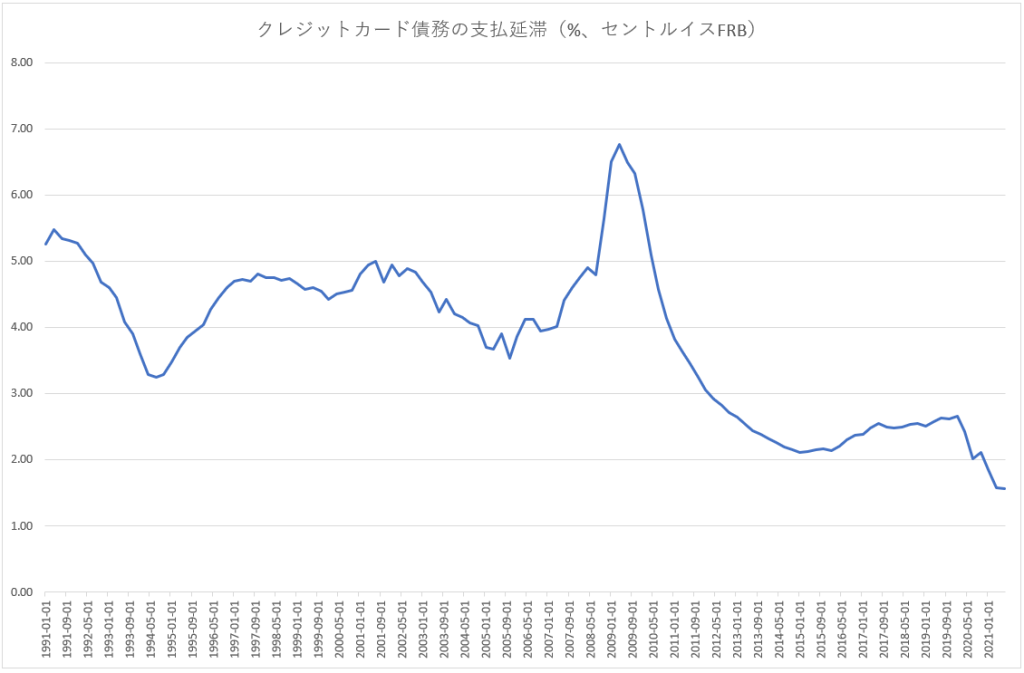

いまクレジットカード債務の支払延滞が極めて低水準です。

つまり消費者の懐具合はあたたかいのです。

次に企業の資金調達のしやすさを表す財政状態指数は低位置にあり、お金は借りやすい状態です。

つまり消費者も企業も資金繰りには困ってないのです。

普通、景気後退は信用サイクルの暗転によりもたらされます。

さらに信用サイクルの暗転を細かく分解すると、①消費者が借金できなくなり支出を絞り込むケース、②企業がお金を借りにくくなり新規の雇用や先行投資を絞り込むケースが考えられます。

しかし今回に限って言えば上でみたようにそういう心配は無いのです。エコノミストたちが「リセッションはとうぶん来ない」と考えるのはこのような理由からです。

■インフレという特殊事情

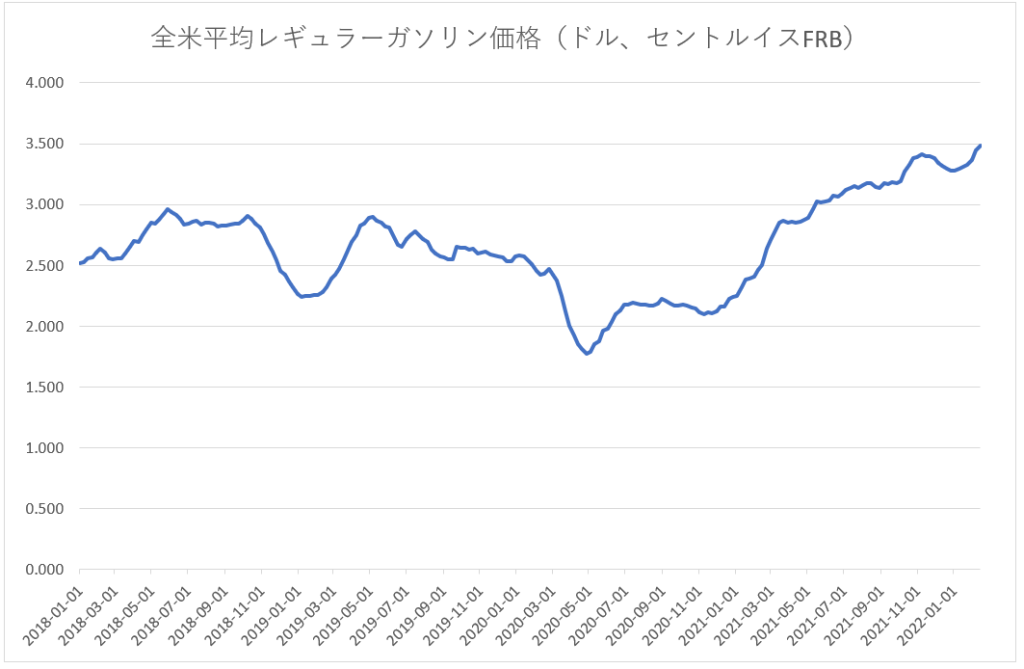

今回はその代わりインフレという特殊な事情があります。すなわちガソリン代や食品の値段が高くなったので、その他の支出を切り詰めないといけなくなるかもしれないのです。

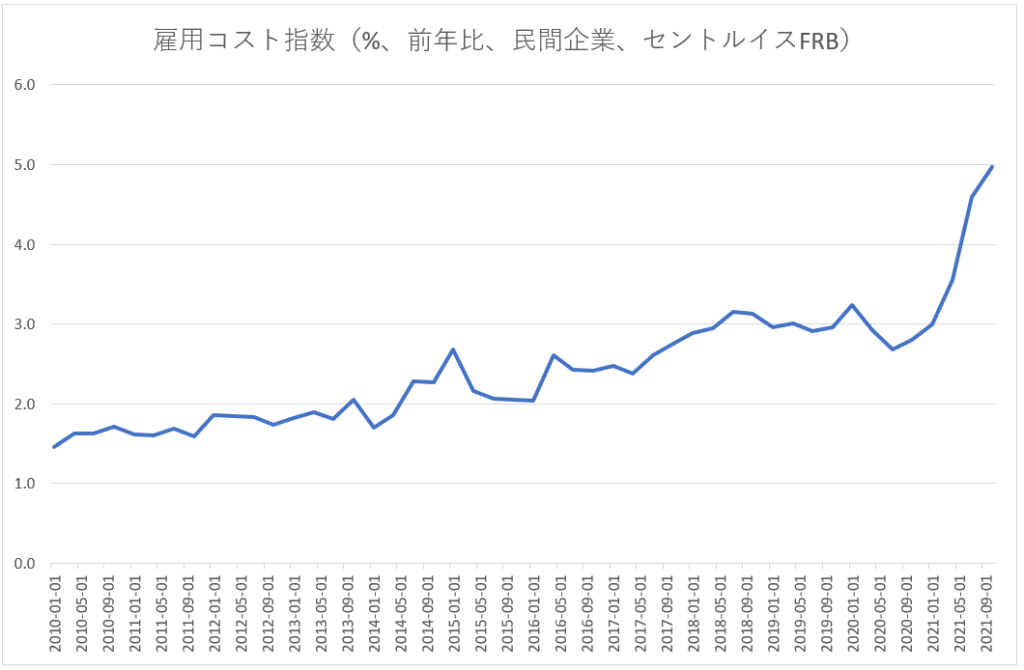

一方、企業の経営者からすれば余りにも賃金がすごいスピードで騰がっているので、採算に合う条件で人材を確保することが困難になり、結果として採用や事業拡張を諦めるところが出てきています。

■FRBの無策が原因

これらはいずれも景気の過熱が原因で起こることです。その点、米国の中央銀行である連邦準備制度理事会(FRB)は、今回、まだ一度の利上げすらしていないわけですから「手をこまねいている」と思われても仕方ありません。

実は好況と不況が2年ごとに来るような、めまぐるしい経済は、昔はざらにありました。つまり今回のFRBの采配はグリーンスパン議長移行の歴代のFRB議長の采配に比べるとキビキビしたところが無いのです。その意味において50年前に戻った印象すら与えます。

今後は突然の消費、雇用、設備投資の落ち込みに気を付ける必要があります。