【最新】2020年の予想はこちら >>米ドル円-2020年相場予想と戦略-

2019年「円高リスク再熱の年となるか?」

1.ドル円の注目点

2019年のドル円相場の注目点としては、以下の通りです。

- 1-1.どうなる貿易戦争と米中関係

- 1-2.FOMCは政策転換するのか?

- 1-3.株価の調整が続くのか?

- 1-4.新天皇即位と消費税増税で日本の景気はどうなるか?

1-1.どうなる貿易戦争と米中関係

昨年もトランプ大統領に翻弄された1年となったが、今年も1月から米国と対中、日欧で通商問題に絡めた協議が続く。この結果次第で、「貿易戦争」が継続するとの思惑が、株式相場などを圧迫しているが、こういった面は、中国の軟化姿勢もあり、一旦「しゃんしゃん」で終わる可能性が高い。また日欧も、自動車増税を最大の主眼として、米国の一定の譲歩をする可能性が高く、今年1-3月期では、収まりを見せるとみておきたい。

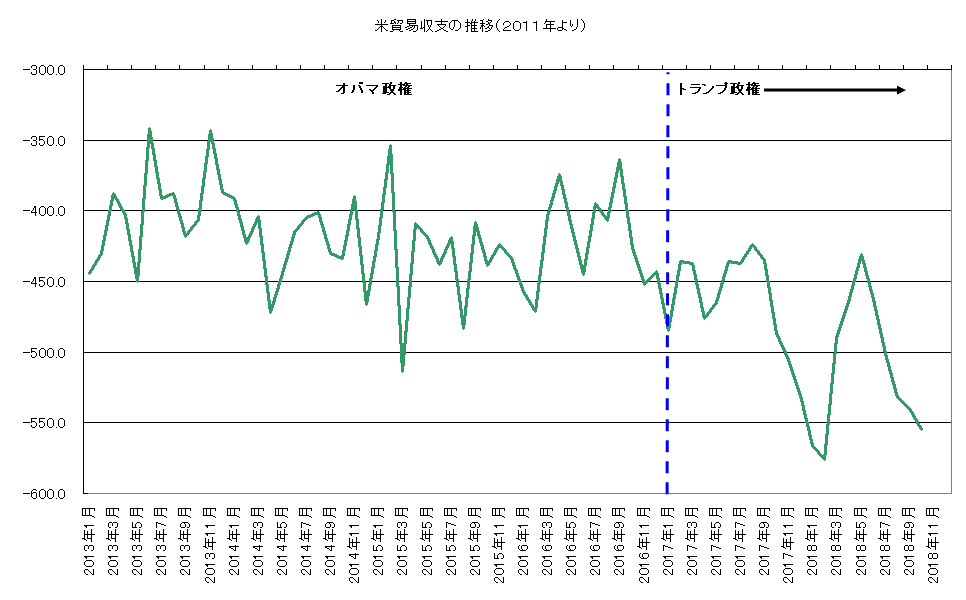

ただ、以下の米国の貿易収支の直近の推移のグラフをご覧頂きたい。トランプ政権に代わって、関税の強化策を取っているが、一時的な駆け込み需要はあっても、オバマ政権時代からみても、米国の貿易赤字に改善は全く見えない。トランプ大統領の怒りは、あくまで米国の「貿易赤字の数字」であり、これが改善しないと、またトランプ大統領が、強硬な態度を取る可能性が残っている。

米国の赤字は構造的な問題であり、通商交渉が決着後も、実際に貿易赤字に改善が見えないなら、米国が「為替レートの問題」まで踏み込んで来る可能性が高い。今後も米国の貿易収支の毎月の推移は、最大の注目となるが、4月以降も具体的に改善が見えないと、年央に向けて、またドル安の芽につながるリスクは考慮しておきたい。

1-2.FOMCは政策転換するのか?

米FOMCは、パウエル議長に交代後も、米国の良好な経済をバックに、粛々と利上げを継続してきたが、昨年10月のNY株価の急落を受けて、微妙にスタンスの変化を見せている。この株価の下落が、「バブルの崩壊」なのかは、賛否両論あるところだが、今年FOMCが、政策金利の引き上げを止めるのかどうか、金融市場の最大の関心ごととなりそうだ。

ただ、現状パウエルFRB議長の発言は揺れている。特にトランプ大統領が、利上げに不快感を示す中、金融政策の柔軟性を示しながらも、一方で「利上げに忍耐強く慎重に注視できる」と曖昧な発言を続け、バランス・シートの縮小に関しても、正常に戻す姿勢は維持している。恐らく政権からの圧力や株価の下落に、金融政策を左右されたくないのだろうが、株価の下落が続いた場合、景気を圧迫する可能性もある。

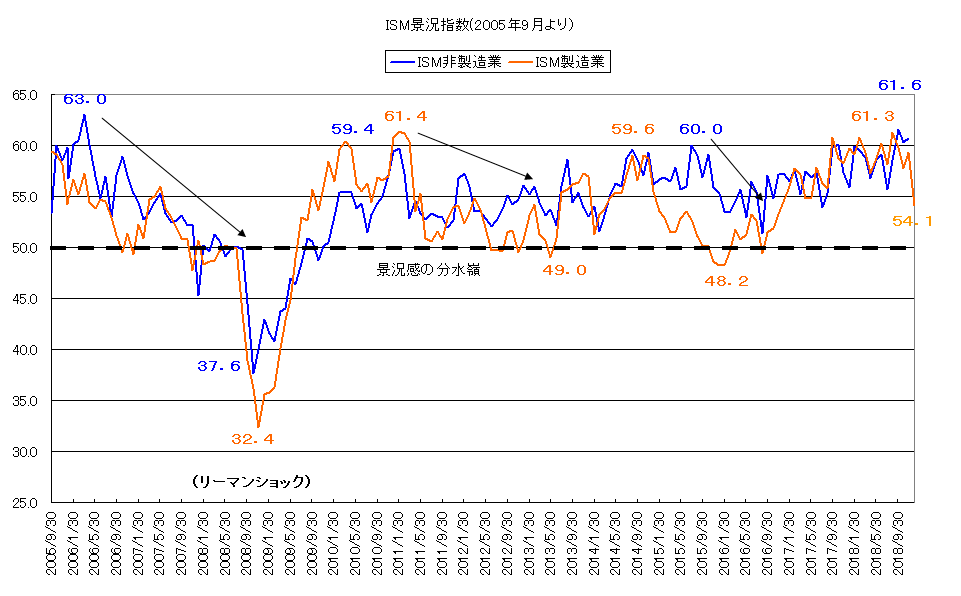

また、米国の景況感を示す上で、重要なISMの両景況感指数をみると、過去「60」台をピークに落ち込みを見せることも多い。今後も株価の調整が続き、1-3月期は、寒波の影響などから、経済指標の悪化が見えることも多く、早々と利上げ停止、加えてバランス・シート縮小の休止などが発表される可能性も高いみらえる。個人的には、今年FOMCは、3月と6月の利上げを見送り、その後状況が改善すれば、9月と12月に利上げを行えば、この点は、今年の利上げ見通しの2回と矛盾しないと見ている。

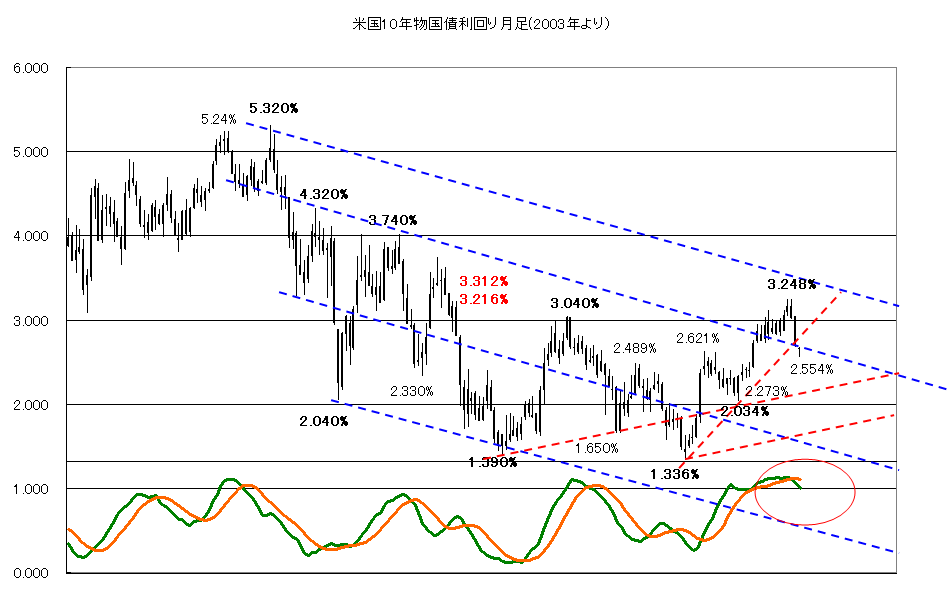

米国の10年物国債利回りの推移をみると、既に3.248%をピークに調整を強めており、今後現状のFF金利の誘導目標である2.25%-2.50%を下回ることはないとしても、モメンタムの下落傾向からも頭打ちが明確となっており、こういった面がドル相場を押さえる可能性に注目したい。

1-3.株価の調整が続くのか?

昨年10月4日に高値を付けた後、NYダウは大きく下落を強めている。これが世界的な株価に調整圧力を与えているが、その要因は不透明感が強い。ただ、その前日となる10月3日にペンス副大統領が、中国を強く非難する演説を行っており、これが「第2の冷戦」のイメージにつながり、株価の売りにつながった可能性も指摘されている。今年を通して米中関係の悪化が、株価のリスクとなることは留意しておきたい。

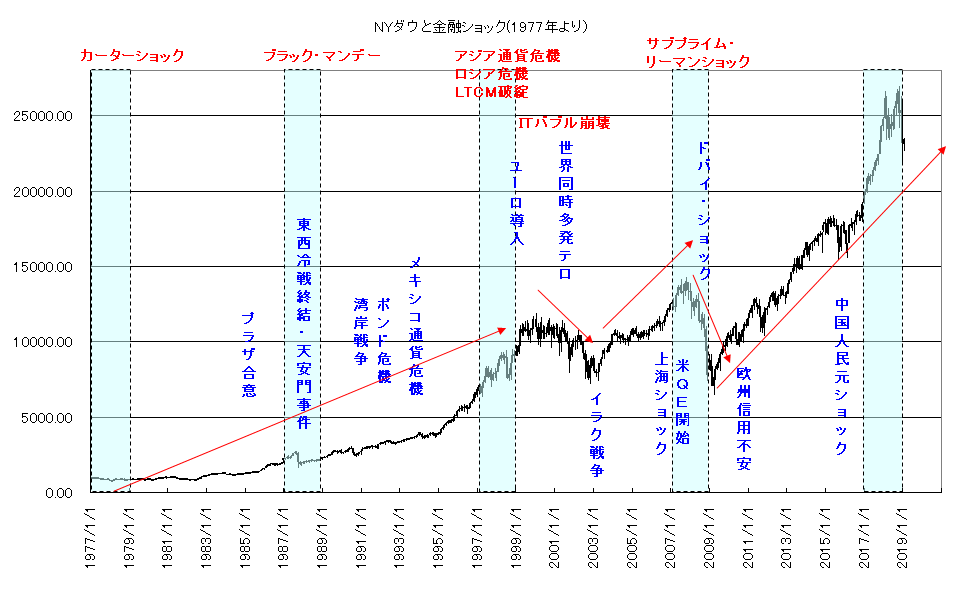

一方以下のNYダウの1977年からの長期の月足チャートをご参照頂きたい。これは過去に起きた「金融ショック」をNYダウの月足チャートにプロットしたものだが、これを見ると歴史的は10年サイクルで、クラッシュが起きている形が見える。特にこのクラッシュは、7-9年の年に起きて、その後数年の停滞を招いている。丁度昨年が、その10年に当たる2018年であることを考えると、不思議な感じがするが、現状不透明も、中国との関係が、今年更に悪化するなら株価も値を維持できない。

また、NYダウのテクニカル面から見ても、長期のエリオット波動から第5波のピークの位置にあり、現状の高値が当面のトップとなる可能性が高い。そうなるとこの高値を今年超えることはなく、大きくリスク回避とならないとしても、逆に大きなリスク志向の動きにつながり難いと考えられる。

ただ、一部に今回の調整が、リーマン・ショック級の暴落相場となる可能性を指摘する声もあるが、リーマン・ショックの時は、同時に土地の価格も大きく下落、金融機関の破たんがリスクとなっており、現在の米国の地価はまだ安定しており、そのようなリスクはない。また一部に、アップルなど「ガーファ」株が大幅に調整していることから、2001年の「ITバブル崩壊」を指摘する声もあるが、この時のIT株は、利益が伴わないのに、思惑的に価格が上昇したことが、その後の暴落につながっており、現在こういった企業は、しっかりと業績を上げていることで、これも当てはまらない。今回の下落は、あくまで価格の上げ過ぎに大きな要因があり、本当に「第2の冷戦」にまで発展しなければ、更なるリスクとはならないと見たい。

1-4.新天皇即位と消費税増税で日本の景気はどうなるか?

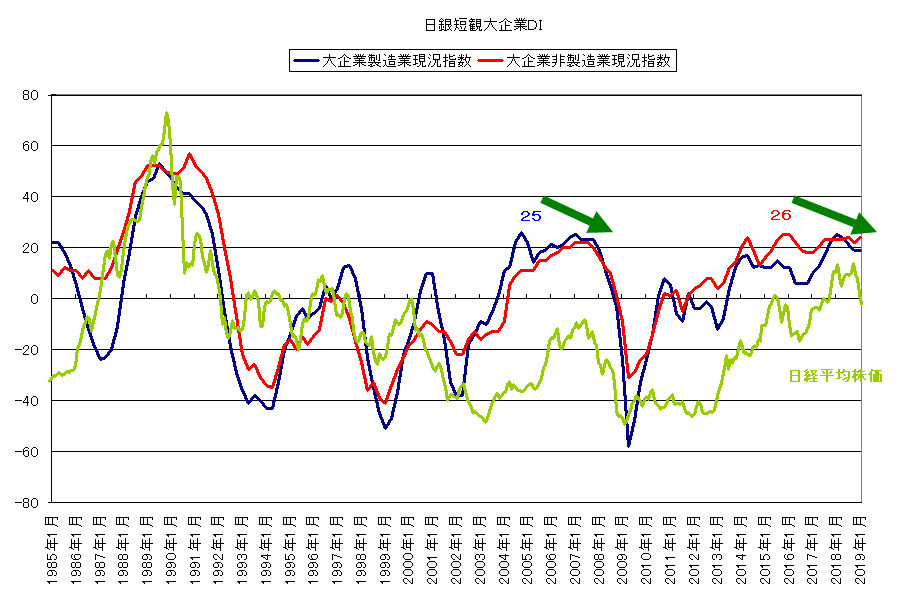

昨年は、米国や欧州の景気回復から、一時日銀も出口戦略をスタートするとの思惑が高まったが、結局日本のデフレ傾向が続き、以下の日銀短観の推移を示したチャートにあるように、大企業のDIは、なかなか「25」の壁を越えることが出来ていない。

ただ、本年は、5月に新天皇が即位すること、GWが10連休となることから、景気の盛り上がりを期待する声も出ている。一方で10月には、消費増税が実施されることは、間違いなさそうで、いろいろと対策が講じられているが、やはり日本の景況感の回復も駆け込み需要に支えられるだけで、今年も日本銀行は低金利政策の維持を余儀なくされそうだ。そうなると、日銀の低金利政策が、ドル円相場の下値を支える可能性はあるが、一方で株価が調整を続けるのであれば、リスク志向も高まらない状況が続きそうだ。

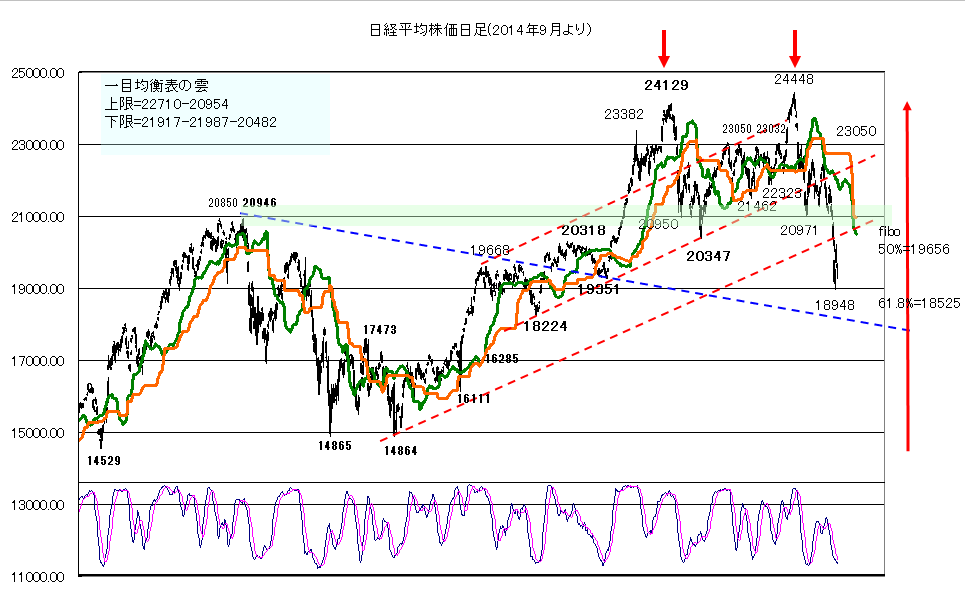

以下日経平均の日足チャートからは、既に24000円台でダブル・トップをつけており、一応現状19000円処が支えているが、反発があっても21000円前半が特に重く、超えても22000円や23000円が今年の戻りの最大値となりそうで、昨年の高値を今年超えることは難しいとみたい。また19000円を維持出来ないと下げを加速リスクが残っており、少なくともドル円相場と連動性の高い日経平均株価が、上昇トレンドを描けなければ、ドル円の上昇余地は限られると見て置く方が無難となりそうだ。

2.テクニカル面

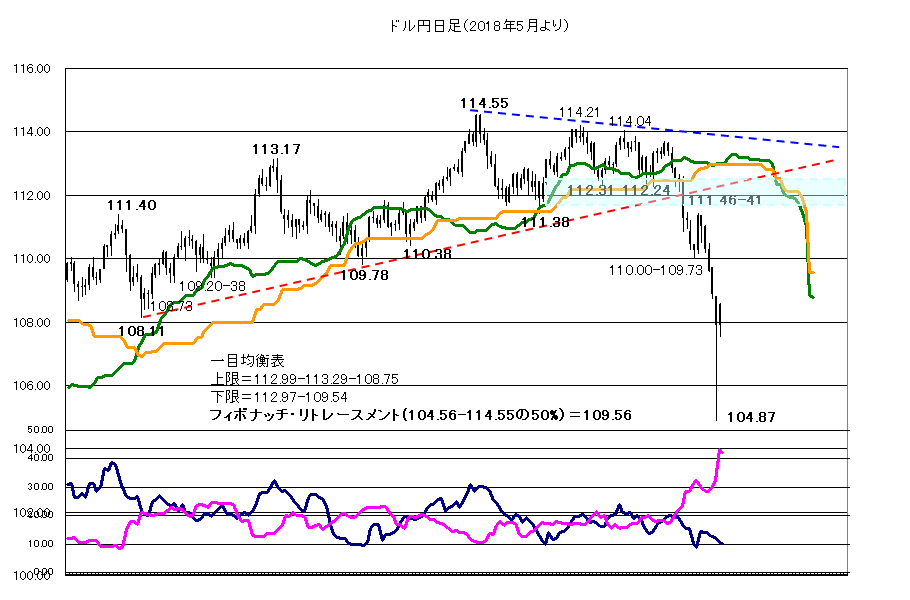

昨年のドル円相場は、年初の113円台の高値から、3月26日に104.56の安値まで下落後は、年後半に向けて、堅調な推移となった。ただそれでも戻りは10月04日に114.55の年初来高値で限定されており、歴史的にも年間で10円も動かない寂しい年に終わった。

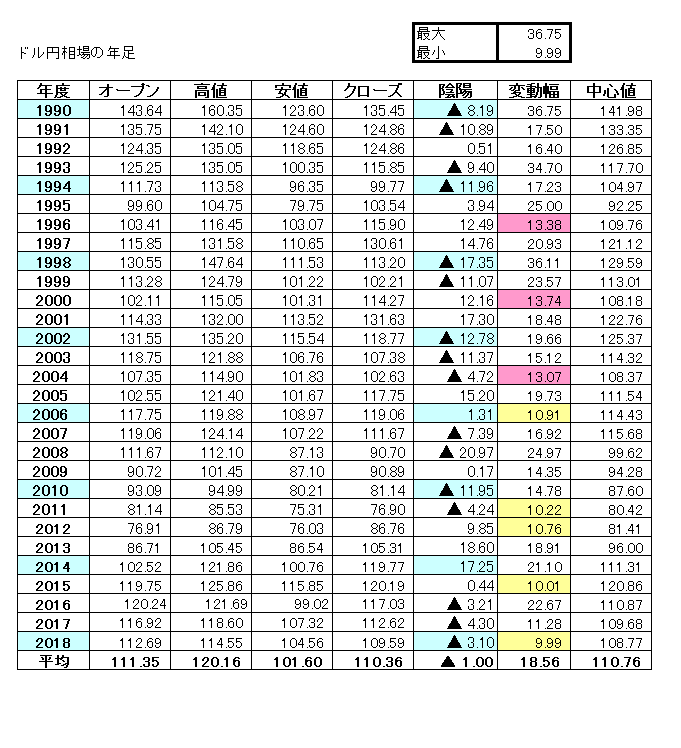

一方2019年年初には、薄商いの中、ドル円相場が一時急落し、105円割れまで下落する大きな展開となった。これが、今年の相場の動きを象徴しているのか注目が集まるが、以下の1990年からの過去の年足の表をご参考頂きたい。

水色の部分は、米中間選挙の年のドル円相場だが、過去陰線となる傾向は、今年も同様の展開となった。これ自体に意味はあまり感じられないが、ただ、年間のレンジ幅で見ると、動きの少なかった年、2004年までは、だいたい13円、その後では10円の動きの年の翌年は、変動幅が拡大している傾向は注目したい。そうなると方向感だが、年足の陰陽でみると、円安の年は、1年や2年、4年続くこともあって法則性はあまりないが、円高の年は、だいたい2年から3年の周期で終了することが多い。これを見ると今年は、「円安」となる可能性の期待感が持てそうだ。ただ、年初のオープンが「109.71」となっており、これを上抜けて陽線となったとしても、あまり強い上昇期待も厳しいのかもしれない。

まずドル円の日足チャートからは、一時の104.87の安値が大きな下ヒゲとなっており、この位置を早々と割れる展開は現状想定しがたいが、上値は既に、安値高値のフィボナッチ・リトレースメント50%となる109.56、110.00-109.73の下落前の窓の上限が押さえると弱い展開が続く。 111.46-41の戻り高値圏を超えて、12.31-21のそれ以前の安値圏で、ネック・ライン的な位置が視野となるが、こういった位置は上値を押さえられ易い。あくまで114円や114.55の高値を超える動きが見えないとあく抜け感は出ない。

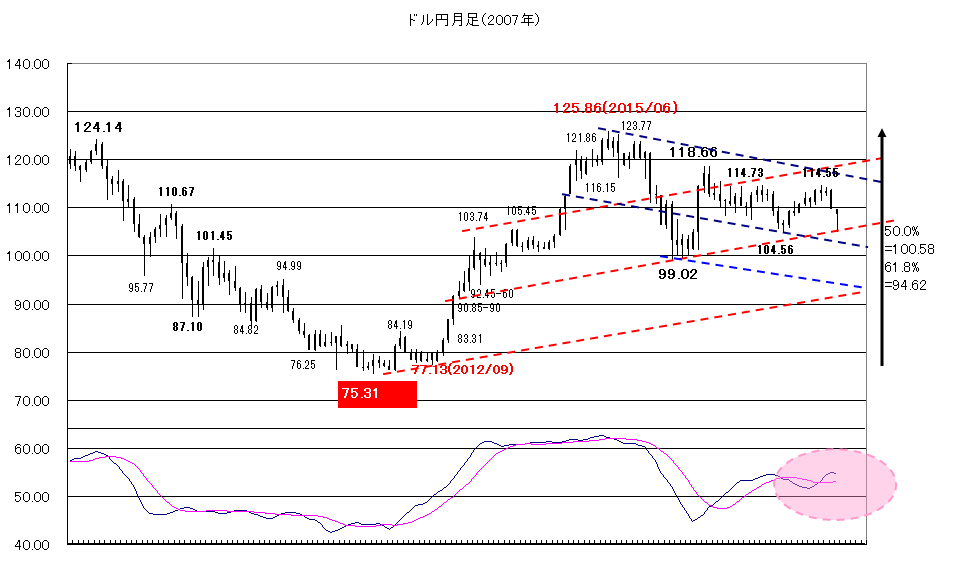

月足チャートからは、125.86の高値からのレジスタンスで上値を抑えられて、現状の調整が75.31の安値からのマイナー・サポートに支えられており、直ぐに下落が拡大するとは見えない。しかしながら、モメンタムを示すスロー・ストキャスティックスは、既に反転下落となっており、戻りが鈍る可能性が高く、この位置を維持出来ずに104.56の安値まで割れてしまうと、月足の戻り安値からは、101.15-25、99.55-110.10などもターゲットとなる形。

このリスクは、2016年6月の安値99.02割れで、その場合最終サポートからは、92.45-50、90.85-90なども視野となる可能性が残る。ただ、これも最安値の75.31から125.86のフィボナッチ・リトレースメントで見た場合、50%の100.55、61.8%の94.62は、グッド・ターゲットとなることで、今年更に相場が下げても、ざっくり100円台や95円台は、下値の目途となりそうだ。

3.予想レンジと戦略

それでは、ファンダメンタルズ面やテクニカル面、アノマリー的なものを総合的に考慮して、2019年のドル円相場の展開と戦略を検討してみたい。まず時期的なポイントを押さえておくと

- 01-03月=3月の本邦決算末に向けたレパトリ

- 04-06月=決算を受けた株価の戻り期待と本邦の外債投資

- 07-09月=夏場の保合い相場

- 10-12月=年末に向けてのトレンド発生の可能性

1-3月は、例年決算に絡めて海外資産の益出しが優勢となり易く、円高になり易い。また、今年は1-3月期に、FOMCが、はっきりと金利引き上げを停止する姿勢を示せば、ドルの上値を押さえるだろう。ただ、株価面では、FOMCの利上げ停止を好感する可能性や5-6月の決算に絡めて、上昇傾向が想定される。加えて新年度に絡めて、生損保などの外債投資ニーズが盛り上がるか注目となるが、その場合、4-6月はドル円相場に買いが入り易い。

一方例年夏場は、相場が保合いに入り易く、この時期、特別材料がなければ、逆張りのスタンスとなるが、9月に入ると米国レイバーデーを境に、年末に向けて相場に一定のトレンドが出ることが多い。現状方向感を断言することは出来ないが、例年需給面からはドル高傾向となるケースが多く、この時期まで株価が堅調を維持するなら一定の反発も期待できそうだ。

従って、予想レンジとしては、若干難しい面もあるが、ある程度期間を区切って検討すると、まず早期は105円から110円をメイン・レンジとみて、特に年前半は、上値は超えても112円が戻り高値の目途、一方下値は、株価次第の面もあるが、105円を割れても100円が良いレベルとしたい。そうなると年間レンジは、100円から112円となる。

ただ、これは前述の年足から見たアノマリーでの、「動きの少なかった年の翌年は、変動幅が拡大する」、「円高は、2年から3年の周期で終了する」という観点からは、矛盾している。これを調整する意味で考えると、年前半は112円が押さえて、下落が105円や100円に拡大する局面があるとしても、年後半に115円方向までも反発を想定すれば、年間では陽線で終わることが出来て、更にレンジ幅も今年の10円より、15円にまで拡大できることとなる。そうなると無難な年間レンジ予想は、100円から115円が、最も波乱の無い予想となる。

年間ベースのスウィング的なトレード戦略としては、1-3月期は、FOMCの利上げ停止、レパトリなどの影響から114円超えをストップに、109円から110円と売り場探し。また、112円まで売りあがりの余裕を持てれば尚良いが、ともかく105円を再度守るなら利食いを優先したい。

4-6月期は、株価の上げ期待や外債の投資期待から105円を守るならこういった位置から買って、ストップを一旦104.56割れとする形。または、思い切って100円まで買い下がるつもりなら、ストップを99円割れとして、買い下がりの余裕を持って対応したい。ただ、ターゲットは、引き続き110-112円ゾーンが押さえるなら利食い優先となる。

7-9月期は、前日の通り揉み合い時期で、現在のこのレベル感は、105円を維持するか割れるかによって異なるので、断言はできないが、その時のレンジで逆張りのスタンスとしたい。ただ、例年8月中旬に、極端に円高に振れるケースが多く散見されるが、この場合は、年後半に向けて、絶好の買い場となることは覚えておいていただきたい。

9-12月期は、前述の通りレイバーデー明け後の、トレンド発生を睨んだ戦略となるが、株価の調整が更に強まらないケースやFOMCが利上げを再開する期待感などが盛り上がれば、やはり円安が基本的な狙い目で、その時のレベル感次第だが、100-105円ゾーンなら、買い場を探して、12月に向けて、112-115円方向での利食いは、理想的となりそうだ。

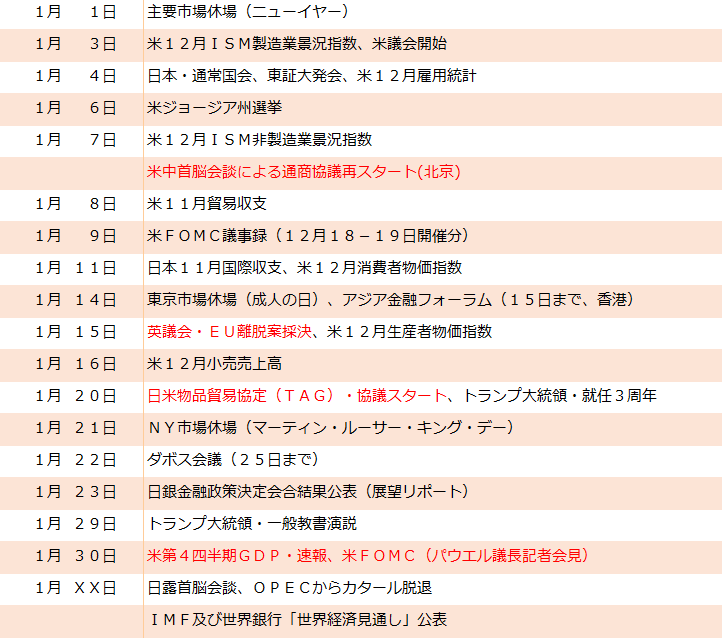

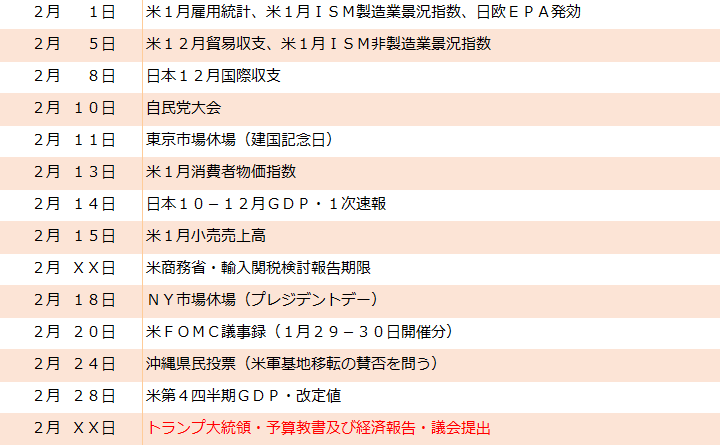

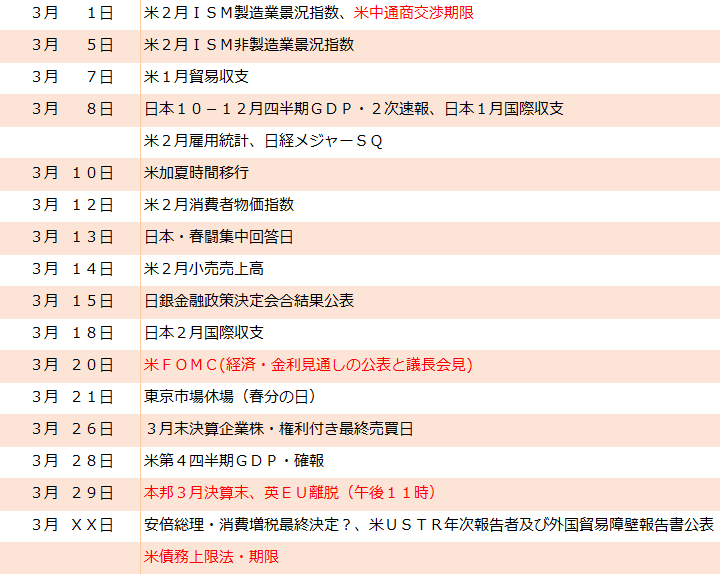

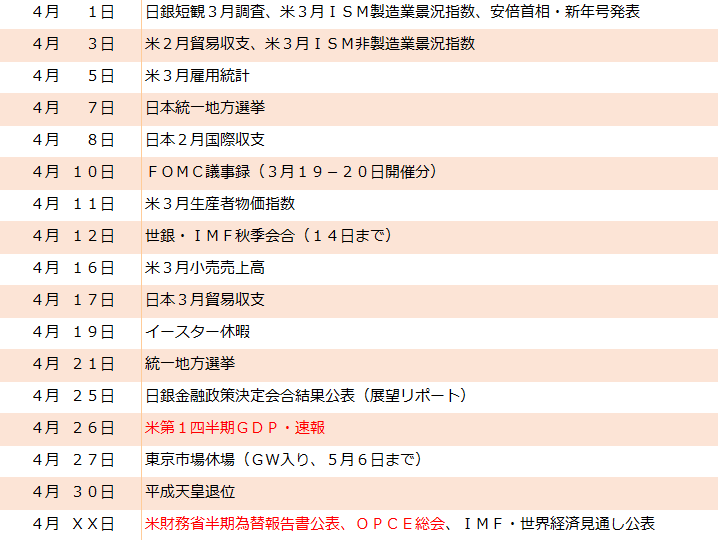

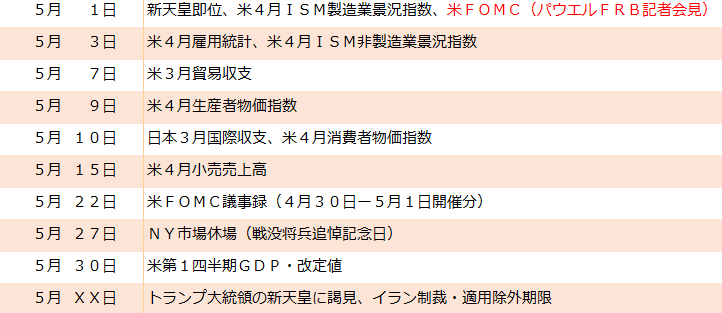

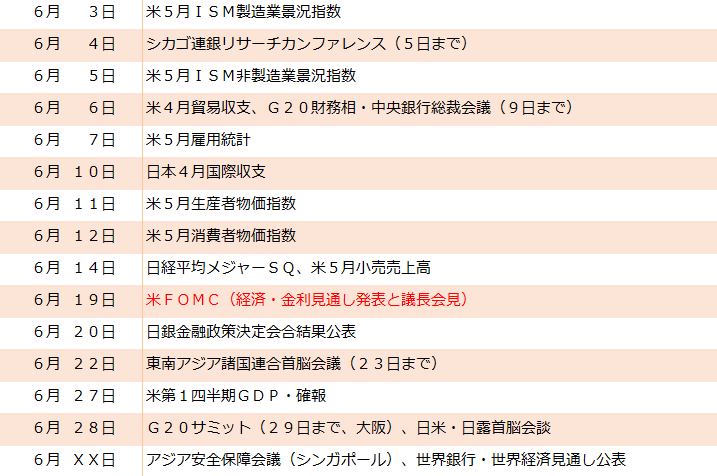

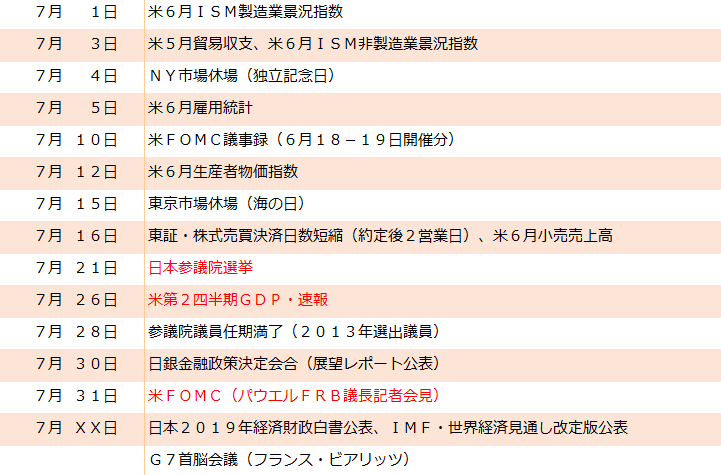

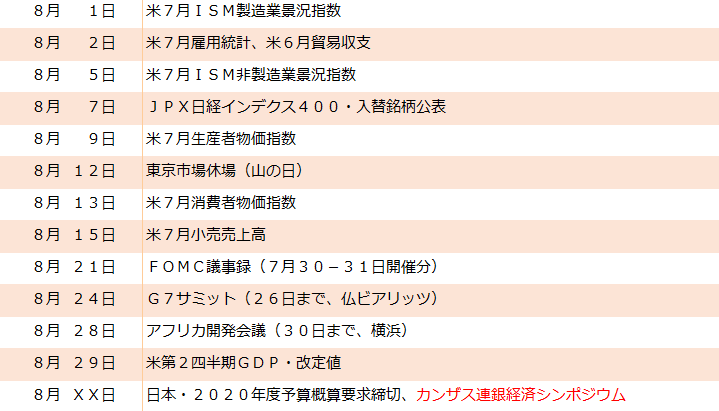

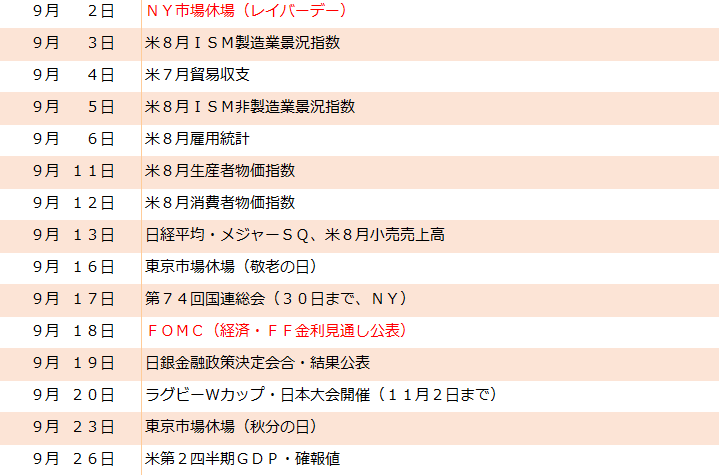

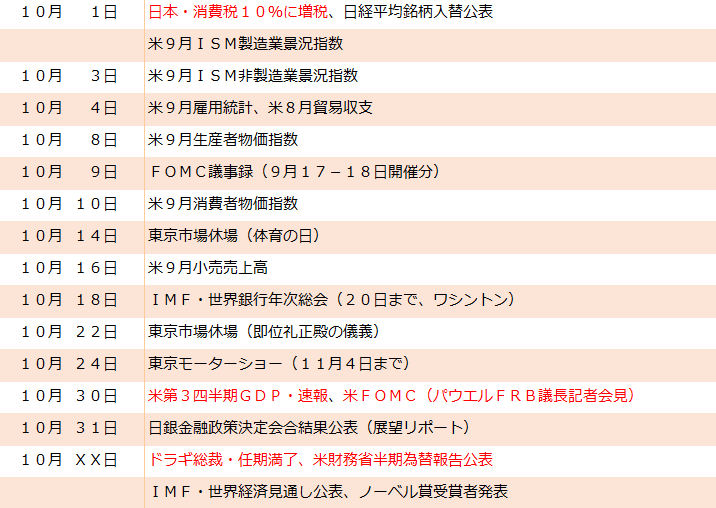

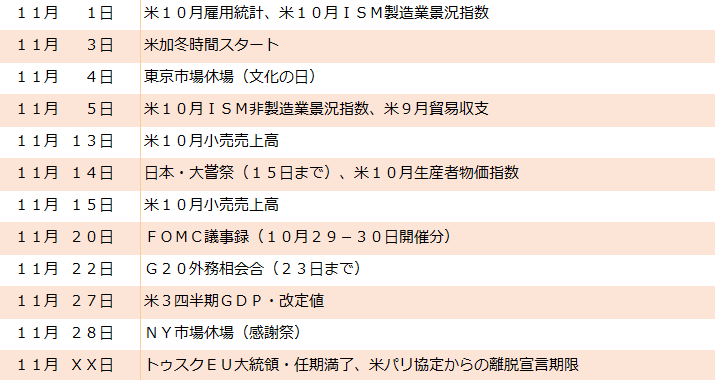

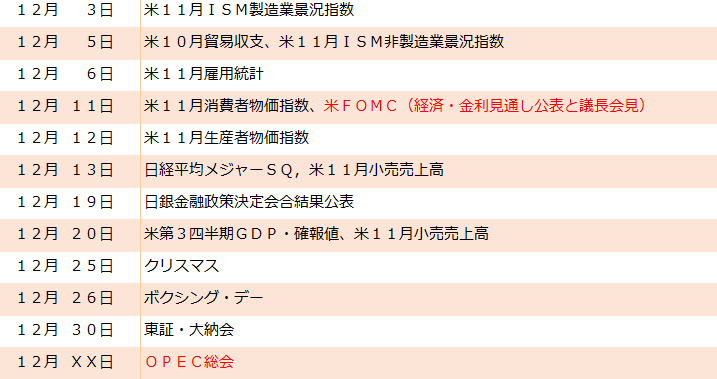

4.2019年ドル円の主な材料

2019年のドル円相場に影響を与えると見られる主な重要材料は以下の通り。また、発表予定やイベントは、現在把握できるものに限っていますが、変更や追加になることもあるので、その点は留意して対応して下さい。(XX日は、日程が未定なもの)