■短期の相場見通し

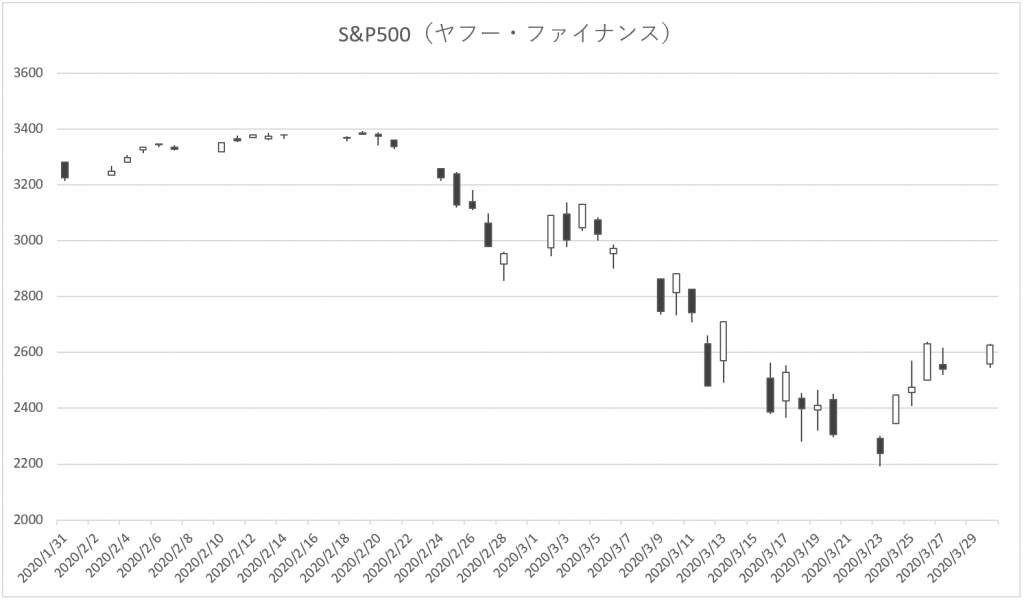

S&P500指数の向こう一か月のターゲットはこれまでの3,250を2,850へ引き下げます。

米国の株式市場は新型コロナウイルスに対する懸念から大きく下落しました。米国の30の州で伝染を抑え込むために外出禁止令が出されています。

外出禁止令が出るとレストラン、劇場、映画館、百貨店、小売店、スポーツ・イベント、コンサート、見本市など様々なビジネスが行えなくなります。つまり経済の大混乱を覚悟のうえで敢えて断行する荒治療だと言えるでしょう。

■経済の現況

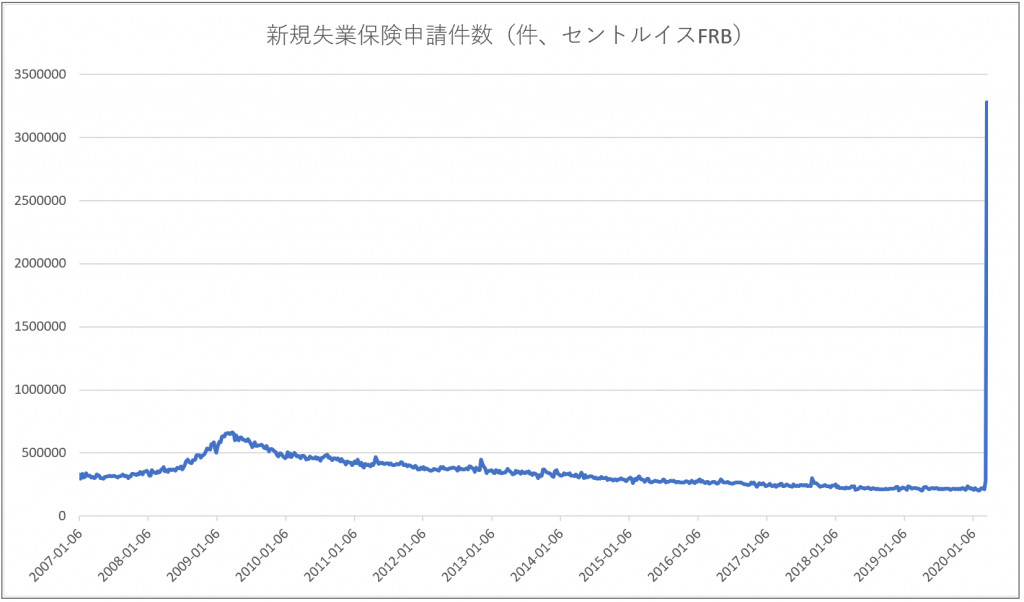

このため直近の新規失業保険申請件数は328.3万件と過去の記録を大幅に更新する悪い数字でした。

これは米国経済が間違いなく不況入りすることを示しています。

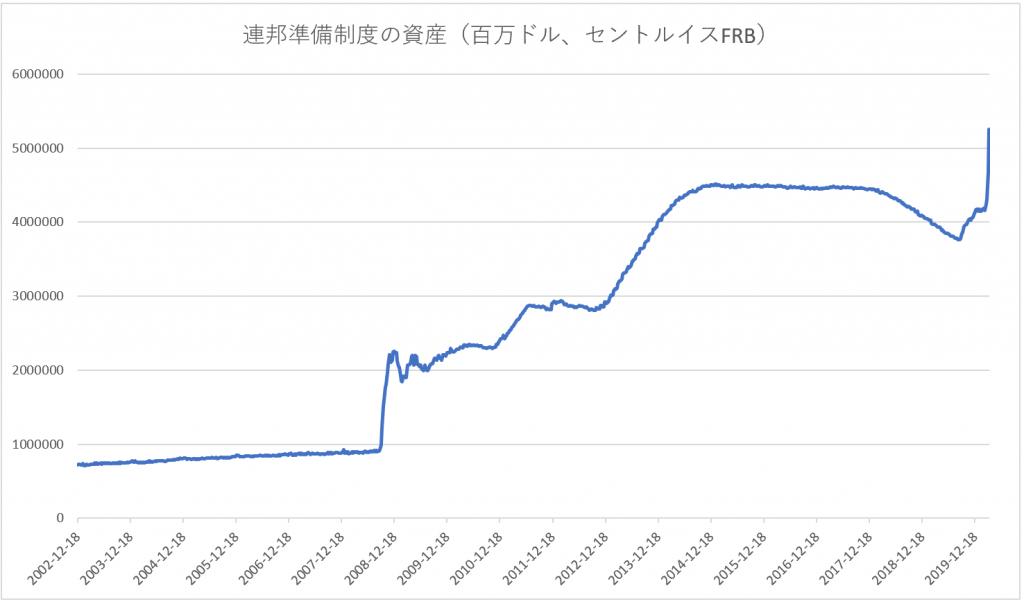

これを受けて連邦準備制度理事会(FRB)は米国の政策金利であるフェデラルファンズ・レートを0~0.25%へ引き下げるとともに無制限の量的緩和政策を打ち出しました。連邦準備制度の資産(→これはFRBが在庫にしている債券の金額だと思えばいいです)は5兆ドルを突破しました。

さらにFRBは商業不動産担保証券(CMBS)も量的緩和政策の購入対象証券に加えると発表しました。

そして新たに設置されたプライマリー・マーケット・コーポレート・クレジット・ファシリティ(PMCCF)を通じて新発の社債を直接購入するプログラム、加えてセカンダリー・マーケット・コーポレート・クレジット・ファシリティー(SMCCF)を通じて既発の社債、ETF(上場投信)を市場から購入するプログラムも発表しました。

自動車ローン、自動車リース、スチューデント・ローン、クレジットカード債権、機器ローン、保険プレミアム・ファイナンス・ローンなどから構成される資産担保証券(ABS)を購入するターム・アセット・バックト・セキュリティーズ・ローン・ファシリティ(TALF)も開始しました。

このようなFRBの金融政策に加えて財政政策の面では議会が2兆ドルの景気刺激策を可決しました。その内訳は総額3010億ドル、一人当り13万円を個人の口座に振り込むこと、総額2500億ドルの失業保険の拡大。3490億ドルのスモール・ビジネス向け融資。5000億ドルの大企業への支援金などが含まれています。

■企業業績

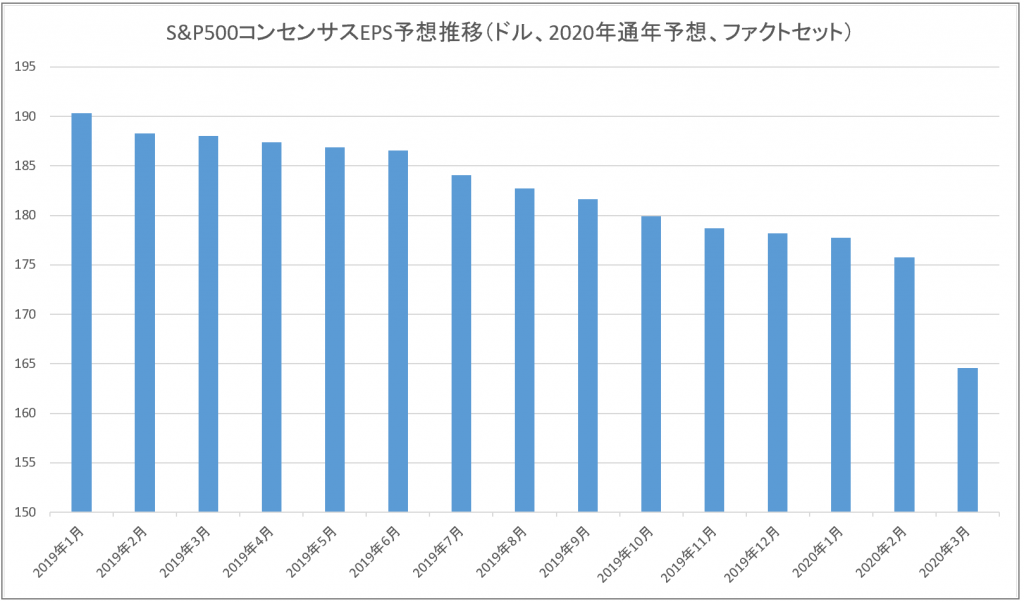

ウォール街のアナリスト達は今年のS&P500の一株当たり利益(EPS)の予想をどんどん引き下げています。

4月中旬から2020年第1四半期の決算発表シーズンが始まるのですが、それを受けてこのコンセンサス予想はもっと下がることが懸念されます。

■注目ETF

ニューヨークでは3月22日(日)から外出禁止令が出ています。外出禁止令が出されて2週間ほどで新型コロナウイルスの新規感染者数はピークを打つだろうと考えられています。それは4月6日(月)前後になると見られています。

株式市場の現在の最大の関心事は「いつ新規感染者数がピークを打つ?」ということですので、特に状況が深刻なニューヨークにおける新規感染者数がピークを打てば株式はこれ好感すると思います。

ただ経済活動が元に戻るためには新規感染者数がピークをつけるだけではダメで、外出禁止令が解除されることが必要になります。それは新規感染者数がピークを付けた後、2週間程度で実現可能だろうと言われています。言い直せば4月19日(日)前後に外出禁止令が解除になる可能性があるわけです。

このリバウンドを取りに行くにはナスダック100種数に連動するように設計されているパワーシェアーズQQQ信託シリーズ1(コード:QQQ)が好適です。

同じくナスダック100指数に連動するけれど、指数の変動率の3倍の値動きになるように設計されているETFとしてプロシェアーズ・ウルトラプロQQQ(コード:TQQQ)という銘柄も短期の値幅取りに適していると思います。

さらにアップル、マイクロソフト、フェイスブックなど、我々になじみのあるテクノロジー株に投資するETFにテクノロジー・セレクト・セクターSPDRファンド(コード:XLK)があります。これも相場上昇局面では利用価値があります。

今回の外出禁止令が消費全般に酷い影響を与えたことを考えれば、その解除は一般消費財関連株にとってプラスです。一般消費財セレクト・セクターSPDRファンド(コード:XLY)が良いと思います。

また景気後退を一足先に織り込んだ資本財のリバウンドを取りに行くのであれば資本財セレクト・セクターSPDRファンド(コード:XLI)が良いでしょう。