短期の相場見通し

S&P500指数の向こう1か月のターゲットは2,870を予想しています。つまり1月末につけた過去最高値を取りにゆく展開を予想しているわけです。

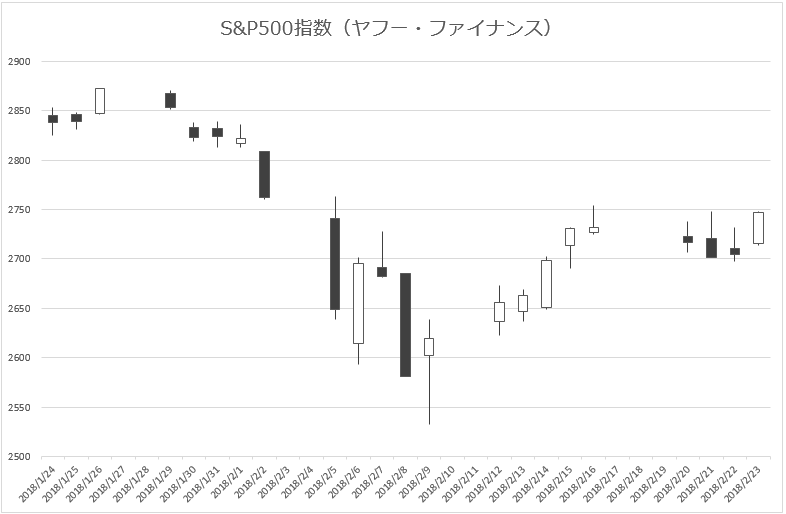

「2月のマーケット展望」で予想した通り、米国株式市場は2月に入ってから「スピード調整」を経験しました。

株式市場の投資家が急に怖気づいた原因は米国10年債利回りが急騰したことによります。具体的には2月2日(金)に発表された平均時給が+0.3%の上昇だったことで賃金インフレを懸念する声が高まりました。

次の雇用統計の発表は3月9日(金)であり、そこでの平均時給の上昇(コンセンサス予想は+0.3%)が再び注目されると思います。

経済の現況

米国10年債利回りは2.87%当りで推移しています。このところの米国の金利上昇は、上で述べたインフレ懸念に加えて、需給関係が悪いということも関係しています。たとえば2月19日の週だけで2,580億ドルもの財務省証券の入札が行われました。2月20日に行われた2年債の入札利回りは2.25%で、これは2008年以来、もっとも高い利回りでした。2月22日実施の7年債入札利回りは2.84%でした。このように新しい供給が市場を押し下げた関係で、10年債利回りは一時2.95%まで上昇しました。

去年の暮れに成立した減税法案は、おもに連邦政府の借入れを増やすことで賄われます。したがって、今後、米国政府の財務省証券発行は加速します。実際、米国議会予算局の試算によると向こう10年で政府の借入れは2兆ドル増えるそうです。

つまり投資家は需給悪と当分つきあってゆかねばならないのです。

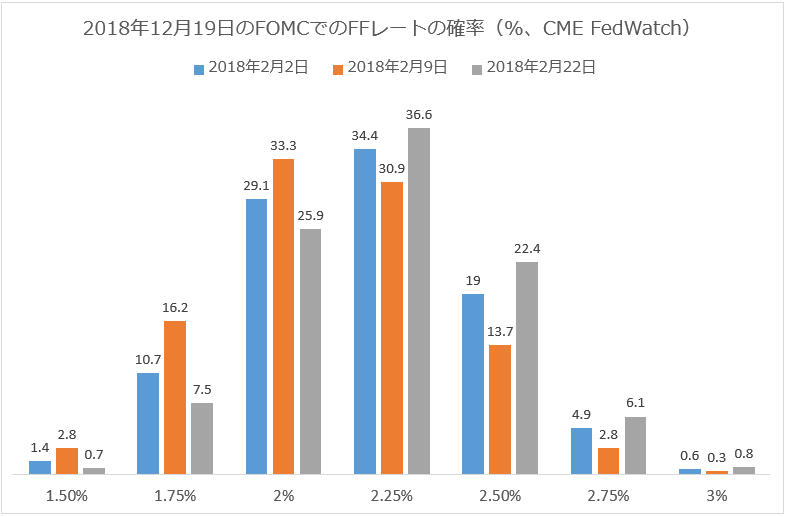

市場参加者は今年の利上げ回数を3回と予想しています。

米国の政策金利はフェデラルファンズ・レートです。これは「FFレート」と略されます。FFレートの先物はデリバティブ取引所、CMEに上場されています。そのFFレート先物取引価格から利上げ確率を逆算することが出来ます。下がそのチャートです。ここでは今年最後の連邦公開市場委員会(FOMC)でのFFレートのシナリオ(横軸)が示されています。

上のチャートを見ると直近(グレー)の最多ゾーンはFFレート2.25%のところであり、確率は36.6%となっています。

現在のFFレートは1.5%ですから、それが2.25%になるということは、毎回0.25%刻みで利上げが行われたと仮定して、3回、合計0.75%ということになるのです。

いま長期債の利回りは、おおまかに言って(政策金利+インフレ期待)によって求められます。するとインフレ期待が一定であると仮定すれば、ここに述べてきたように政策金利が今後0.75%上昇するのであれば、現在2.87%の水準にある10年債利回りも、当然、その分上昇すると覚悟した方が良いのです。言い換えれば、2.87 + 0.75 = 3.62くらいの利回りが予想されるわけです。

株式市場は、そのような金利上昇に耐えられるでしょうか?

その答えは、企業業績にかかっていると思います。

企業業績の現況

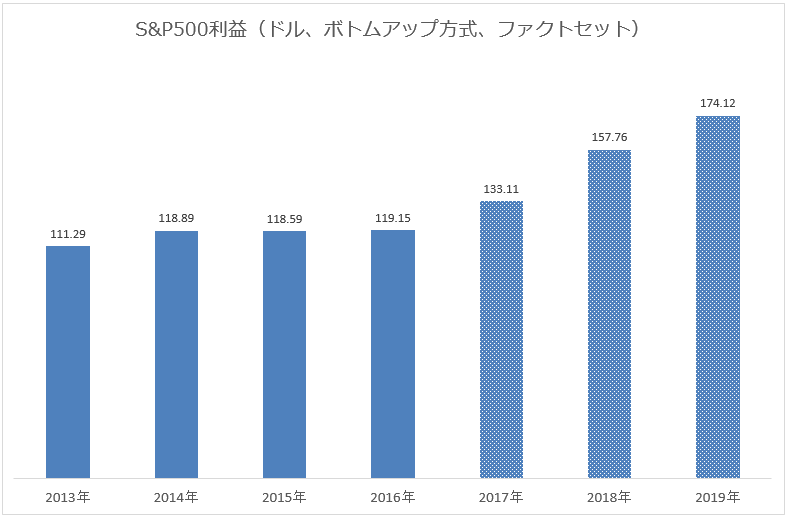

米国の企業業績は、すこぶる好調です。数十年に1回、あるかないか?という著しい利益の伸びを経験中です。

2018年のS&P500の一株当たり利益(EPS)のコンセンサス予想は、税制改革法案が成立した去年のクリスマス直前の時点で146でした。それが今は157.76にジャンプしているのです。これは+8%の上方修正です。

2月の急落の後、株式市場がしなやかに反発した主因は、この力強い業績の伸長にあります。

これを書いている2月24日の時点でのS&P500指数は2,747.30です。すると:

2,747.30 ÷ 157.76 = 17.41

すなわち株価収益率(PER)は17.4倍ということになります。過去5年の平均PERは16倍、過去10年のそれは14.2倍であることを考えると、17.4倍というPERは、やや高めだと言えます。しかし去年の暮れは18.5倍だったので、2月の株価のスピード調整と相まって、現在は過熱感が除去されたと言えると思います。

注目イベント

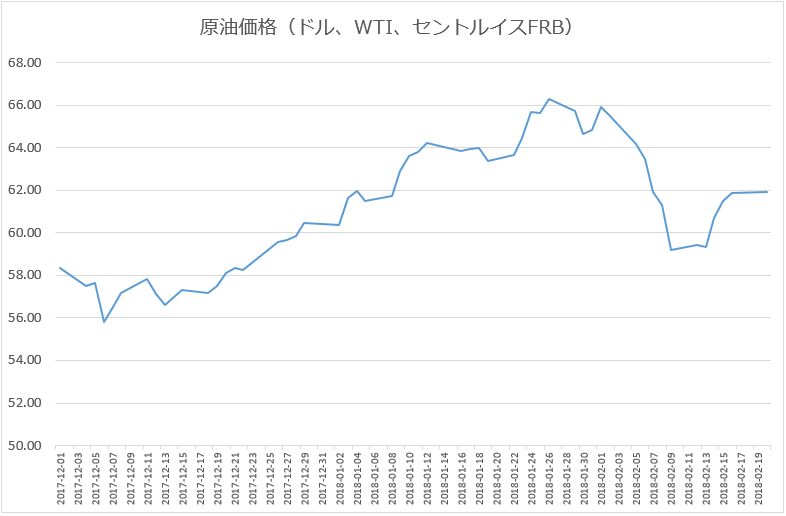

2月の株式市場の急落局面でマーケットを助けた要因として原油価格が軟調に推移していたことが挙げられると思います。しかしその原油価格は、いま切り返しています。

サウジアラビアのムハンマド・ビン・サルマン皇太子はサウジ・アラムコの新規株式公開(IPO)を推進している旗振り役ですが、3月に米国と英国を歴訪します。そこでアラムコの上場先が何処になるかが決められると思います。これに絡めて原油価格がどう動くかどうかに注目したいと思います。

注目ETF

米国株式市場は「スピード調整」を無難にこなし、一段高できる体制が整いました。米国は好景気で失業率も低いので消費者のマインドは強気です。これは一般消費財にとって好環境です。銘柄的には一般消費財セレクト・セクターSPDRファンド(XLY)のような投資対象が注目されやすいです。

今月はムハンマド・ビン・サルマン皇太子が英米歴訪するのでWTI原油連動ETF(USO)が注目されると思います。さらにSPDRゴールド・シェア(GLD)もインフレ・ヘッジに好適として注目を浴びるでしょう。

トランプ政権は、引き続き大型インフラ投資法案に取り組みたいという意向を持っています。その場合、資本財セレクト・セクターSPDRファンド(XLI)が関連銘柄となります。

また長期金利が上昇する局面では銀行の貸付け利ザヤが拡大するとの思惑から金融セレクト・セクターSPDRファンド(XLF)にも投資家の注目が集まるでしょう。

まとめ

2月に入って米国株式市場は「スピード調整」を経験しました。一旦、高まった市場のボラティリティーは、既に鎮静化しています。長期債は新しい供給が増えていることもあり、やや軟調です。一方、企業業績に目を転じると稀に見るEPSの急伸が起きています。これは株式市場のバリュエーションという見地からは割高感を払拭するのに大いに役立ちました。つまり今は業績の伸びを信じて強気のスタンスで臨んで良い局面なのです。