前回の続き

投資資金10万円のAさんと投資資金100万円のBさんはETFでの資産運用相談をしにインヴァスト証券にやってきました。

海外ETFの魅力を知り興味を持った二人。しかし長期保有を考えているBさんは金利コストが気になる模様。

インヴァストの金利についてはこちら→金利について

確かに、いくら手数料が安くてもただ保有しているだけのために毎年1.65%(現状)の金利を払うのは気が引ける。

でも海外の銘柄は為替リスクも気になるし・・・今回はそんなBさんとインヴァストとのやりとりの続きです。

前回はこちら→ トライオートETFで損する人、得する人?

為替リスクVS金利コスト 結局どっちがお得なの?

Bさん

日本に無い商品で、成長率や分配金等の面からも、海外ETFがとても良い商品であるのは分かりました。

トライオートETFは為替リスクがなくて魅力的ですが、私のようにある程度まとまった額を長期でバイ&ホールドをする場合、毎年数万円単位でかかる金利コストが気になります。

もう少し詳しく、為替のリスクについて教えていただけますか?

インヴァスト

そうですよね。円安で結果的に得をするなら良いのですが万が一円高になってしまった時が問題です。

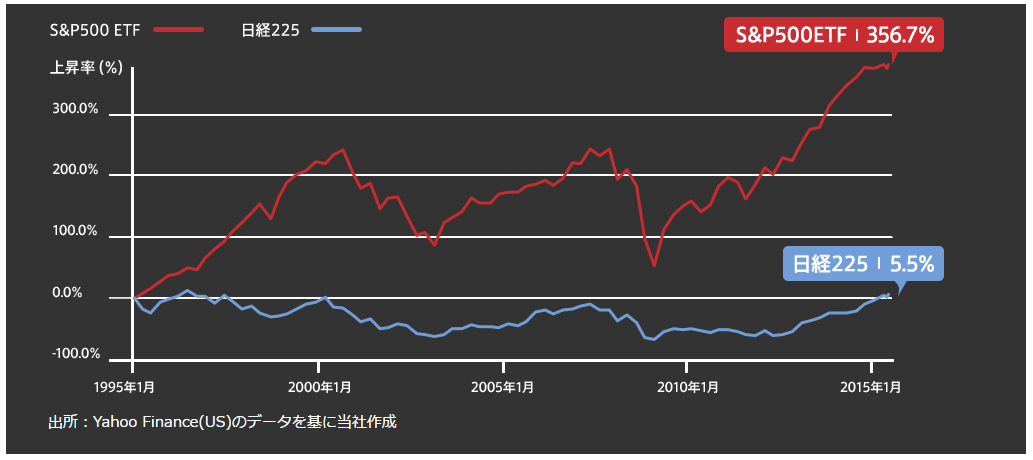

これは、日経平均株価(日経225)とS&P500のパフォーマンスを比較したチャートです。

それぞれ、日本とアメリカを代表する指数ですが これだけパフォーマンスに差が出るなら、やはり日本よりアメリカに投資した方が良さそうですし、ETFなら手軽にそれが出来るという事は前回お話しました。

しかし、海外の銘柄なのでドルでの取引となり、ETFの値動き以外に為替の値動きがパフォーマンスに影響します。

常に為替相場が一定であれば、上記のリターンをそのまま享受できるのですが、為替の値動きは時にリターンを減らすだけでなく、

時にはトータルの損益をマイナスにすることもあります。

やっぱり怖い!海外投資の円高リスク

これはS&P500指数に連動するETF・SPYの直近の値動きです。

今年の1/20から6/8までで180.603ドルから211.870まで約17%上昇しています。

もしこのETFを買っていたら半年で17%もリターンが出ていたということ。すごいパフォーマンスですね。

1ドル100円で簡易的に計算すると、1口あたり2万円程度の投資で3000円以上のリターンを出している事になります。

ちなみに同時期の日本株はというと16,778円から17,152円とたった2%の値動きにとどまっており、まさに雲泥の差

その上分配金まで出るし、なんて良い商品!と言いたいところですが、実際の取引をする場合そうはいかず、為替変動の影響を受けます。

この間、ドル円の為替は以下のような動きをしています。ここ最近は様々な景気不安から、また円高基調なのです。

同期間で約9%円高になっているのですが、実際に購入日に円からドルへ、利益確定日にドルから円に転換していたとすると

1口あたりの利益は (180.603×117.16-211.870×106.67)/117.16=6.8%

せっかく17%成長した金融商品に投資したのに、円戻した時の利益はたったの3分の一。金額にして約1300円程度なので実際にはこれに売買手数料(証券会社にもよりますが、最低5ドル~)や両替手数料がかかってしまい

1口だけ取引した場合の損益はゼロかもしくはむしろマイナスです。

数十万~100万といったある程度まとまった額での取引をしないと、手数料が利益を圧迫してしまうのです。

これまでいち早く海外ETFの魅力に気づいていた方たちの中にも、この円高リスクのせいで投資に躊躇していた方は多いはず。

せっかく小額からパフォーマンスの高い分散投資ができる、というETFの強みが、日本人にとっては、為替の値動きにパフォーマンスが左右されるボラティリティの高い、まとまった額での分散投資という商品になっていたのです。

もちろん、反対に円安に動いた場合利益が更に積み上がるのですが、それだと為替投資なのかETF投資なのか分からないですよね。

Bさん

では、為替のリスクを取らず、優秀な海外ETFのパフォーマンスのみを取る方法は無いのでしょうか?

パフォーマンスは半分に。トライオートETF以外で為替リスクをヘッジする方法

インヴァスト

これまでも、ひとつだけ方法はありました。FXで同額のドルのショートポジションを取る事で為替の値動きを相殺してしまうのです。

Bさん

どういうことですか?

インヴァスト

実際にプロの投資家も使っている手法ですが、ある金融商品のリスクを相殺するために、同じ値動きをする金融商品を空売りするのです。

具体的には、株式の口座とは別にFX用の口座を開きショートポジションを取るのです。

Bさん

なんだか難しそうですね。その取引にもリスクとかコストがあるんですよね?

インヴァスト

FXには売買手数料はありませんが、ショートポジションの場合スワップポイントというコストを支払う必要があります。

これはその通貨間の金利差によって定められているものなのですが、今だと100万ぶんのポジションで年間0.5~0.6%といったところでしょうか。

FXは最大25倍までレバレッジがかけられるので、100万円とすると最低5万円の証拠金からこのポジションが取れるのですが、 ロスカットルールというものがあり、証拠金が一定レベル以下になると自動的にポジションを決済されてしまうことがあるため注意が必要です。

ヘッジのためのポジションがロスカット、となるとそれこそ本末転倒なので十分な証拠金を、と思うと最も安全なのはレバレッジ1倍での取引です。

Bさん

なるほど!こうすれば年間0.5%のコストで為替ヘッジができるんですね!

あれ?でもそうするとそのためにFX口座を用意してもう100万円のお金を投資する事になるから、どっちみち投資効率は半分なのか・・・・

インヴァスト

おっしゃる通り。

この手法だと200万を使って100万円分のSPYのパフォーマンスを取ったことになるので、投資効率は2分の1になります。 この方法を除いて、為替リスクをヘッジする方法は残念ながらありません。

Bさんのように既に不動産や株で資産形成をされているのであれば、ご自身の保有資産の一部を外貨にしておくのも、ポートフォリオの分散と考えれば理にかなっています。

円安になる可能性ももちろんありますし、円高になってもまた円安になるまでドルで保有すればいいだけの話です。

ただし、そういったリスクがあることはご理解いただき、急な資金需要等には対応できない、低流動の資産という位置づけで保有していただくことをお勧めします。

手軽さで考えればトライオートETF

インヴァスト

ここでもう一度思い出していただきたいのがトライオートETFです。

現時点では1.65%程度の金利コストで元本の為替リスクをヘッジすることができます。

急な資金需要に対応できるよう機動的な投資がしたい方、 為替リスクで海外投資を躊躇していた方、小額から始めたい方にはおすすめです。

Bさん

なるほど、良くわかりました。ありがとうございました。

よく吟味してどちらにするか決めようと思います。