債券ETFってなに?

債券ETFは、その名の通り債券を原資産としたETFです。債券の中でもこのETFの中身は国が発行元となっている「国債」ではなく、それぞれの会社が発行している「社債」で構成されています。

債券とは?・・・債券は、国、地方公共団体、企業、または外国の政府や企業などが一時的に、広く一般の投資家からまとまった資金を調達することを目的として発行するものです。

資金調達するために発行するという点では、株式と目的は同じですが、あらかじめ利率や満期日などが決められて発行される点がちがいます。債券を購入すると、定期的に利率分の利子を受け取ることができます。

そして、満期日を迎えると、額面金額である償還金を受け取ることができます。債券は、満期日に額面金額が返金されることが約束されていますので、株式等に比べ安全性の高い金融商品です。よって利子収入を目的に資産運用をすることができます。

しかしながら、債券にもリスクが無い訳ではなく、もし自分が保有している債券を発行している企業や国が「デフォルト」と呼ばれる債務を履行できない状態(倒産など)に陥った場合元本の返済および利払いができなくなる可能性があります。

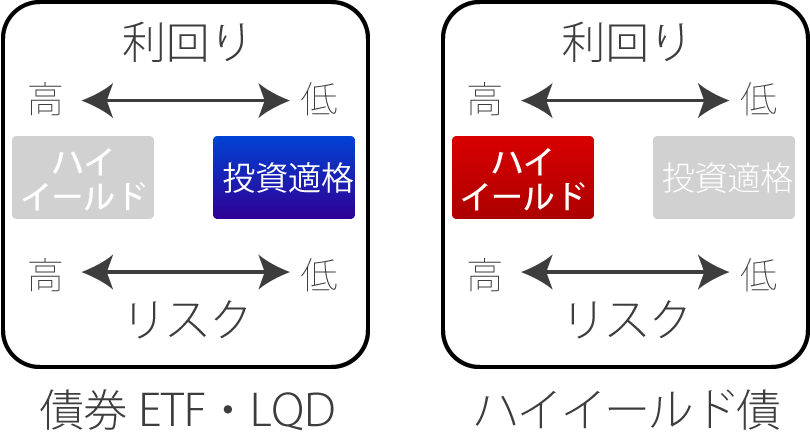

債券のリスクについては、様々な評価機関が格付けと呼ばれる評価をしており、その格付けによって投資家は投資の判断を行う事が可能です。また、リスクが高い(格付けが低い)商品ほど利回りが高く償還までの価格の変動が激しいことも特徴です。

債券ETF

債券ETFは、こういった債券をテーマに沿って組み合わせて指数化したものに沿って構成されており、投資の上で重要とされる「分散投資」を実現することでデフォルトリスクを下げ、より安全性の高い運用を目指すものです。

原資産が債券なので株やコモディティを原資産としているものに比べリスクが限定的で、債券の利息同様毎月分配金がもらえるものが多いです。

ひとくくりに債券ETFと言っても、先ほど説明した通り、社債か、国債か、格付けはどれくらいか、等と様々な切り口から数多くの債券ETFが存在するのですが、今回トライオートETFでは、米国でも人気が高く流動性が高い2銘柄を採用しています。

LQD【投資適格社債】

正式名称はiシェアーズ iBoxx米ドル建て投資適格社債ETF、ドル建てで発行されている社債1500銘柄以上で構成されているETFです。

投資適格とされるBBB以上の格付けを獲得している銘柄のみで構成されており、値動きも比較的安定しています。

また、債券を原資産としているため毎月多くはありませんが分配金があります。 運用に挑戦したいけど日々大きく値動きをするものは怖い、銀行に預金しているくらいなら分配金が少しでもつく方が良い、という考えの方にお勧めです。

値動きは基本的に年間5~10%の間です。分配金による利回りは年間で3.31%。米国の銘柄のため、トライオートETFでは現地の税額30%を引かれた後の相当額が分配されるので実際の分配は2.3%前後となります。

HYG【ハイイールド債】

正式名称はiシェアーズ iBoxx 米ドル建てハイイールド社債ETF、同じくドル建てで発行されている社債で構成されているETFですが、こちらは格付けがBB以下、通常「ジャンク債」と呼ばれるもの約1000銘柄となっています。

あえて格付けが低いものを選んでいるのはずばり、利回りがその分高いから。格付けが低いためもちろんデフォルトのリスクは投資適格の社債に比べ高いです。

1000銘柄に分散されているため価格への影響は限定的ですが、投資適格社債(LQD)に比べるとその幅は大きくなっており、過去1年の値幅レンジは15%程度です。

分配金の利回りはなんと5.72%。株と比較してもかなり高く設定されていると言えます。LQD同様、米国の銘柄のため、トライオートETFでは現地の税額30%を引かれた後の相当額が分配されるので実際の分配は4%前後となります。