短期の相場見通し

S&P500指数の向こう1カ月のターゲットは5300とします。

7月はトレードしにくい月でした。

相場が格段に難易度を増した理由は、これまで(当然こうなる!)と考えられてきた前提条件の多くが揺らぎ始めたからです。

一例として米国経済がソフトランディングするというシナリオは怪しくなりつつありますし、AI相場の息の長さに関しても疑問が生じています。トランプ候補が11月の選挙で勝利するというのも確実とは言えなくなってきていますし、年内の利下げ回数ですら何回か読めなくなっています。

所与の条件が変わった以上、昔と同じようなイケイケドンドンの相場は期待できません。

米国経済の現況

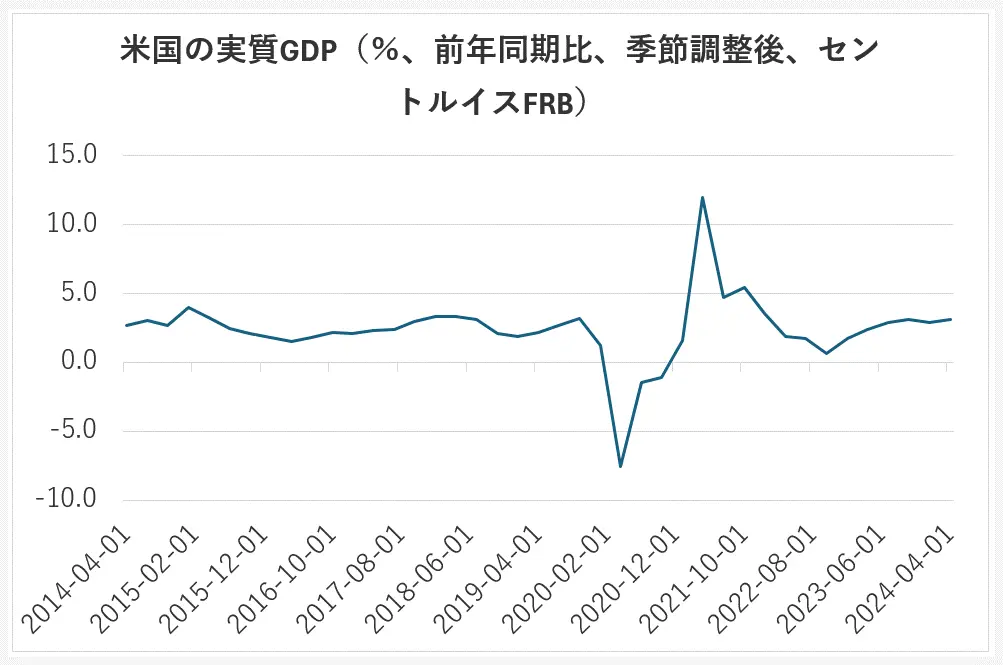

米国経済は好調です。米国の実質GDP成長率(前年同期比)は下のチャートのように推移しています。

特に減速は感じられません。

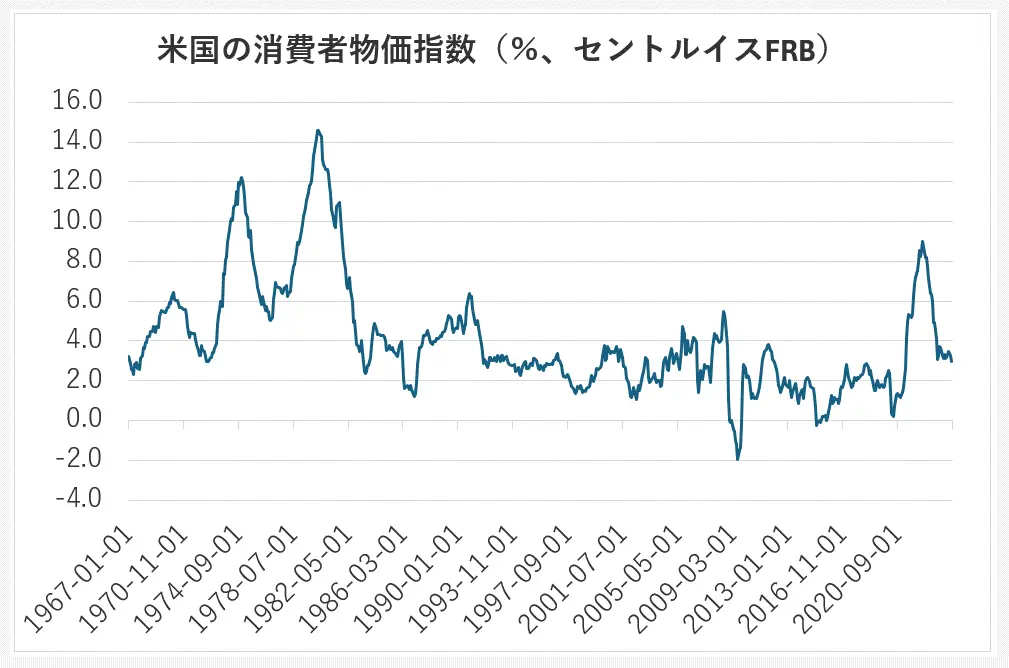

一方、消費者物価指数のほうは先月発表された6月の実績がちょうど+3.0%であり、いよいよ2%台に下がって来ようとしています。

つまりFRBの采配は全体としてたいへん満足な結果をもたらしており、あくせく変更する必要性が感じられません。

過度の利下げ期待が空振りに終わるリスクがあると私が考えている根拠はここです。

企業業績

いま第2四半期決算発表シーズンの最中ですがドル高の影響で今期の決算は冴えません。先週までにS&P500指数採用企業の41%が決算発表を済ませているのですが、EPSで78%の企業が事前コンセンサス予想を上回ったのは過去10年の平均(74%)より良いけれど、売上高では僅か60%の企業しか予想を超えることが出来ませんでした。これは過去10年の平均(64%)を下回っています。

またポジティブ・サプライズの幅も普段よりも小さく、かりにポジティブ・サプライズを出したとしても株価が素直にそれを好感し、アフター・マーケットでどんどん騰がるというケースは稀になっています。

大型ハイテク企業はAI投資の野放図な拡大に対しブレーキを踏んでいます。株主はそれら大企業に対し(あまりAIで無駄な先行投資をして欲しくない!)と考え始めています。株主から嫌気されるくらいなら、AI投資はほどほどに抑えたほうが得策です。

ここでもこれまで我々が「当然だ!」と考えていたシナリオが崩れ始めているのです。

注目CFD

米国D30(NYダウ)、米国NQ100(ナスダック100)、米国S500(S&P500)、米国R2000(ラッセル2000)、日本225(日経225)は先月同様、ショートで臨むべきだと考えます。