“格下げリスクが上値圧迫要因”

【かんたんまんとめ】

まず、2020年の南アフリカランド円相場のレンジ予想を文頭にて簡単に解説します。

その詳細については、本項以降をお読み頂きたいと思います。

◇想定レンジ

6.56~8.85円

◇売買戦略

・7円前後から買い場を探す。下ヒゲを描くリスクを常に考慮して、6円台、最悪で5円台まで買い下がりの余裕を持って対応。

・また、歴史的な安値圏で、ストップのレベルを想定することは難しく、ストップを置かなくても良いようなレバレッジ内で、お取引を検討することを推奨。

・利食いは、8.36の戻り高値を前に、8円前後が抑えるなら利食いながら、超えても9.30を超える上昇は想定せず、金価格の反転と合わせえて、8.50から9円ゾーンへの反発があれば、しっかりと利食い。

【2019年の相場を振り返って】

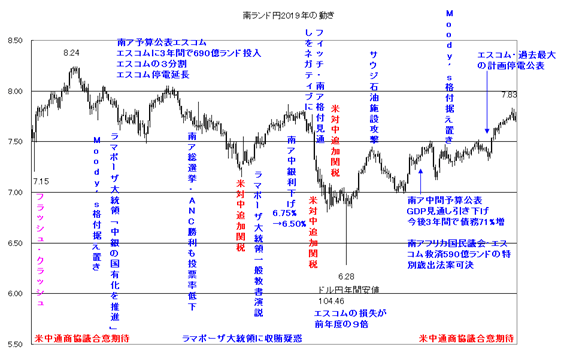

2019年の南アフリカランド円相場は、年初の「フラッシュ・クラッシュ」を受けて、7.15まで急落後は、米中通商協議の合意期待感、政府の国有電力会社エスコムへの支援策の期待、米格付け会社ムーディーズが格付けを投資適格に据え置いたことなどから8.24まで反発しました。ただ、この位置が年間の高値となり、総選挙でラマポーザ大統領が率いる与党ANCが勝利するも、獲得投票率の低下に加えて、米中通商協議における合意文書に、中国が不快感を示したことで、トランプ大統領が、次々に対中関税を追加で引上げを表明、年前半は軟調な推移となりました。

また、ラマポーザ大統領のスキャンダル、南ア中銀が政策金利を引き下げ、フィッチが南アの格付け見通しを「安定的」から「ネガティヴ」に引き下げたこと、加えてトランプ大統領が、米中通商協議の遅れにいら立ち、更に米中追加関税を引き下げ、ドル円相場が、年初来安値の104.46まで急落し、南アフリカランド円も一時6.28までショック的に値を下げました。

ただ、年後半に向けては、米中通商協議において、フェーズ1の合意期待が高まったこと、エスコムに対する追加支援の決定や堅調に推移する金価格などもあり、反発気味に推移する形で、2019年の取引を終了しました。

結局、2019年の南アフリカランド相場は、米中通商協議での混乱が、ドル円相場の下押し圧力となったこと、常に懸念される電力供給不安や格下げのリスクが相場懸念として上値を抑え、エスコムの救済支援や金価格の上昇が下値を支える形で推移しました。

そうなると2020年の相場も、こういった面の改善や変化が、南アフリカランド円相場のポイントとなりそうです。

【ファンダメンタルズ】

それではファンダメンタルズを見ておきましょう。

〇 南アフリカ経済

南アフリカは、かつて有色人種に対する人種差別(アパルトヘイト)で知られていましたが、1990年台に入って、ネルソン・マンデラの登場後は、アパルトヘイトを廃止。イギリス連邦と国連に復帰し、民主化の中、アフリカ最大の経済大国となっています。

資源では、金やダイヤモンドの世界的産地で、アフリカ大陸で最大のトウモロコシ生産国でもあり、アフリカ唯一のG20参加国です。近年では、ダイムラー、BMW、フォルクスワーゲンや日産自動車などが輸出拠点として、同国に工場を置いています。

ただその一方では、エイズの蔓延、教育水準の低い非白人の極端な貧困と格差、高失業率などにより治安の悪化が指摘されています。また、アパルトヘイト廃止後の電力需要の急増にも、発電所の建設が10年以上行われなかったため、2007年ごろから電力不足が大きな問題となっています。この電力不足が、鉱山の操業停止につながり、恒常的にストなどが発生、国民の政治に対する不安感を高めています。

政治面では、アフリカでも数少ない複数政党制が機能する民主主義国家のひとつですが、2009年に大統領に就任したズマ大統領が、私邸の改修に多額の公金を使ったことや武器取引に関連して783件以上の汚職疑惑で辞任に追い込まれた後、鳴り物入りで就任したラマポーザ大統領に対する期待感も、低迷する経済や高失業率などから、失望に変わっているようです。

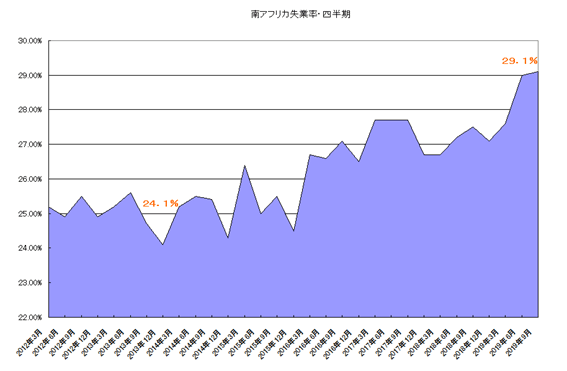

上が直近の南アフリカの失業率の推移です。元来高失業率ですが、その要因として、人種差別の悪影響が残っていること、雇用教育制度の不整備、隣国からの安い労働力の流入などが指摘されていますが、現在は29.1%まで上昇しています。今後も失業率の悪化は、政治不安につながり易いことで、南アフリカランド相場にも良い景況はありません。

〇 南アフリカランド相場と金利

南ア準備銀行は、2020年1月16日に、政策金利を6.50%から6.25%に引き下げました。声明では、「世界的なセンチメントの改善でランドは上がっていたが、長期債のイールドは国内成長の見通しや財政リスクを懸念している」としています。

クガニャゴ南ア準備銀行総裁は、「25bpの利下げは全会一致」としています。今後も利下げスタンスを継続するか注目となりそうです。

通常なら利下げは、通貨安につながり易いですが、今回の利下げは、若干サプライズ気味となるも、これによる南アフリカランドの下落は限定されました。

◇政策金利の引き下げ

通常は、政策金利を引き下げると、その国の通貨を保有することで受け取れる金利が低下し、通貨の魅力が低下する=その通貨が売られる。という流れが発生します。南アフリカランドが売られると、ZAR安・JPY高、つまりZAR/JPY相場は下方向へ推移すると考えられますが、今回の利下げにおけるZAR/JPYの下落は限定的でした。

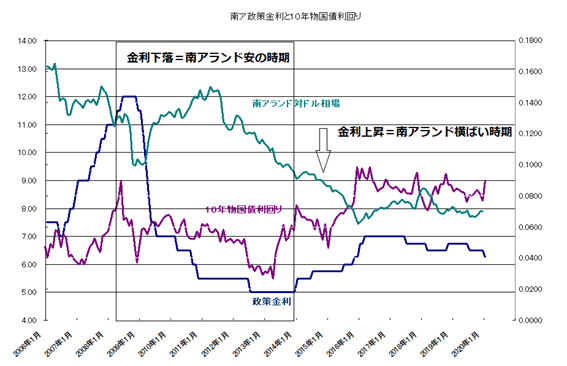

上のチャートをご覧ください。

南アの政策金利と10年物国債利回りに、南アフリカランドの対ドル相場を並べたものです。

四角い枠の時期は、確かに金利の低下が、南アフリカランドの売り材料となっているようですが、現在に関しては、金利との連動性が低下しているようです。

この要因としては、2000年前半は、特に南ア準備銀行が、政策金利を12%まで引き上げたこともあって、その反動的な動きが大きく強まったことが想定されます。

その後5%まで下げた後の政策金利の引き上げ時期には、南アフリカランドは、あまり上昇していません。これは恐らく金利の絶対値が高くないことで、逆に投資資金が集まっていないことなどが影響しているようです。

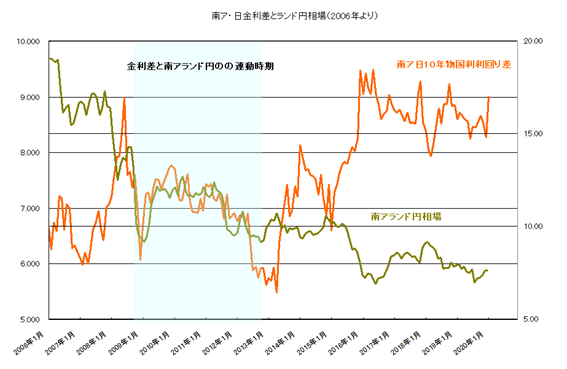

また、上は南アと日本の10年物国債利回り差と南アフリカランド円相場のチャートです。

同様に、2008年頃からは、リーマン・ショックの円高もありますが、金利差に連動して南アフリカランド円は下落しています。ただ、現在は全く連動性がありません。

既に南アフリカランドの政策金利の絶対値が低いこと。また、南アの信用格付けの低下が、南アの長期金利の上昇を招いていることなどが影響しています。

つまり、2020年南ア準備銀行が利下げスタンスや低金利政策を維持しても、南アフリカランド円相場の売り要因として、強く作用することはないと考えておきましょう。

以下が、今後の南ア準備銀行の政策金利公表の予定です。

前述のように、利下げの影響は少ないと見られます。また政策金利も過去最低レベルである、5%より引き下げられる可能性は低そうです。声明や総裁の発言は、引き続き注目ですが、もし5%まで政策金利を引き下げるタイミングでは、金利低下に打ち止め感が出易いことは、留意しておきましょう。

03月17-19日

05月19-21日

07月21-23日

09月15-17日

11月17-19日

〇 南アの格付け問題

南アは、恒常的な経常赤字・財政赤字国です。

そのため、新興国の常として、海外からの資金調達のために、高金利政策が維持されてきましたが、現在は世界的な景気減速もあって、南アも歴史的な低金利政策を余儀なくされています。

また、新興国の海外からの資金調達面では、国の格付けがとても重要ですが、現在の南アフリカの格付けは、S&Pグローバル・レーティングが、投資不適格となる「BB」、フィッチ・レーティングスも「BB+」としています。かろうじてムーディーズが、現ラマポーザ政権を評価して、投資適格の最低位となる「Baa3」を維持していますから良いですが、

2019年7月にムーディーズは、国営電力会社エスコムに対する政府の金融支援に批判的なコメントをしています。エスコム救済計画では、現在の事業を集中させた構造から持ち株会社に移行して、発電、送電、小売に分社化しリスクを分散させることや再生エネルギーの強化、競争原理の導入と金融支援などが柱となっています。しかし、債務削減などに具体性が欠ける面もあり評価はこれからです。今後仮に、ムーディーズまでが、南アフリカを、投資不適格まで格下げした場合、南ア債券の売却、利回り上昇による発行コストの上昇などから、通貨市場でも大きな売り要因となる可能性には、注意しておきましょう。

〇 金価格との連動性

南アフリカは、金、ダイヤモンド、プラチナなど鉱物資源が豊富ですが、特に金は世界の産出量の半分を占めています。

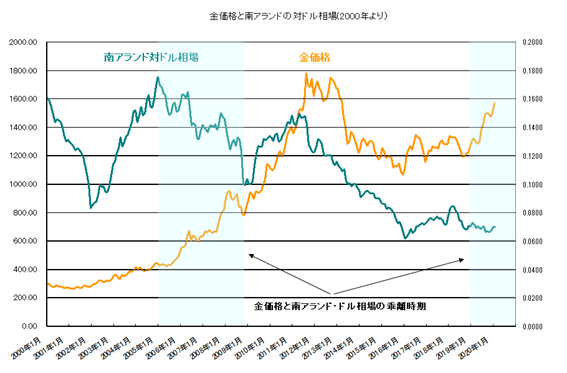

上は金価格と南アフリカランドの対ドル相場のチャートですが、総じて連動している形が見えています。

ただ、水色の時期には関しては、連動性が見えていません。

これは、2007年以降は、リーマン・ショックの影響やそれまで12%まで引き上げていた政策金利を、大幅に引き下げたことなどが影響したと見られています。

また現在も若干、金価格の上昇に南アフリカランドの上昇が追いついていません。

通常こういった連動性は、平常時に連動し易く、「緊急時=リスク回避」の動きの時は、連動し難くなるという傾向があります。つまり、米中通商協議の問題、地政学リスクに加えて、南アの国内事情などが、金との連動性を鈍らせている可能性がありそうです。

南アフリカランドの上昇には、2020年こういった問題が、解消してくれるのかが、大きな焦点となりそうです。

◇地政学リスク

特定の国や地域が抱える政治・軍事・社会的な緊張の高まりから、世界経済の先行きが不透明なものとなり、関連性のある商品の価格を変動させるリスクのことを指します。

武力衝突などが勃発すると、その地域に対する投資や経済活動の先行きが不透明となり、投資資金の引き揚げに繋がる場合があります。

また、もし金価格と連動すると仮定した場合、今後の金価格の動向もチェックしておきましょう。

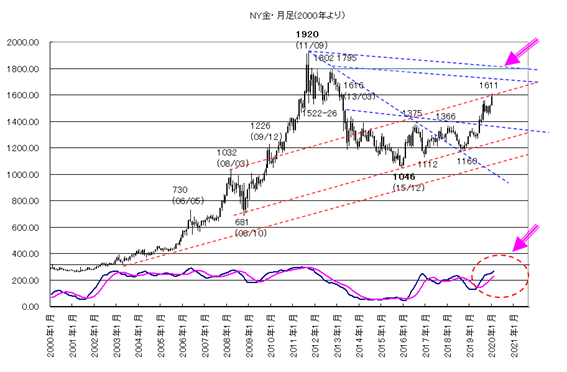

上は、NYのドル建て金価格の月足チャートです。

2011年の1920ドルからは、長らく調整していましたが、2015年からは一定の反発地合いに入っています。金価格は、実需面の需要もありますが、一方ではインフレに対するヘッジ商品として利用されるケースや金融リスクに対しての代替投資商品として、利用されます。また、通常ならドルで手当てされるため、ドル安なら金を買い易く、ドル高では買いづらいと言われています。

現在の上昇がどういった要因かは断言できませんが、テクニカル面からは、下値を1045ドルと1160ドルでサポートして、それまでの高値圏となる1375-1366ドルのネック・ラインを上抜けています。また、モメンタムを示すスロー・ストキャスティクスもゴールデン・クロス後の上昇波動に入っているようです。今後逆に、このネック・ラインが下値をサポートすると強く、1616ドルの節目を上抜けることができれば、1800ドル前後に控えるレジスタンスを目指す動きが想定されそうです。

◇スロー・ストキャスティクスとは

相場の買われ過ぎ・売られ過ぎを判断する分析手法。「Slow%K」と「Slow%D」の2本のシグナルからなるテクニカル指標で、図はSlow%DをSlow%Kが上方向に抜けていることから、上昇トレンドの最中とみることができます。

そうなると金価格と連動性の高い南アフリカランド相場も、上昇期待が持てるかもしれません。現状は連動性が若干落ちていますが、金価格の上昇は、少なくとも南アフリカランド相場の下支えに、効力を発揮しそうです。

〇 日本経済

南アフリカランド円は、ドル円相場の影響を大きく受けますので、日本経済の状況もチェックしておきましょう。

日本経済は、2019年の消費増税にも、事前に政府がポイント還元などの対策を打ち出したことで、一部改善が見えています。IMFや日本銀行も成長率の見通しを引上げました。2020年は東京オリンピックも控えていることで訪日外人の増加など、一定の期待感が景気を支えるとの見方となりそうです。

ただ、海外要因としては、米中通商協議は、フェーズ1の合意に署名が行われましたが、未だ対中追加関税の7割が残されています。中国は、産業補助金や人権問題など、受け入れ難い要求を米国から受けています。両者の壁は厚く、一部米国の大統領選が終わるまで、完全な合意の可能性は難しそうです。そうなると中国経済の急速な回復を想定することも出来ず、日本経済にも悪影響を与えそうです。

また、イランや北朝鮮など、核問題に端を発した地政学リスクの問題は、偶発性が高く、想定することは困難ですが、2020年もこういった懸念が続く限り、ほぼ100%輸入に頼っている原油や天然ガスの価格上昇が続いた場合、日本の景気にはマイナス面が強そうです。6月9日と12月に開催されるOPEC総会合わせて、最大の注意を払っておきましょう。

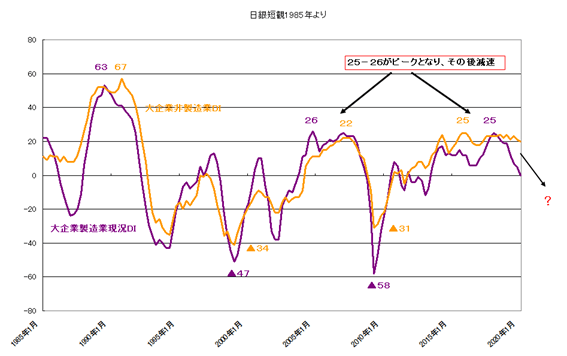

加えて、上の日銀が四半期毎に公表する日銀短期経済観測のチャートをご覧ください。

日本の景気は、バブル崩壊後、回復過程にあっても、大企業の製造業・非製造業の現況指数(DI)は、25から26に達するとほぼピークをつけています。今後すぐにとは言えないまでも、2020年6月末には、消費増税対策で実施したポイント還元が終わること、歴史的には、オリンピック終了後は、景気が反動的に減速する傾向があることを考えると、日本経済が強い回復を見せる可能性は低そうです。その面では、2020年も日本銀行の低金利政策は、続かざるを得ないでしょう。金利面からは、円相場の上値の重い状況が続きそうですが、こういった面が、2020年も南アフリカランド円相場の下値を支えると見ています。

【テクニカル】

それでは、テクニカル面から南アフリカランド円を構成するドル南アフリカランド相場とドル円相場を月足からみてみましょう。

〇 ドル南アフリカランド相場

ドル南アフリカランドは、2016年1月の高値(南アフリカランド安)17.2443からは、調整も11.5028で下値を支えて、現状は揉み合い気味の展開です。

チャートからに三角持ち合いとなっており、次の15.6730-15.4790の戻り高値圏でレジスタンスとなる位置と11.5028のサポート圏のブレイクが次の相場展開に重要となりそうです。

◇サポート・レジスタンスとは?

・サポートライン

日本語では下値支持線といい、「相場はその水準以降は下落しないだろう」と多くの投資家が意識するラインのこと。その価格帯付近まで相場が下落すると、買いが意識されて相場が上に跳ね返され、安値更新の歯止めとなることがある。

・レジスタンスライン

日本語では上値抵抗線といい、「相場はその水準以降上昇しないだろう」と多くの投資家が意識するラインのこと。その価格帯付近まで相場が上昇すると、売りが意識されて相場が下に跳ね返され、なかなか高値が更新されない価格帯のことを指す。

上値はこのレジスタンスを超えると歴史的な高値17.2442を前に、16.2355-16.4148の戻り高値圏が視野となりますが、超えて来ると歴史的な高値圏となることで、ポイントが不透明となるので注意となりそうです。

一方下値は、13.2275を割り込むとサイコロジカルな12.0000が視野となりますが、維持では更に下落は進まない見通しです。リスクは11.5028の戻り安値を割れるケースで、その場合は、最大で0.8000から10.0000ゾーンがターゲットとなりますが、こういった下落には、相当の好材料が必要であり、当面想定するのは厳しいと考えています。

◇サイコロジカルとは

「心理的な」という意味です。サイコロジカルラインというテクニカル指標もありますが、ここでは「心理的に意識されやすい価格帯」という意味で用います。

キリの良い数字の価格は、時にサポートやレジスタンスとして機能することがあります。投資家の多くはその数字を強く意識する為、その価格帯付近では取引が活発になる傾向があり、明確にその価格を抜けた場合は、次の節目へと意識が移る過程で、値が大きく動く場合があります。

一応モメンタムを示すスロー・ストキャスティクスからは、下方ブレイクの期待感となりますが、この点も前述の三角持ち合いのブレイクがキーとなることは、留意しておいてください。

ということで、ドル南アフリカランドの2020年の想定レンジは、12.000から15.000を基本として対応しますが、もし状況が好転するなら10.0000までの下値拡大も期待したいと思います。

〇 ドル円相場

一方ドル円相場ですが、2019年は年間ベースでのレンジが、7円94銭と歴史的な低水準に留まりました。2020年は、米国の大統領選が控えています。動きが激しくなるか注目ですが、ただ、動きが出ても年後半となりそうで、年前半は揉み合いが続くかもしれません。

以下の月足チャートをご参照ください。

上値はロング・ランの①レジスタンスを前に上げ渋っています。この位置は、2020年の1月時点で、110.31となりますが、この上抜けの可否は、次の相場展開に重要となります。あくまで超えても112.40、114.55、114.73がターゲットとなりますが、この位置も抑えられるとレンジ相場からの逸脱は難しいでしょう。あくまでこのような上抜けが実現して、強気相場となります。

下値は、一応サポートと104.56、104.87、104.46の②トリプル・ボトムが支えています。この維持では引き続き堅調な相場が続くとみられますが、トリプル・ボトムを逆に割り込むなら、大きな下落相場が訪れる可能性に注意しておいた方が良いかもしれません。

また、相場のモメンタムを見る上では、下限のスロー・ストキャスティクスに注目しましょう。現状は、弱気を維持しています。つまりまだ円高リスクが残っている形です。ただ、これも前述の通り、レジスタンスをクリアに上抜けてくれれば、陽転する可能性も残っています。今後もこの動きに注目して対応しましょう。

下値は、サポートから107-108円が支えると堅調が続きます。またもし、割り込む動きがあっても、トリプル・ボトムを前に、105円が維持されると更なる調整は難しそうです。ただ、逆にトリプル・ボトムの下方ブレイクが発生するとスロー・ストキャスティクスも反落を続け、その場合フィボナッチ・リトレースメント(75.31から125.86)の50%となる100.58が、グッド・ターゲットとなります。一応フィボナッチの61.8%=94.62までの下落は、トランプ大統領の選挙での敗北、米中通商協議の完全決裂、FOMCの利下げスタンスへの転換などの悪い状況が重ならない限りは、現状想定していません。

一応2020年のレンジを105円から115円に想定しておきます。

◇フィボナッチ・リトレースメントとは

「フィボナッチ比率」をトレードにあてこんだテクニカル手法です。

「23.6%・38.2%・61.8%・76.4%」という比率を、フィボナッチ比率、または黄金比率と呼びます。多くの投資家がフィボナッチ比率で求められた価格帯を意識する為、相場に影響を与えると考えられています。チャートの高値・安値の間をフィボナッチ比率で区切られたラインを引くことで、サポートライン・レジスタンスラインを判断します。

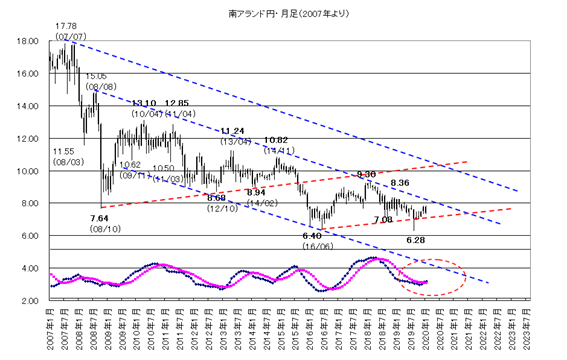

〇 南アフリカランド円相場

南アフリカランド円相場は、2016年6月の安値6.40からの反発を9.30と8.36レベルで抑えられて、軟調な展開が続いています。

現状は上値を8円前後が抑えると相当重く、8.36を超えても、レジスタンスから9円前後がやれやれの売りにさらされ易く、あくまで9.30を超えて強気が蘇り、その場合10円などが視野となりますが、こういった位置も上値を抑えられ易いでしょう。

一方下値は、日足からは6.98から7.12ゾーンが支えると良いが、維持出来ない場合、6.28の安値を目指す可能性となります。特に南アフリカランド円の場合、こういった下落は不透明な下ヒゲとなるケースが多いことは、留意しておいてください。

また、モメンタムを示すスロー・ストキャスティクスは、売られ過ぎ圏で反転上昇の可能性が示唆されています。あくまでサポート圏の維持が重要ですが、こういった位置を維持できるなら上昇期待が持てそうです。

また、ドル南アフリカランドとドル円相場の想定レンジからシュミューレーションをしてみましょう。

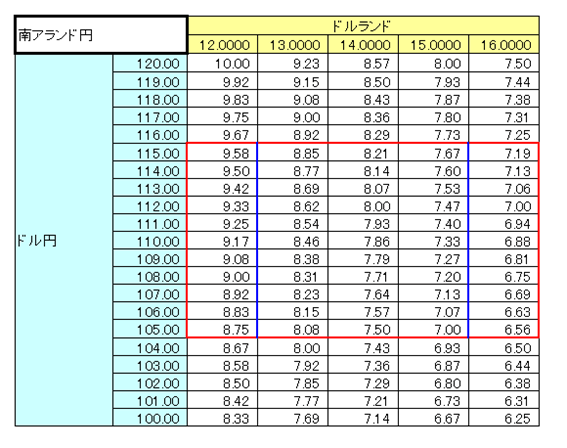

上のラダーチャートでは、ドル南アフリカランドを13.0000から15.000、ドル円を105.00から115.00で想定しています。その場合、南アフリカランド円は、7.00から8.85のレンジが算出されます。最大では、ドル南アフリカランドを12.0000から16.0000とした場合で、6.56から9.58が2020年の最大値幅の想定となります。

一応これを参考として、南アフリカランド円の2020年の想定レンジを、下値は一時的な下ヒゲを描くリスクも勘案して、6.56から8.85とさせて下さい。

【南ランド円相場の2020年の見通しと具体的な戦略】

南アフリカランド円の2020年の戦略としての注意点は、以下の通りです。

・3月末までは、本邦の決算に絡めてレパトリの円買いが出易く、南アフリカランド円では、若干上値を抑える要因になる。

◇レパトリとは

レパトリエーションの略。海外にある資金を自国に戻すことを指します。

決算に伴い、日本企業は海外で稼いだ資金を国内の本社へ送金する動きが出やすいとされます。その際の資金の流れが外貨売り・円買いであり、円高圧力の一つの要因と言われます。

・時期がどういった形になるか、現在想定できませんが、くれぐれもムーディーズが、投資不適格に格下げするようなら、南アフリカランド円の買いは避けておきましょう。

・政策金利面では、中国をはじめとして世界的に、2020年景況感が盛り上がる可能性は低く、南ア準備銀行が、今後も政策金利を下げても、利上げに転じる可能性は低いでしょう。利上げ期待は持たない方が良いでしょう。

・夏場は、例年相場が揉み合い入りする可能性が高く、あまり手を出す時期ではありませんが、年後半に向けて、例年円安気味推移する傾向があり、この時期に大きめの押し目を作ることがあれば、一定の買い狙い場となります。

・秋口は、米国の大統領選挙を睨んで、相場が思惑的に激しく動く可能性に注意となりますが、もし民主党候補の有利が伝わった場合、政策の不透明感や株価の調整を受けて、ショック的な円高になる可能性があることは、注意しておきましょう。

・テクニカルからは、ドル南アフリカランドと南アフリカランド円のモメンタムは、南アフリカランドの買いを示唆していますが、一方でドル円は、まだ円高リスクが残っています。2020年の南アフリカランド円は、底堅いとしても、大きく上値は追えず、レンジ的な推移に留まる可能性が高いと考えています。

従って戦略は、7円前後から買い場を探しますが、下ヒゲを描くリスクを常に考慮して、6円台、最悪で5円台まで買い下がりの余裕を持って対応しましょう。また、その場合歴史的な安値圏で、ストップのレベルを想定することは難しく、ストップを置かなくても良いようなレバレッジ内で、お取引を検討することを推奨します。

利食いは、8.36の戻り高値を前に、8円前後が抑えるなら利食いながら、超えても9.30を超える上昇は想定せずに、金価格の反転と合わせえて、8.50から9円ゾーンへの反発があれば、しっかりと利食っておきましょう。