みなさんはカギ足(鉤足)チャートというものをご存知でしょうか?

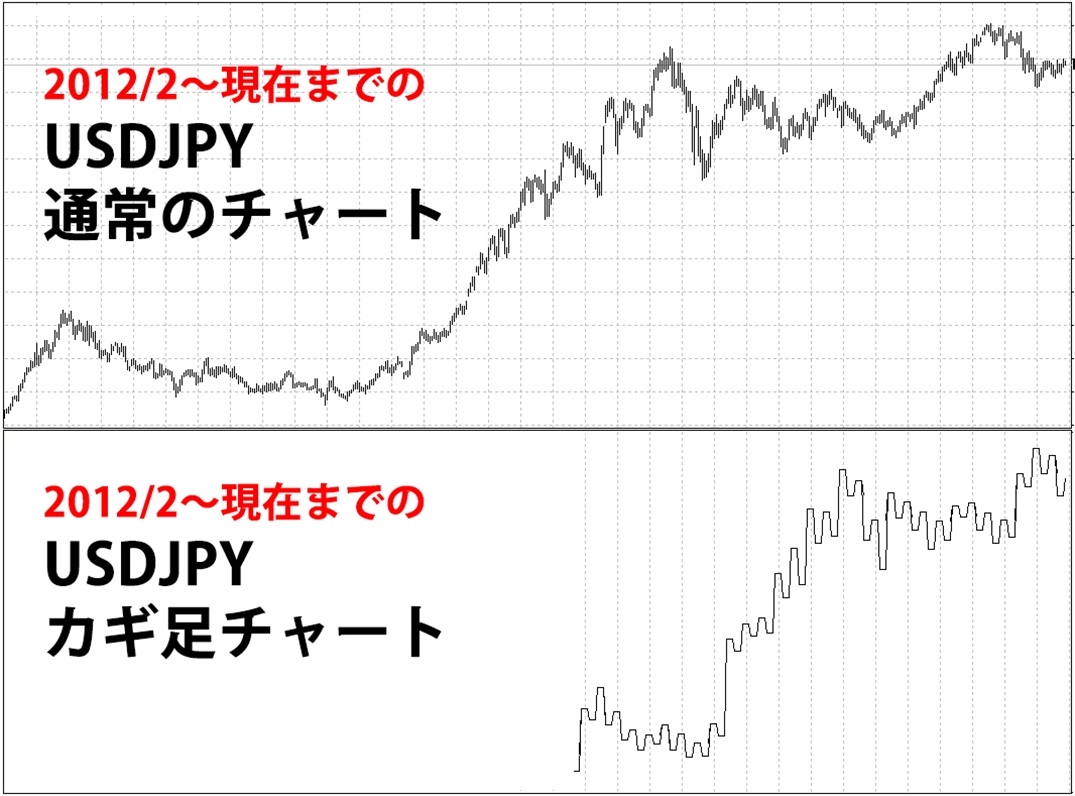

通常みなさんが見ているチャート(ロウソクチャートなど)と比較しやすく、2012年2月から現在までのUSDJPYのカギ足チャートを以下に示します。

通常のチャートと異なり、線が規則正しく凸凹していることが分かります。

また、横の幅が通常のチャートの半分ぐらいしかない点も気になります。

カギ足チャートは、FXだけでなく、株式や先物相場の攻略にも広く利用されているチャートです。

その最大の特徴は『時間の概念を無くし、値動きに専念して描画されたチャート』という点です。

上記のグラフの横軸は「時間」です。ですので通常のチャート(上段チャート)では、

一番左が2012年2月で、一番右が2014年2月であれば、ちょうどその中央は、2013年2月になります。

対してカギ足チャート(下段チャート)は、グラフ中央が2013年2月とは限りません。カギ足チャートの横軸は時間ではなく、カギ足と呼ばれる凸凹の線を追加した数です。分かりにくい表現ですがその違いについては記事後半で図解してご紹介します。

近年、アルゴリズムトレードが普及し、アメリカのヘッジファンドがスーパーコンピュータを利用した高頻度取引(HFT:ハイ・フリークエンシー・トレード)を行っているというニュースも日々聞くようになりました。取引時間を極端に早くして小さな利益を膨大に狙うというトレードですが、指標発表時などの価格の急騰・急落の乱高下を生み出しているとも言われています。

この高頻度取引の重要な要素は「時間」です。カギ足は、あえてこの「時間」という概念を取り除き、純粋に値動き=価格の変動のみにフォーカスし、現状の価格がどのような状態にあるのかを知る手法です。

今週は、このカギ足チャートを活用した『KAGI』という人気急上昇中のストラテジーをご紹介したいと思います。

『KAGI』はその名の通り、カギ足チャートを利用しているストラテジーになります。

『KAGI』の特徴は、

1) 最大ポジションは[ 2 ]。最大損失は[ -139Pips ]。

同時に2ポジションを持って損切りをすると-270Pips程度のマイナスが予想されます。

2) 最大ドローダウンは[ -360Pips ]。

上記にあるように2ポジション持っている状態で損切りをすると-270Pipsなので、同様の損切りが2,3回連続すると、-540Pips、-810Pipsと最大ドローダウンを更新する可能性があります。

3) 勝率[ 43% ]。 ![]() 一発のステータス付き。

一発のステータス付き。

勝率が50%を切っているので、実際に運用をしている『負けてばかり』と感じるレベルです。行動心理学的にもプラスとマイナスでは、マイナスの方が心理への影響が大きいといわれているので、より顕著に負けている感覚になります。損益曲線を見ても分かりますが大きな勝ち→マイナス連続→大きな勝ちといった流れがあるストラテジーであることも注意したいです。

4) 「時間概念を排除したカギ足チャート分析手法」を利用。

この時間の概念を排除するという意味とそのメリットを考えて見たいと思います。

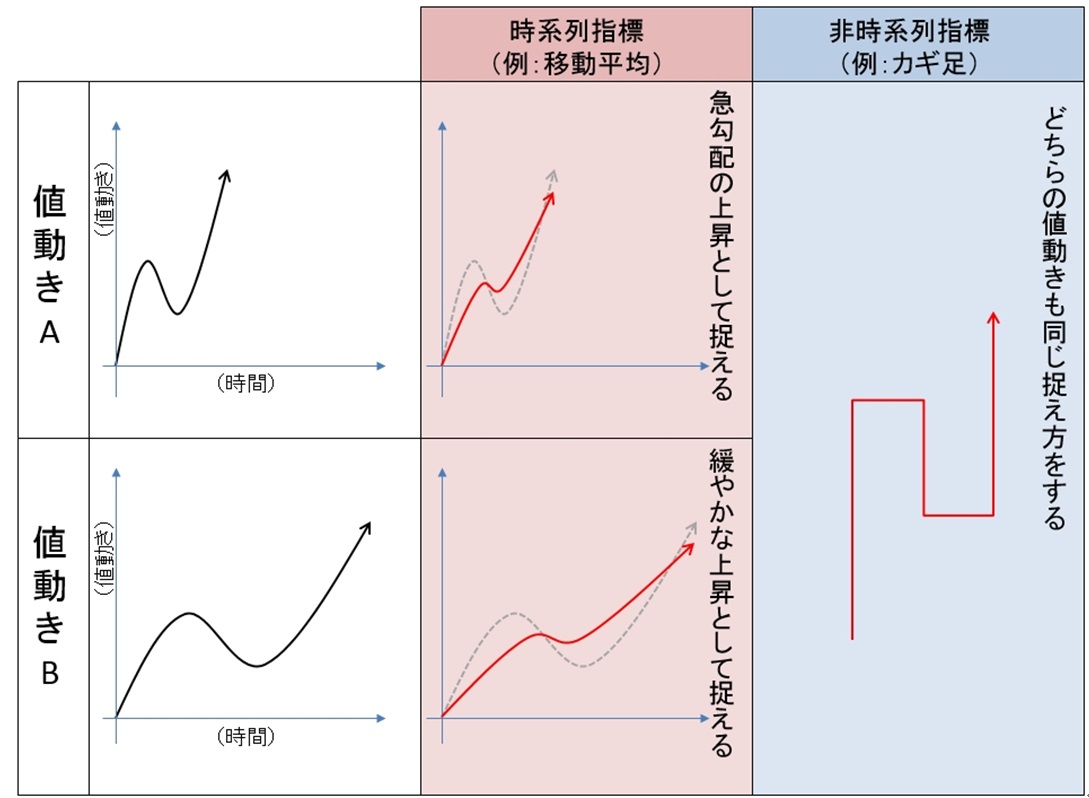

以下は通常のチャート(指標)とカギ足チャートとの違いを示しています。

上昇幅や落ち込み幅など上下値幅は同じですが、費やした時間が異なる二つの値動き(AとB)があります。

それぞれの値動きを「時系列指標」と「非時系列指標(カギ足)」ではどのように捉えるかを以下に示していますが、カギ足では、値動きAもBも同じ捉え方をします。仮にこのような上昇幅の相場がたったの1時間で形成されたとしても、1週間かかって形成されたとしても、カギ足では同じ状況として捉え、次からのトレードの参考にします。対して、移動平均線(時系列指標)では、値動きAは急勾配の上昇として認識し、値動きBは比較的緩やかな上昇として捉えることになります。

カギ足のメリットとしては、まさに1時間の値動きでも1週間の値動きでも同じ判断をするところにあります。

指標発表時など急激な値動きが一週間分の値幅を上回ることもしばしばあります。裁量トレーダーであれば、指標発表時にリアルタイムにチャートを見ていて「値が急激に動いた。でもまだ値が動き出してから1時間しか経っていないので、どう判断すべきか。」と迷いこともあるでしょう。それをカギ足チャートでは、明確に、現在の『価格の位置』を示してくれます。時間による迷いを消してくれると言えます。

裁量トレードだけでなくシステムによるトレードと比較してもメリットはあります。

多くのストラテジーで利用されている移動平均線ですが、急激な値動きには急な反応をして(前述の値動きAに相当)、買いや売りのシグナルを多発させます。逆に1週間かけての値上がり(前述の値動きBに相当)などでは反応が鈍化してエントリーを逃すこともあります。

逆にデメリットとしては、時間が投資家に与える心理的な影響はカギ足チャートからでは読み取ることはできません。先の時間に迷わされることがなくなる代わりに、時間が教えてくれる情報を得ることができなくなります。

時系列指標と非時系列指標はどちらが勝っているということではなく、それぞれに特色があり、ストラテジー開発サイドとしてはどのようなトレードをしたいかによって使い分けていると言えます。

『KAGI』ではカギ足をどのように使っているかを見てみたいと思います。

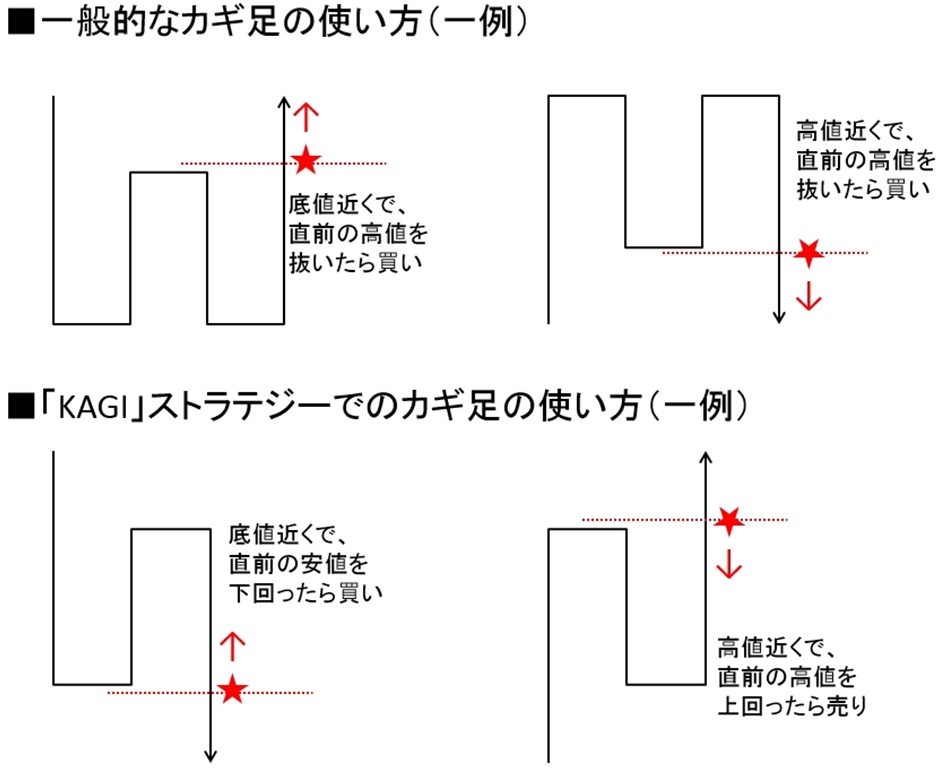

「カギ足」とインターネットで検索すると一般的な使い方が解説されていますが、これらの一般的な使い方を『KAGI』はしていません。

『KAGI』の開発者からのコメントを元に、図解したものを以下に記載します。

一般的なカギ足の使い方としては、”一段抜き”といわれる直前の山・谷(肩や腰といった表現をします)を超えた(ブレイク)したタイミングで仕掛けるというものです。

ですが『KAGI』はそうなるよりも一歩前のタイミングで仕掛けます。一般的なカギ足では直前の高値を抜いたという安心材料を確認してからのエントリーとなりますが、『KAGI』は値下がりしていく最中に逆張り的なタイミングで仕掛けることがあると言えます。もともとカギ足チャートは基本的に1日足をベースにして描画して長めのトレンドを捉える手法として確立されています。この『KAGI』は1時間ごとにカギ足を描画するため、その手法も一般的な手法ではなく、1時間単位がゆえのカスタマイズがされていると言えます。