FXを始めたいけれど、勝てるかどうか不安なので迷っている人はいませんか?

FXで100%勝つことはできませんが、勝率を上げることは可能です。しかしFXで勝率を上げるためには、FXに関するさまざまな仕組みを理解する必要があります。この記事では、これからFXを始めたい、あるいは始めたばかりの初心者向けに、FXに関する利益やリスク、為替変動などさまざまな仕組みについて解説しています。

FXとは

FXはForeign Exchangeの頭文字をとったもので、外国為替証拠金取引のことを指します。FXは外貨に投資をする金融商品で、投資対象が株や投資信託よりも少ない傾向があります。また平日であればほぼ24時間トレードができる点もFXの特徴です。商品が選びやすく、自身のライフスタイルに合わせてトレードができることから、FXは初心者におすすめの投資方法と言えます。

売り・買いとは

FXは2つの通貨を交換する取引ですが、「買い」とは右側にある通貨を左側の通貨に交換すること、「売り」とは左側の通貨を右側の通貨に交換することです。米ドル円の通貨ペアは「USD/JPY」で表されますが、円売りドル買いが「買い」、円買いドル売りが「売り」にあたります。

また買いとは、価格の上昇を予想して、通貨ペアの買いポジションを保有することです。FXの場合、仮にドル100円のときに米ドル円の買いポジションを保有し、その後、円安となり101円になれば1円の利益となります。逆に円高で99円になれば1円の損失です。

一方、売りとは、価格の下落を予想して、通貨ペアの売りポジションを保有することです。FXの場合、仮に1ドル100円のときに米ドル円の売りポジションを保有し、その後、円高となり99円になれば1円の利益となります。逆に円安で101円になれば1円の損失です。

FXで利益を得る仕組み

FXでは、インカムゲインとキャピタルゲインという2つの利益が狙えます。各利益の内容や、利益を得る仕組みについて解説します。

キャピタルゲイン

キャピタルゲインとは資産を売却することで得られる利益のことです。

投資信託であれば、基準価格5,000円で購入したものを5,100円になったタイミングで売却すれば、100円のキャピタルゲインが得られたことになります。

FXの場合は、米ドル円の通貨ペアで1ドル100円のときに買いポジションを保有、円安になり101円になったタイミングで売却すれば1円の利益となりますが、この利益がキャピタルゲインにあたります。

キャピタルゲインのメリットは資産を何度も売買して利益を積み上げることで、短期間で大きな利益が狙える点です。しかし、資産価格が想定と異なる方向に動いた場合は損失になることがある点はデメリットと言えます。

インカムゲイン

インカムゲインとは資産を保有することで得られる利益のことです。

不動産投資は不動産を購入して人に貸し出して家賃収入を得る方法ですが、この家賃収入は不動産という資産を保有していることで得られる利益のためインカムゲインにあたります。

FXではスワップポイントがインカムゲインにあたります。スワップポイントは通貨ペアを保有することによって、ほぼ毎日得られる利益です。スワップポイントは金利の高い通貨を買い、金利の低い通貨を売ることで得られます。米ドル円の通貨ペアであればアメリカのほうが金利が高いため、円売りドル買い、つまり買いポジションを保有することでスワップポイントが得られます。

インカムゲインは定期的に利益が得られるうえ、資産価格の上下を頻繁にチェックしなくても利益が得られる点がメリットと言えます。一方、短期的に大きなリターンは期待できない、定期的に必ず収入が得られるとは限らないといった点はデメリットと言えるでしょう。不動産投資であれば安定した家賃収入が得られますが、入居者が退去してしまうと家賃収入が無くなってしまう場合などがあります。

FXで為替相場が変動する仕組み

FXで為替相場が変動する理由はさまざまですが、次のような要因が主に考えられます。

- 金利

- 物価

- 中央銀行の為替介入

- 政治的要因

- 経済指標の発表

- 要人発言

金利や物価のように長期的に徐々に変動をもたらすものや、短期的かつ急激に変動をもたらすものなどさまざまな要因があるため、各変動要因に備えるための対策を立てておきましょう。

FXで大きな利益を狙える仕組み

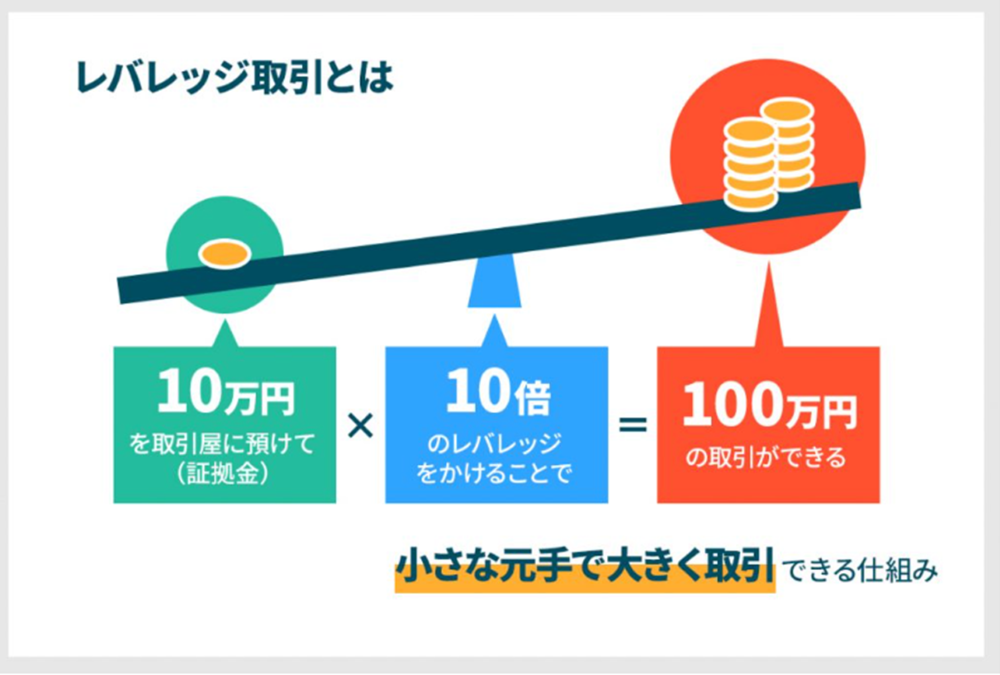

レバレッジとは少ない元手で大きな取引ができる仕組みのことで、日本語で「てこの原理」という意味があります。例えば10万円の自己資金でも10倍のレバレッジをかけることで100万円の取引ができるようになります。

レバレッジについてより詳しく知りたい人は、以下の記事をご覧ください。

関連記事:FXのレバレッジ取引とは?現物取引との違いや特徴をわかりやすく解説

FXでスプレッドが変動する仕組み

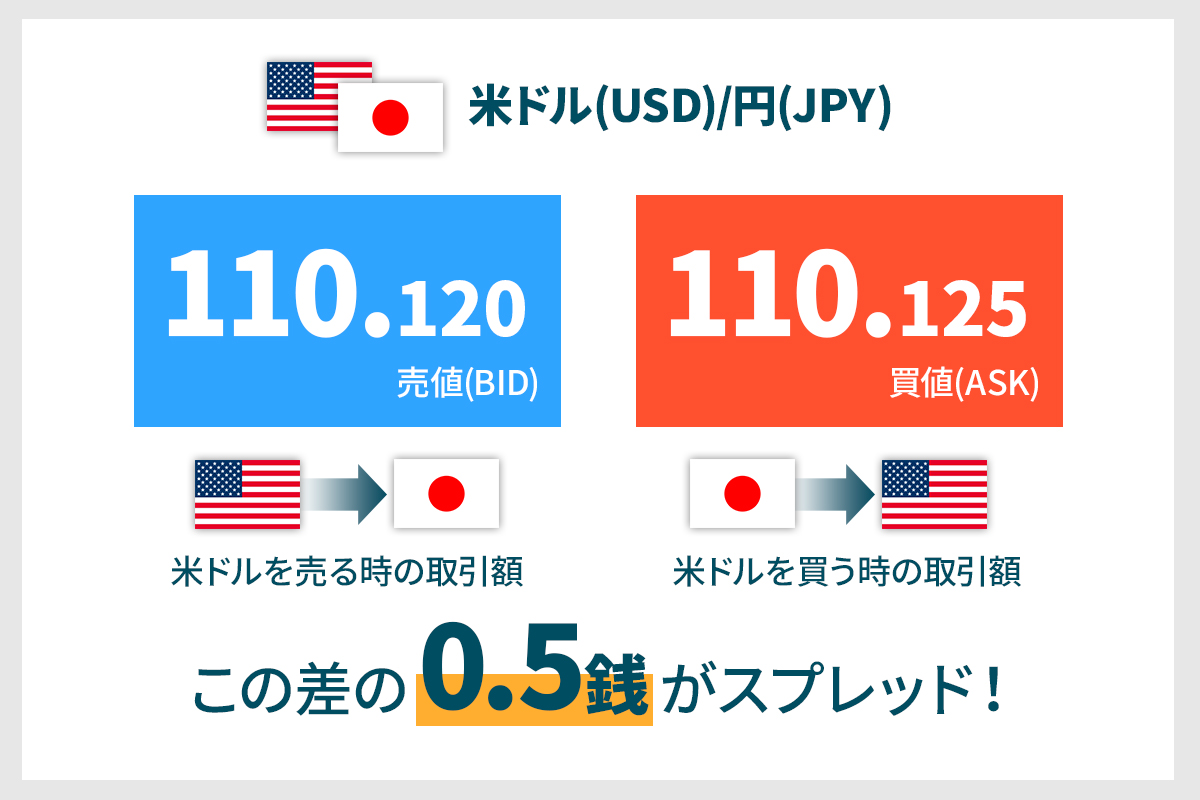

スプレッドとは売値と買値の差のことです。米ドル円の通貨ペアで、売値110.120円、買値110.125円だった場合、差額の0.5銭がスプレッドにあたります。スプレッドはFXの実質的な取引コストにあたり、スプレッドが狭ければコストが安い、広ければ高いと考えることができます。

スプレッドは重要な経済指標の発表直後や、その他突発的なイベントなどで為替が大きく変動するとき、あるいは市場参加者が少ないなどの理由で流動性が低いときに広くなる傾向があります。

スプレッドについてより詳しく知りたい人は、以下の記事をご覧ください。

関連記事:FXのスプレッドとは?広がる理由や計算方法・注意点を説明

FXで損失の拡大を防ぐ仕組み

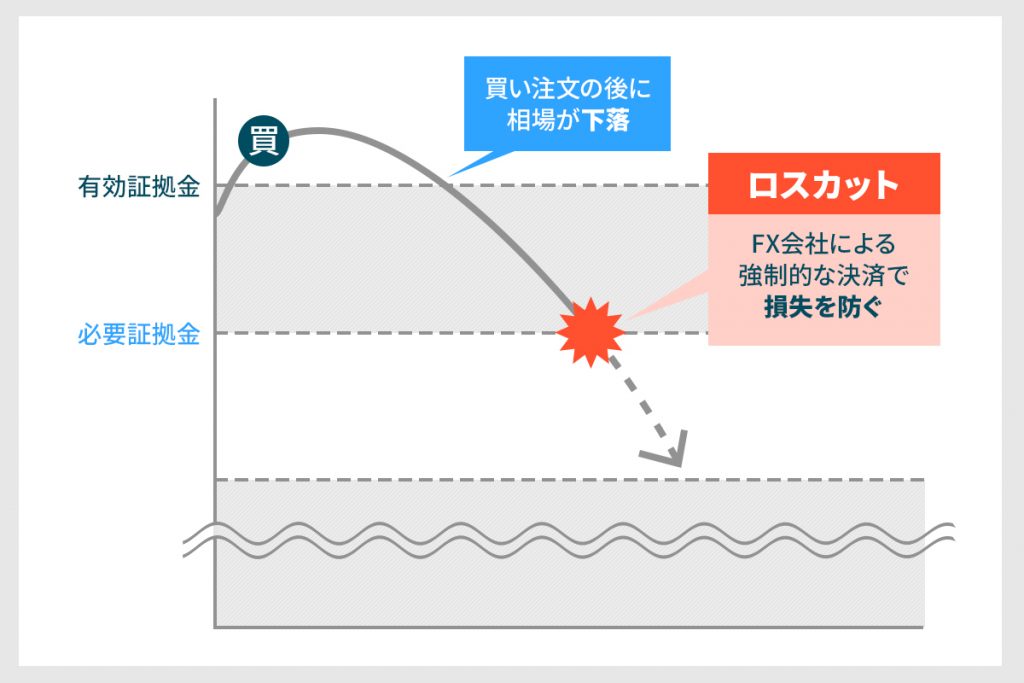

FXでは投資家の損失の拡大を防ぐために、ロスカットと呼ばれる仕組みがあります。

ロスカットが執行される流れは次の通りです。

まず、損失によってFX口座に預けてある証拠金が、FX会社の定めた水準を下回った場合、追加で証拠金の差し入れを求められます。これを「追証(おいしょう)」と言います。この追証を一定期間までに差し入れなかった場合、最終的にロスカットとなります。

ロスカットになると、保有しているすべてのポジションが強制決済されるため、大きな損失が出る可能性があります。

さらに急な価格変動でロスカットが間に合わなかった場合は、証拠金以上の損失が出る可能性があるため注意が必要です。

ロスカットについてより詳しく知りたい人は、以下の記事をご覧ください。

関連記事:FXのロスカットとは?計算方法や回避のコツ3つをわかりやすく解説

FXでスリッページが発生する仕組み

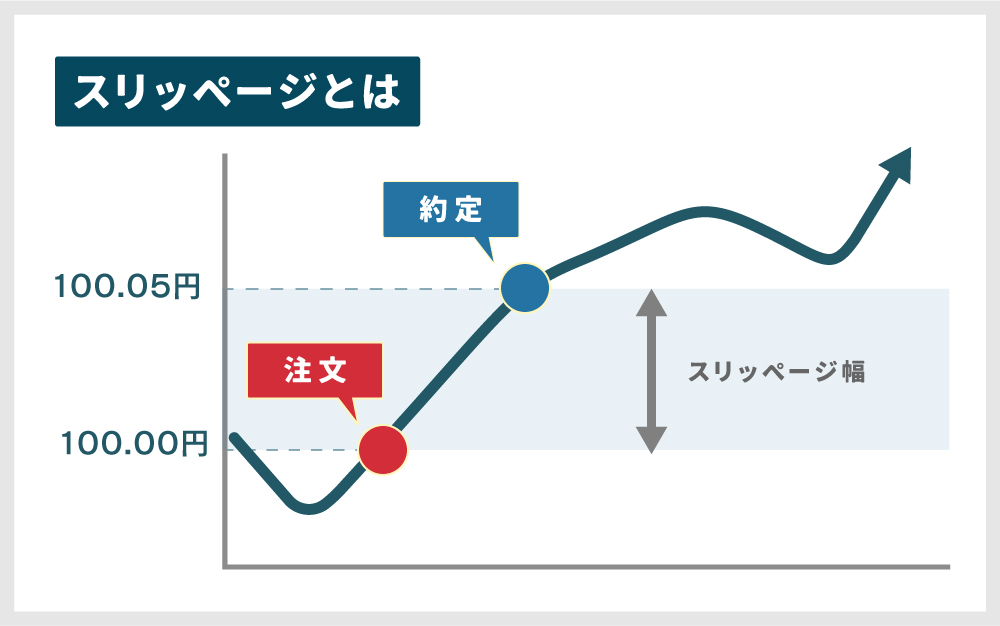

注文時に指定した為替レートと、実際に約定となった為替レートにズレが生じることを「スリッページ」と言います。スリッページは主に、為替レートの値動きが早いために、投資家の注文がFX会社のサーバーに到達するまでに為替レートが変動してしまうことで起こります。

スリッページによって利益になる可能性もありますが、想定した価格で取引できない点はリスクと言えるでしょう。

スリッページが生じるのは、値段を指定せずに注文する「成行注文」をした場合です。スリッページを避けたいときは、価格を指定して注文できる「指値注文」を利用します。

またFX会社によっては、許容できるスリッページを超えた場合に、取引を不成立にできる「許容スリッページ」を用意している場合もあるので活用すると良いでしょう。

まとめ

FXで利益を狙うためには、利益や相場変動など、FXに関するさまざまな仕組みを理解することが大切です。FXで100%勝つことはできませんが、こうした仕組みを理解しておけばFX初心者でも勝率を上げることはできるでしょう。

FXの仕組みは理解したけれどトレードをするのはまだ不安という人は、システムトレードを検討してみましょう。

システムトレードとは、あらかじめ設定したトレードルールに基づいて、自動的に売買を繰り返す仕組みのことです。インヴァスト証券の「トライオートFX」は、既に設定済みのトレードルールから選ぶことでシステムトレードが始められます。