シストレ24ではじめてFX取引を利用したという方は、税金がどうなるのか気になるところかと思います。

FX取引では、株のように特定口座での源泉徴収はなく、自分で確定申告する必要があります。では、どれ位の利益が出たら確定申告が必要かと言うと、給与所得者の方であれば年間20万円を超える利益を得た時です。

以下、FXの税制の仕組みと確定申告に必要な書類の取得方法についてご案内いたします。

1.税率は一律

申告分離課税で税率は20.315%(所得税15%、住民税5%、復興特別所得税0.315%)となります。「自分から申告してわざわざ税金を納めたくない」と思う方もいるかもしれませんが、これはきっちり申告しておいた方がいいですよ。数年後忘れた頃に税務署から連絡があり追徴課税などということになったらそれこそ損失です。

2.課税対象

個人の場合、1月1日から12月31日までに確定した損益が対象となります。

FX・CFD等の利益=差損益±スワップポイント-必要経費

※評価損益は未決済のため、課税対象とはなりません。

3.必要経費も申告できる

確定申告時には取引に係った経費などを申告することもできますので、セミナーに参加した時の交通費や有料セミナーならその参加費、勉強するための書籍代など、領収書は残しておきましょう。

| 一般的に分かりやすい経費 | 分かりにくい経費 |

|---|---|

| ・FXやCFD等の書籍代 ・セミナー参加費や交通費 |

・パソコン購入費 ・インターネットプロバイダー費 |

| ※確定申告時に添付は不要ですが、領収書・レシートは税務調査で指摘された際には必要となりますので、必ず残しておきましょう。 | ※使用目的が一目で分かりにくい経費は、それが目的のために使用されたことを税務署に認めてもらわなければなりません。 これらを必要経費として申告する場合は、全額ではなくFXやCFD等の取引の利用時間とプライベートの利用時間で按分する工夫が必要です。また、パソコン購入費用は、10万円超の場合は減価償却資産となりますので、4年償却申告するなどが必要です。 |

4.損失が出た場合でも確定申告

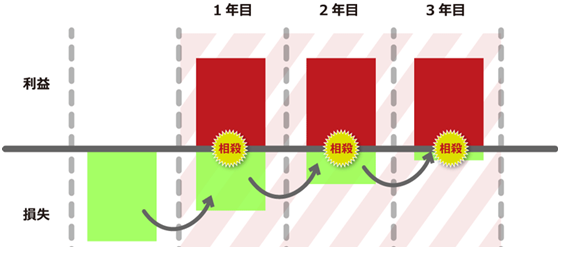

意に反して損失が出てしまったときも、損失の確定申告をしておくと翌年以降3年間、利益からその損失分を控除することができます。実は、FXは万が一損してしまっても、その損失を活かして翌年以降の取引で利益を得た場合には税金を減らすことができるのです。

繰越控除の適用を受けるには、毎年、必ず確定申告して損失の申告をします。これは取引がないなど確定申告が必要ない年でも、損失の繰越控除をしたいなら確定申告をし続ける必要があります。

※損失申告は、通常の確定申告書のほか、損失専用の申告書を提出します。

5.確定申告に必要な書類の取得方法

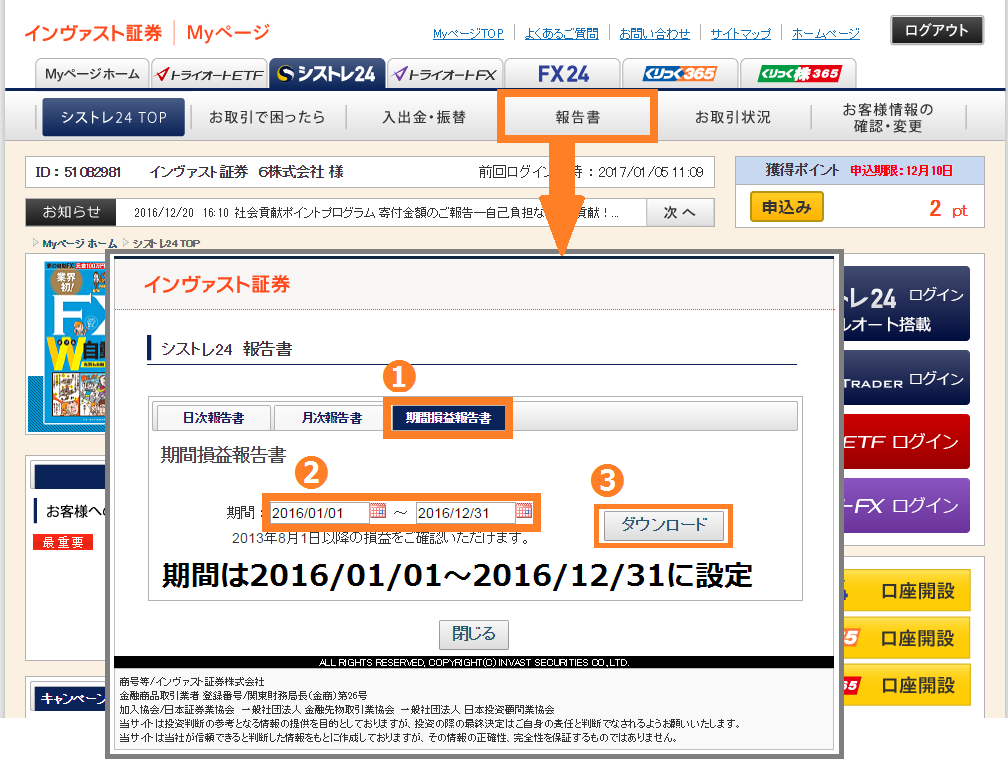

1年間の取引損益報告書は、Myページにログインいただき、シストレ24「報告書」より確認、取得いただくことができます。

①「期間損益報告書」を選

② 期間を2016/01/01/~2016/12/31と入力

③ダウンロードをクリックするとPDFファイルで確認いただけます。

確定申告の際には、証明書類としてそのまま印刷して提出いただけます。