インヴァスト証券では6月10日からトライオートETFの[キャッシュバックキャンペーン]がスタートしました。

キャンペーン期間中に「SPDRゴールド」「原油ETF」「S&P500ETF」「ナスダック100」のマニュアル取引をすると、新規・決済でそれぞれ1口あたり20円ずつ、つまり往復取引で40円を上限無くキャッシュバック致します!

※キャンペーンの条件はコチラを確認下さい

コロナショック以降、破竹の勢いでV字回復をしている米国株価指数や、株式が軟調な中でも上昇したゴールド、いろいろな意味で話題になった原油など。魅力的な投資先をご用意させて頂いております。

キャッシュバックキャンペーンを活用しつつ、トライオートETFで投資しましょう!

今回は、キャンペーンの対象となる4つのETF銘柄について、その特徴をご紹介いたします。

1.キャンペーン対象の銘柄紹介

1-1.S&P500 ETF【SPDR® S&P500®(ティッカーシンボル:SPY)】

米国の代表的な株価指数であるS&P500指数に連動する値動きを目指すETFです。

S&P500とは米国に上場している代表的な500社で構成される株価指数で、時価総額の合計は上場企業全体の70% – 80%。S&P500 ETFはまさに米国経済への投資を1本で叶える銘柄です。

また『SPDR S&P500 ETF』は世界で最も有名なETFといえます。

その理由は大きく2つあり、ひとつは、世界でとても歴史の長いETFであることです。

正しくは“全米一、歴史の長いETF”です。

『SPDR S&P500 ETF』がアメリカン証券取引所(現・ニューヨーク証券取引所アーカ市場)に上場したのは1993年でそれ以前に他国の市場に上場していたETFもあったようです。

2つめは、世界で最も純資産残高が多いETFであることです。同ETFの純資産残高は2020年6月4日現在で約29兆7,700億円(1米ドル=108.90円換算)であります。

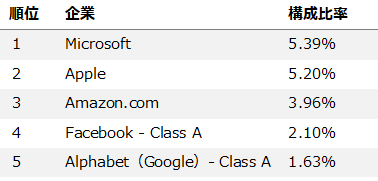

S&P500指数に組み入れられている企業は上位から以下のようになっています。

インヴァスト証券が4年前に公開したこちらの記事と比べると、GAFA(Google・Amazon・FaceBook・Appleの頭文字をとった造語)と呼ばれる巨大IT企業の影響が強くなったことがわかります。その他、、ジョンソン&ジョンソン、JPモルガン、ディズニー、コカ・コーラ等、米国を代表する企業が多く採用されています。

米国の代表的な500銘柄にこのETF1つで投資でき、設定来右肩上がりになっていることから、大きく下がった時は買い増しのチャンスと考えることもできるでしょう。

1-2.ナスダック100【パワーシェアーズ QQQ 信託シリーズ1(ティッカーシンボル:QQQ)】

ナスダックに上場している時価総額上位の100社で構成されるナスダック100指数に連動した値動きを目指すETFです。

IT、バイオなど新興企業が多く上場するナスダックの代表的な銘柄への投資を可能にするETFになります。

構成銘柄が100と少ないため、S&P500と比べて値動きは大きくなる傾向がありますが、成長期待の高い銘柄が組み入れられているため、S&P500ETFのように幅広い銘柄を網羅する銘柄を買うより株価上昇率が高い傾向があります。

それと同時に、景気敏感株が多い点も特徴とされ、リスクオフ局面では大きく株価が下がるという点は留意する必要があります。

ナスダック100に組み入れている企業の上位はS&P500と同様に、GAFAが上位を占め、指数への影響度は2-3倍高まります、その他、今話題の下記の企業もこの指数の構成銘柄になっています。

・テスラ – 著名起業家のイーロン・マスク氏が率いる自動車メーカー。電気自動車(EV)や自動運転技術で話題となり、先日発表した第1四半期決算は3期連続の黒字となりました。S&P500指数への採用も間近だと言われています。

・Zoom – リモートワークで爆発的な需要が生まれ、1日に3億人(今年に入って30倍になったそうです)のユーザーが利用。コロナ相場の中、株価は年初から倍に。日本でもビジネス利用のほか、「Zoom飲み会」がブームとなりました。

・ネットフリックス – 動画配信サービス。ここ数年の米国株式の上昇を牽引してきた代表的な銘柄。こちらもおうち時間増によりさらにユーザーを増やすなどコロナ相場で強さを発揮。

・ギリアド・サイエンシズ – コロナ治療薬候補「レムデシビル」を発表し、世界から注目を集めた新興バイオ企業。現在商用利用に向けて準備が進められている同薬による年間の売上は1兆円に迫るのではないかとも言われています。(コロナから巨額の利益を得ることへの批判もあるようです)

1-3.SPDRゴールド【SPDR® ゴールドシェア(ティッカーシンボル:GLD)】

SPDR®ゴールドシェアは2020/6/4現在、約6.5兆円を運用する世界最大の金(ゴールド)ETFです。

米国ニューヨーク証券取引所で主に取引されており、米国の証券コードにあたるティッカーコードは「GLD」(ゴールド!)です。

金に投資をする方法は様々ありますが、金の地金(じがね)や金貨など、実際に金を購入するのは、資金もある程度必要ですし、売買の手数料や手間や盗難などに備えて保管にも気を配る必要があり、個人的には煩わしさを感じます。

もう少し手軽な方法ということであれば、純金積立や商品先物取引などもあるかと思います。

なお、インヴァスト証券ではトライオートETFでSPDR® ゴールド・シェア(ティッカーシンボル:GLD)がご利用可能です。

2004年に世界で初めて実物の金を裏付けにしたETFとして登場しました。

ETFに投資された資金で実際に400オンス(約11kg)のいわゆる「金の延べ棒」を買い付けて主にロンドンの倉庫に保管しておりその総量は現在930トンにも及びます。

金融市場に手軽な金投資の方法として広まり資産運用の新たな投資対象として定着させることに大きく貢献しました。

ETFの値動きは金価格とほぼ同じでSPDRゴールドシェアを買うことは金を買うことと同じ意味合いを持つと解されています。

個人投資家はもとより、ヘッジファンド、年金基金、中央銀行もこのETFの主要な買い手となっています。

株式、通貨、不動産などと異なる値動き特性を持つことが知られており、こうした機関投資家の運用ポートフォリオに組み入れられることが多い銘柄です。

金は人類の歴史上で古くから常に価値を持ち続け、世界中どこでもその価値が認められるという稀有な特性から安全資産とも言われています。

「有事の金」と言われるほど、他の資産が値下がりする中で相対的に強さを発揮します。

金が上がりやすい局面としては以下のようなケースが挙げられます。

1. 金の需要が増える場合(中央銀行などの退蔵需要)

2. 世界的な物価上昇(インフレ)時

3. 戦争や世界的な株価急落などのリスクオフ時

逆に下がりやすい局面としては、

1. 金の需要が減る場合

2. 世界的な物価下落(デフレ)時

3. 世界的な金利の上昇局面

4. リスクオン時

となります。

現在、コロナの影響で株式市場や為替市場など広い意味でのマーケットにおいては、底値から多少のリバウンドはあるもののリスクオフは継続中であると考えられ、こういった有事等何かしらの要因によってリスクオフに傾くような場合には、金はその輝きを放つものと思われます。

SPDRゴールドについての解説記事はコチラ

1-4.原油ETF【WTI原油連動ETF(ティッカーシンボル:USO)】

ニューヨーク証券取引所に上場されているWTI原油先物価格に連動するETFで、原油関連では世界最大規模のETFです。

WTI原油先物価格に直接投資ができませんがWTI原油価格をベンチマークとしている指数に連動するETFなら直接投資するのと同じ効果を得られます。

コロナの感染拡大の影響や原油価格の安定を図るための協調減産の話し合いが決裂し、ここ数年で最低水準にまで下落した原油のETFであるUSOの買いタイミングと考えられるかもしれません。

原油ETFについての解説記事はコチラ

2.まとめ

今年は、株価・金価格・原油価格ともに、大きく変動しております。(まだ6月ですが)

リスクは伴うものの、大きなリターンも望めるタイミングと言えるかもしれません。

今回のキャンペーンをきっかけに、トライオートETFでマニュアルETF取引を始めてみては如何でしょうか。