【英国とECBの金融正常化の進展次第】

※本記事は2021年12月末時点に作成しております。文中の内容は作成時点の情報に基づくものとなっております。

【2022年のユーロポンド円相場を振り返って】

2022年のユーロポンド相場は、ロシアのウクライナ侵攻にも総じて堅調を維持しました。

欧州諸国は、ロシアに地政学的に近いこと、ロシアの原油や天然ガス供給に、ドイツをはじめ欧州諸国が、大きく依存していたことで、資源価格の高騰がインフレを大きく押し上げ、これによる景気減速がユーロ相場を大きく圧迫する一方、英国でもインフレの高騰によるスタフグレーション懸念や政治不安が高まり、ユーロポンドの下値を支えました。

ユーロポンド相場は、英中銀の0.25%の利上げが続いたこと、NATOと緊張を高めるプーチン大統領が、核の使用をほのめかしたことなどから、3月に0.8203まで下落後、英統一地方選挙で、保守党が大幅に議席を失ったこと、ECBも資産購入を終了、利上げモード入りしたことで、6月には0.8722まで反発、ただ、その後は英中銀が利上げ幅を0.50%に拡大、ウクライナ情勢が混迷を続け、欧州天然ガスが史上高値を更新し、0.8340まで再度値を下げましたが、英国のジョンソン首相が、新型コロナウィルスの厳しい規制が続く中、首相官邸などでパーティーが繰り返されていた問題に加え、与党幹部が性的なスキャンダルで辞任、二転三転する首相の対応が不誠実との反発が強まり、辞任に追い込まれましたが、これに代わった新たなトラス首相が、大幅な減税策を打ち出したことで、英財政赤字の懸念が高まり、9月にはポンド相場が急落。ポンドドル相場が、歴史的な安値となる1.0350まで下落したことで、ユーロポンド相場は、一時0.9273まで急騰しました。ただ、これは英中銀の対応やトラス首相が早々と辞任、新たに財政緊縮を打ち出すスナク新首相に政権が移ったことで、ユーロポンドの上昇も一過性に留まりました。また、その後は英中銀とECBが利上げ幅の歩調を合わせていることやウクライナ軍が、西側の援助もあって攻勢を強めたことなどから、比較的堅調なレベルで、ユーロポンド相場は、2022年の取引を終了しました。

【2022年の主な材料】

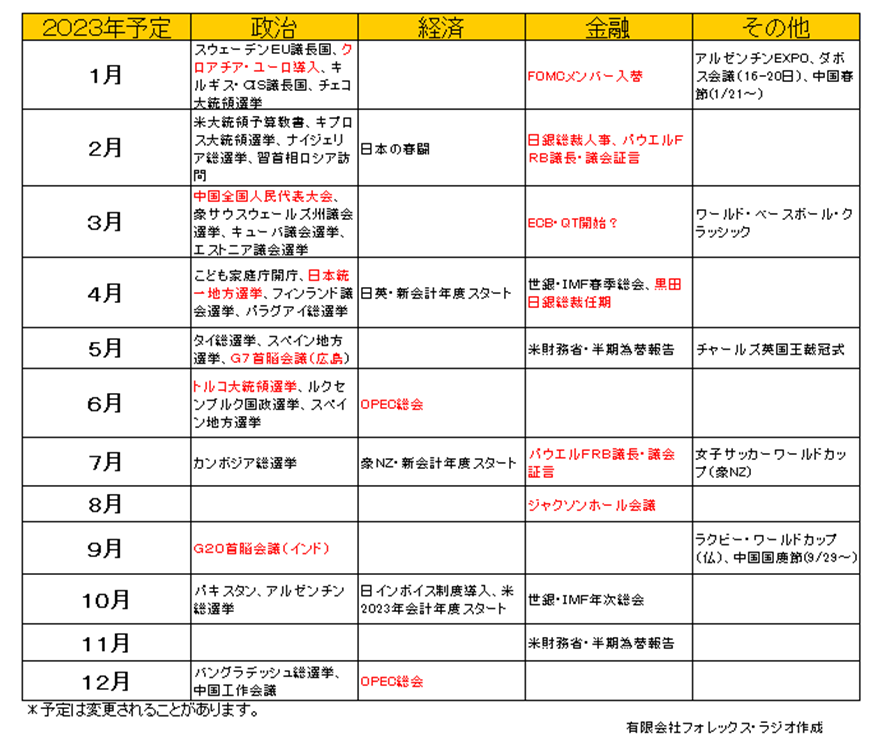

以下が現在、判明している来年のイベントや材料です。注目度の高いものは太字で表示しています。ただ、あくまで予定で、変更されることがあります。

リポートの作成時点では、情報量が少ないのは残念ですが、2022年は、米国の中間選挙を始め、欧州や日本の選挙、中国の共産党大会など大きなイベントがありましたが、2023年は材料の少ない年となりそうです。

一応2023年は、クロアチアがユーロを通貨として導入します。これが2022年後半のユーロ相場を支えたようです。ただ、この影響は年を明けると早々と織り込まれてしまいます。その他ではスペインの地方選挙ぐらいしかなく、やはり2023年のユーロポンド相場は、英国に関しては、今年政治で相場が荒れたこともあって、スナク政権の景気対策と英中銀のインフレ退治が功を奏すのかが大きな焦点となります。

またスタージョン・スコットランド首相が、2023年10月に、スコットランド独立を問う2度目の住民投票を実施すると表明していましたが、イギリスの最高裁判所が、「北部スコットランドの自治政府がイギリス政府の同意を得ずに独立の是非を問う住民投票は実施できない」との判断を下しており、実施は難しくなっています。ただ、スタージョン首相は「スコットランドの人々が意思を表明できる民主的な別の手段を見つけなければならない」と述べていて、引き続き独立の道を模索する考えを示しています。2023年は難しいとしても、一応この問題が、度々市場の話題となる可能性は残っていることは注意しておきましょう。

一 方ユーロ圏に関しては、やはりウクライナ情勢が最大の焦点です。ECBの金融正常化の道筋が、ウクライナ情勢で悪化したインフレを抑え、ユーロ圏経済をしっかりと支えることが出来るか大きな焦点となります。

【2023年の注目点】

2022年の相場環境を踏まえて、2023年のユーロポンド相場の注目点をまとめてみました。

- 英中銀の金融正常化と英経済

- ECBの金融正常化と欧州経済

- ウクライナ情勢

〇 英中銀の金融正常化と英経済

ロシアのウクライナ侵攻を受けて、原油・資源価格の上昇が、穀物価格の上昇にまで波及して、英国でも物価の上昇が強まっています。

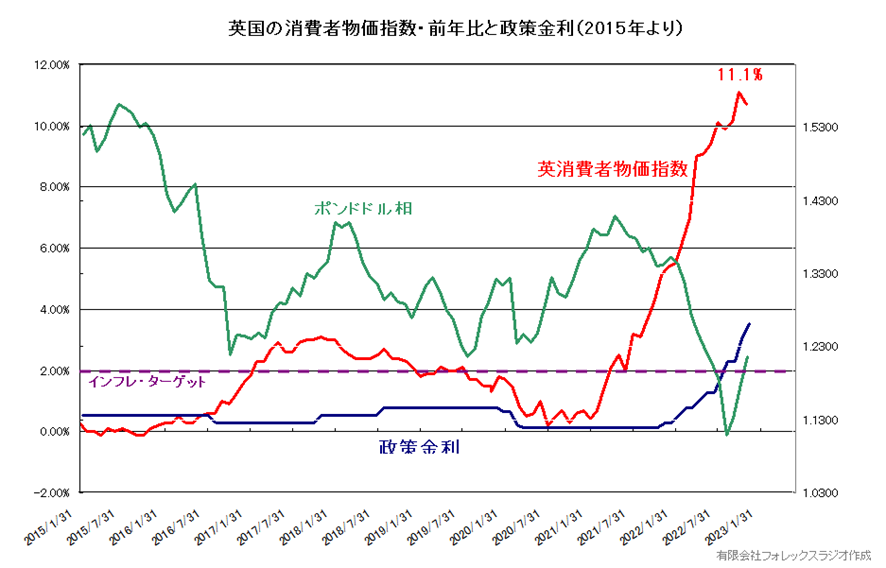

一応英中銀は、2021年12月にそれまでの低金利政策を解除。利上げをスタートしていましたが、英国の消費者物価指数は、英中銀がインフレ・ターゲットとする2%を大きく上回り、1月の時点で既に前年比5.5%まで上昇。その後も英中銀は、0.25%の利上げを4会合続け、8月と9月に0.50%、11月の会合で0.75%の利上げを実施しましたが、ただ12月は0.50%の引き上げに留まっています。最終的に2022年は、3.50%まで政策金利を引き上げました。

一方で英国の消費者物価指数は、7月には10%台に乗せ、10月に入ると11.10%まで上昇しています。一応現状は更に物価が上昇を強めるかは不透明ですが、どうも英中銀の利上げペースが、景況感を重視する形で、物価上昇に追いついている感じに薄く、こういった面がポンド相場を押さえている可能性がありそうです。尚英財務省は、来年のインフレ見通しを+7.4%と見込んでいます。英国のインフレの芽は、来年も厳しい状況が続きそうです。

2023年も英中銀は利上げを継続する見通しですが、12月最後のMPC議事録では、1名が0.75%の利上げ、6名が0.50%、2名は据え置きに投票しています。引き続き景気配慮から、物価の上昇に対して後ろ向きが続きそうです。

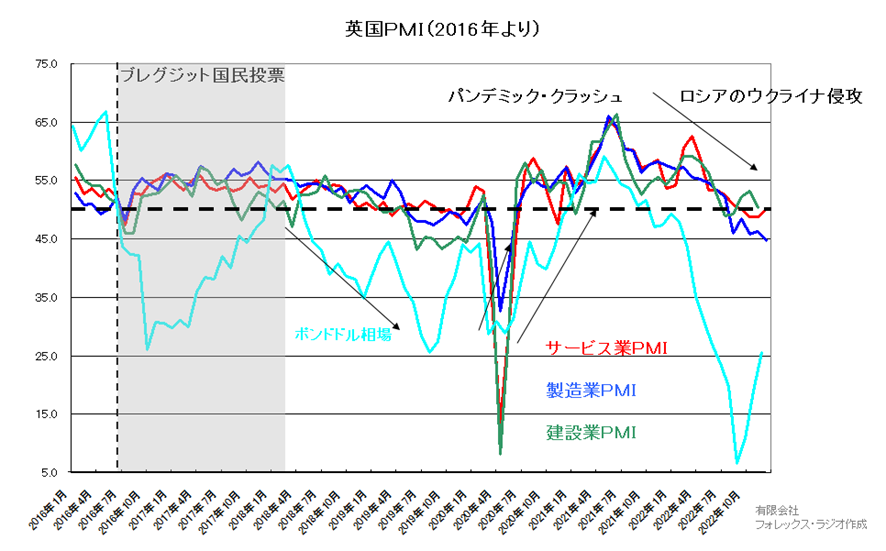

それに関しては、以下の英国製造業・非製造業・建設業PMIの推移を示したチャートをご参考にしてください。

パンデミックからの立ち直りも、ロシアのウクライナ侵攻後は、サービス業はどうにか下げ止まりを見せるも、製造業や建設業のPMIは、景気の分水嶺となる「50」を割り込む展開です。英財務省は、来年の英GDP成長率の見通しを▲1.4%と予測しています。ウクライナや資源・穀物価格の動向次第ですが、2023年も英国経済は厳しい局面が続きそうです。

02月02日+四半期インフレ・リポート公表

03月23日

05月11日+四半期インフレ・リポート公表

06月22日

08月03日+四半期インフレ・リポート公表

09月21日

11月02日+四半期インフレ・リポート公表

12月14日

〇 ECBの金融正常化と欧州経済

また2023年ECBは、2月と3月に0.50%の利上げ、5月に更に0.25%の利上げを実施し、政策金利を3.25%まで引き上げると見通されています。

一方経済の状況も見ておきましょう。

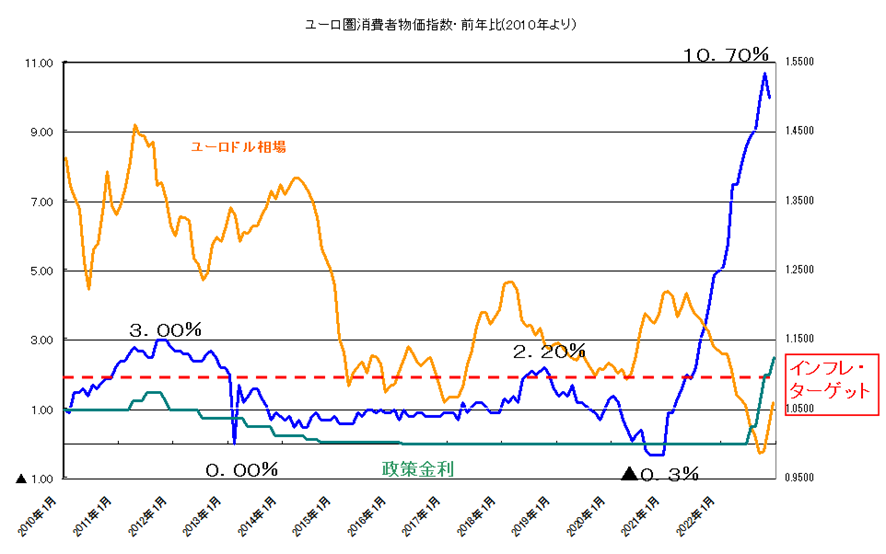

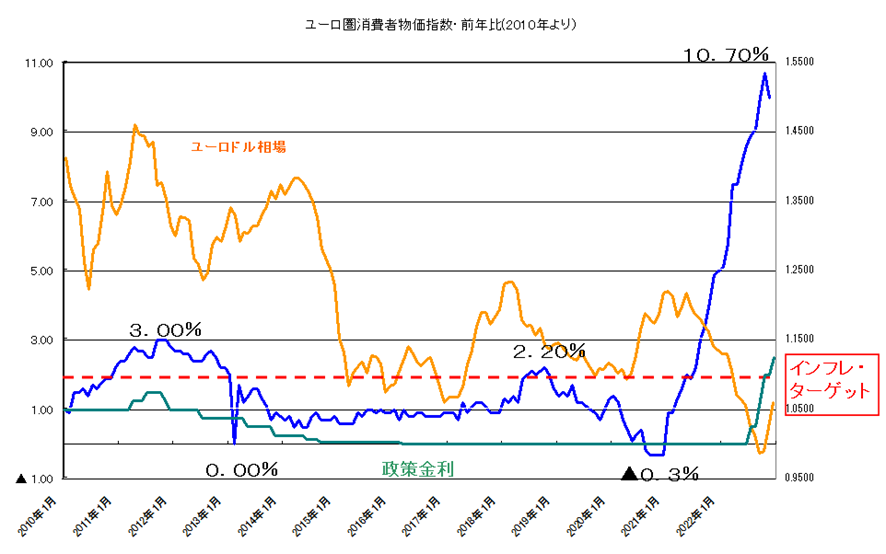

まずユーロ圏消費者物価指数ですが、10.70%まで上昇していますが、一旦上げ渋りも見えています。今後もウクライナ情勢次第でしょうが、ECBが3.50%まで政策金利を引き上げても、インフレを鎮静化できるかは不透明です。

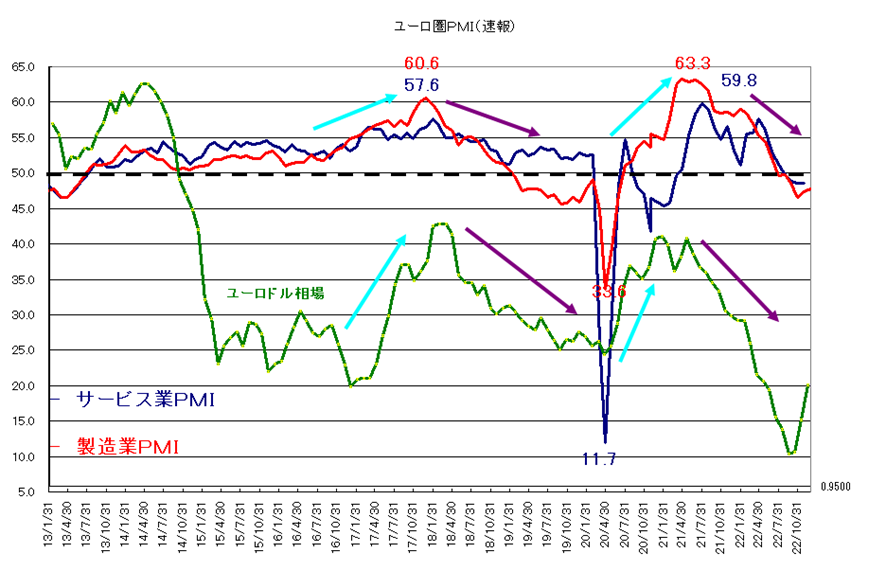

また、景況感を見る上で、ユーロ圏のPMIもチェックしておきましょう。

再び景気の分水嶺となる「50」を割り込んでいます。やはりこちらも2023年は厳しい状況が続きそうです。

ECB理事会(議事録公表日)

02月02日(03月02日)

03月16日+ECBスタッフの成長率見通し公表(04月06日)

05月04日(06月01日)

06月15日+ECBスタッフの成長率見通し公表((07月06日)

07月27日(08月24日)

09月14日+ECBスタッフの成長率見通し公表((10月05日)

10月26日(11月23日)

12月14日+ECBスタッフの成長率見通し公表

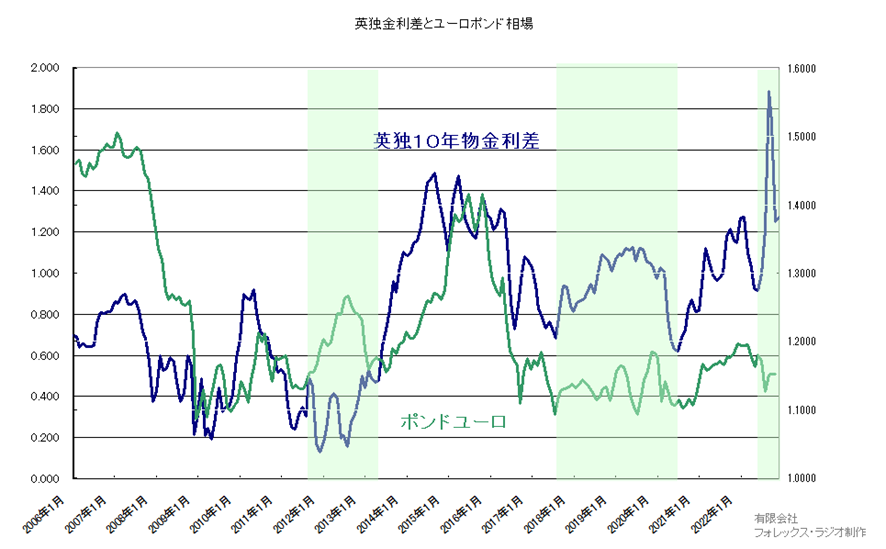

〇 英独金利差とユーロポンド相場

以下は、英10年物国債利回りとユーロ圏を代表するドイツの10年物国債利回りとの金利差にポンドユーロ相場(ユーロポンドの逆数)を比較したチャートです。

欧州信用不安の時期に、連動性は崩れましたが、総じて連動性が高い状況が確認できます。ただ、直近は英国の財政不安で、米長期金利が一時大幅に上昇したことで、整合性が見えていませんが、これも2023年トラス政権が、うまく財政を立て直しできれば、通常のパターンに戻るでしょう。2023年のユーロポンド相場は、引き続き金利差の動向を睨みながら対応するのが良いでしょう。

〇 ウクライナ情勢

2022年は、この影響で原油価格や天然ガスなどのエネルギー価格が大幅上昇、更に穀物市況の高騰につながり、世界的に物価高騰が、マーケットの大きな材料となりました。 2023年には、どういった形であれ、この戦況が終息を迎えることが出来るのか大きな焦点となりますが、2020年のパンデミック・リスク、2022年はウクライナ侵攻と、連続で、市場の想定しない「ブラック・スワン」がマーケットに出現、市場を大混乱に招いています。そうなると2023年もこの「ブラック・スワン」が、市場に降り立って来るのか大注意となりそうです。

ただ、確かに「ブラック・スワン」は、誰も「想定しないリスク」のことを指していますが、ロシアの苦戦から戦術核兵器を使用する可能性が残っていることを考えると、まだまだ安心できる状況ではありません。もし大規模な戦争にまで拡大するなら、金融市場に大激震が走るでしょう。その場合ユーロポンド相場で考えるとやはり、地政学的に距離の遠い英国ポンドが対ユーロでは買われる動きとなり易いでしょう。一方早期に停戦合意となるなら、逆にユーロ買いが出るので、こういった面は、心の隅に入れておくのが良いかもしれません。

【テクニカル面】

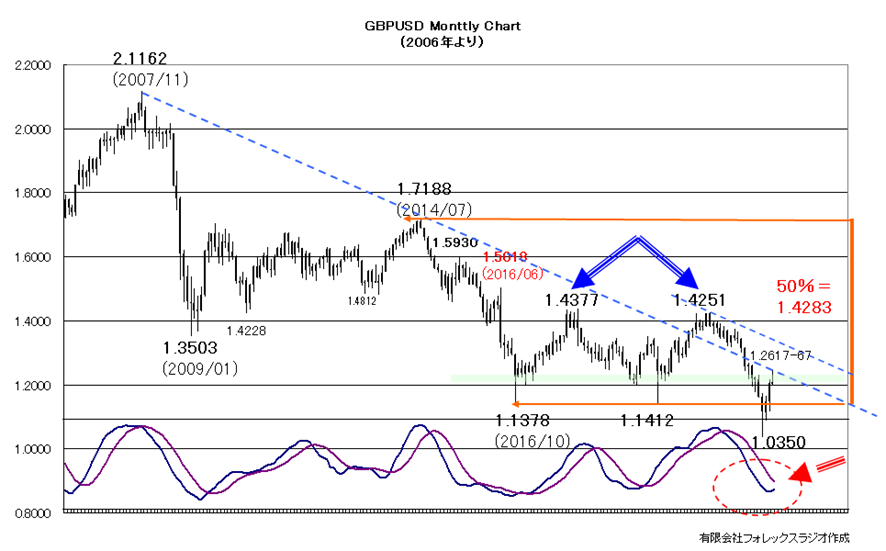

テクニカル面からまず、ユーロポンドを構成するポンドドル相場の月足をチェックしておきましょう。

ただ、この位置では一旦下ヒゲとなっており、下段のスロー・ストキャスティクスも売られ過ぎからそろそろゴールデン・クロスを形成しそうです。一旦下値付きの可能性が高いですが、そのためには、下値は、現状日足の90日移動平均が控える1.16台、更には1.114-1.1290の戻り安値圏、1.0924-1.1141ゾーンで支える必要がありそうです。一方上値は直近の戻り高値が1.2447までですが、この位置から1.2617-67の戻り高値を越えて、月足の窓の上限となる1.2997、つまりサイコロジカルな1.30がターゲットとなります。ただ、下落がスタートした1.3167を越えることが出来ない場合更なる上昇は厳しくなりそうです。

従って2023年のポンドドルの想定レンジを1.1300~1.2800とします。

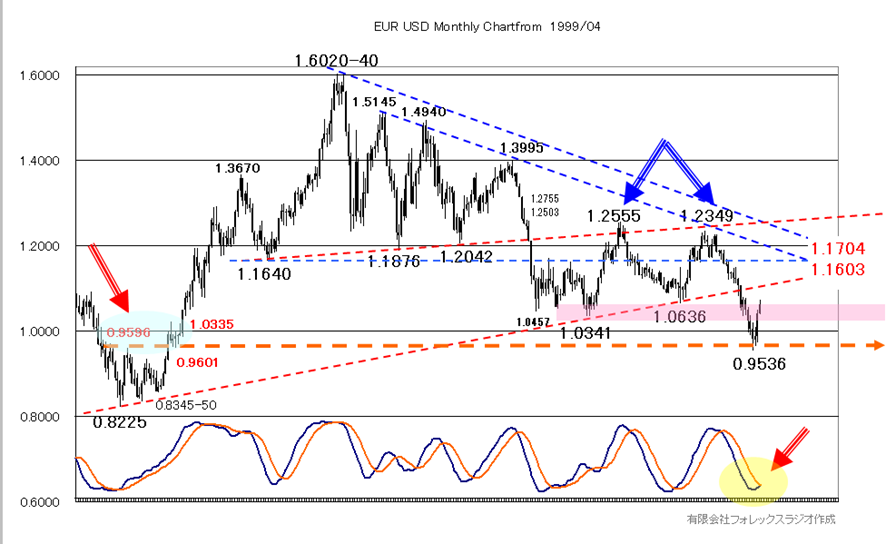

歴史的な高値1.6040からの調整を、1.0341の安値で一旦支えるも、反転が2018年2月の1.2555や1.2349の戻り高値でダブル・トップを形成。その後0.8225からのサポートを割れて、0.9536まで下落しました。ただ、この位置はユーロドルの歴史的な安値からの反発時のネック・ラインとなる0.9596-0.9601を若干割れた位置です。一定の達成感があること、また、下段のスロー・ストキャスティクスが、ゴールデン・クロスを示現しようとしています。一旦この位置は下値つきの可能性が高く、今後は上昇期待となりそうです。ただ、上昇しても0.8225から1.0341を結んだサポート・ラインが今後ファンラインとして上値を抑える可能性からは、1.1603から1.1704レベルは、レジスタンスからも上値を抑えるポイントとなりそうです。

一方下値は短期足から下値は1.0223の戻り安値が支えると強く、割れても90日移動平均の位置、サポートからは1.0000が支える可能性が高そうです。リスクは、0.9730や0.9633を割れるケースとなりますが、それでも0.9536が支えることが出来れば、更に下落は拡大しないと想定されます。

従って、ユーロドル相場の2023年の想定レンジを、1.0000から1.1500とします。

それでは、ユーロポンド自体の月足チャートを見てみましょう。

これを見る限り、このレンジでの保合相場が想定されますが、下段に示したスロー・ストキャスティクスが反転上昇を示していて、短期的には上値トライがあるか注目されます。ただ、上値は0.8980-0.9067などの上ヒゲの節目が押さえると弱く、0.9273を越えて、引き続き0.9307から0.9498の上ヒゲ圏の上抜けは不透明です。またこれを越えて0.9804がターゲットとなりますが、これも現状は、更に上昇と判断するのは難しいところです。

一方下値は、0.8340-0.8548の戻り安値圏が維持できれば強い形ですが、0.8548を維持出来ずに、0.8238-83を割れると相場が崩れ、0.80のサイコロジカルがターゲットとなります。この維持は若干不透明ですが、割れると0.7691-0.7758のネック・ラインまでターゲットとなりますが、最終サポートが切り上がって来ること。また、フィボナッチ・リトレースメント(0.5680~0.9804)の50%が0.7742に相当します。もし、下落しても、この位置は絶好の買い場となりそうです。このリスクは、0.7516-0.7590を割れるケースですが、その場合も0.7252、0.7105の過去の高値が維持されると更に突っ込み売りはできませんが、ただ0.6935を割れると相場が崩れ0.6545-45なども視野となります。

従って、ユーロポンドの2023年の想定レンジを、0.8200から0.9500とします。

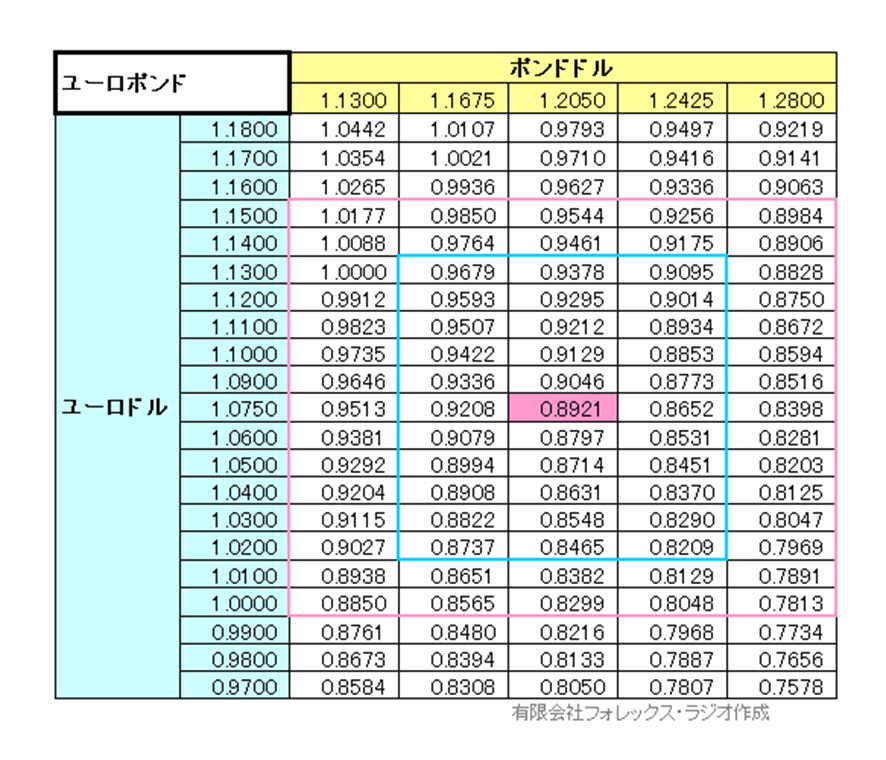

加えてポンドドルとユーロドルの想定レンジから作成したマトリックス・チャートを見てみましょう。

ポンドドルの2023年の想定レンジを1.1300~1.2800、ユーロドルを1.0000~1.1500としましたので、これから算出されるユーロポンド相場の最大想定レンジは、0.7813~1.0177となります。ただ、少し幅が広いので、0.8209から0.9679を基本レンジとします。

【予想レンジと戦略】

以上を踏まえてユーロポンド相場の来年の見通しと戦略についてお話します。

一応来年は、過去の新型コロナウィルスの感染拡大やウクライナの情勢が更に悪化しないとの前提でお話させて頂きます。

来年のユーロポンドの想定レンジを、0.8200から0.9500としました。

・あくまで英中銀とECBの利上げペースの格差次第であること。

・ただ、スロー・ストキャスティクスからは短期的に上昇に圧力となるか注目されること。

・それでも基本はレンジ相場が続き、大きなトレンドとはならない見通し。

・ユーロポンド相場は、ストレートの動き次第で、だまし的な動きが多く、きっちりとポイントが決めづらいこと。

・もしロシアが戦術核などを使用した場合は、地政学的にユーロに売りが出易く、一方でウクライナとロシアが、早期に停戦で合意するような場合、ユーロ相場が急速に巻き戻す可能性に注意しておきましょう。

基本的な戦略としては、逆張りとなります。

早期には、0.8238-83ゾーンをストップ圏に、押し目で買い場を探しますが、上値は、0.8980-0.9067ゾーンでは利食いながら、0.9273を越えても、上値を追いかけるというよりは、0.9307から0.9498の上ヒゲ圏などを睨んで、吹き値売り狙いとなります。ストップは0.9804越えと出来ればベターです。また、こういった売りも、0.8238-83ゾーンが維持されると利食い優先で、あくまで大きな動きが見えた場合に、逆張りで臨みましょう。

ただももし、0.8238-83ゾーンを割れても、追いかけるのは避けておく方が良いでしょう。0.80から0.7691-0.7758方向への下落では、買いを狙ってみましょう。ストップは0.7516-0.7590割れ。または0.6935をストップに、0.72ミドルまで買い下がるのも一考です。ただ、こういった下落では、それ以前の安値圏である0.8238-83ゾーンが抑えるとしっかりと利食っておきましょう。

※文章中に使用されている、高値・安値等の価格につきましては、筆者が作成に利用したデータ元の価格であり、インヴァスト証券がトライオートFXにて提示した過去の価格とは異なります。