当社で実施している『インヴァストミッションプロジェクト』は、当社でのFX取引により獲得した社会貢献ポイントを認定NPO法人へ寄付ができる当社オリジナルの社会貢献ポイントプログラムです。

そして、認定NPO法人への寄付やふるさと納税などを通じて寄付金を払ったときには税金が控除される「寄付金控除」を利用することができます。

このブログでは「寄付金控除」の仕組みについてご紹介させていただきます。

≫「インヴァストミッションプロジェクト」についてはこちらをご覧ください

1.寄付金控除について

寄付金控除とは、国や地方公共団体、特定の公益法人などに寄付した場合に、確定申告を行うことで受けられる税制優遇のことです。

1-1.控除って何? 納税する人の実情に合わせた非課税枠の仕組み

税金を納める人の実情に合わせて課税が免除される仕組み、それが「控除」です。

寄付金控除を説明する前に、そもそもの「控除(こうじょ)」のお話から入ります。「控除」とは、ざっくりというと” 課税されない金額 ”をいいます。

たとえば、サラリーマンがお給料を稼ぐ時、その収入すべてに税金が課されるわけではありません。働くためには、スーツやワイシャツ、靴にかばん、クリーニングや美容にもお金がかかります。

これらサラリーマンの必要経費を考慮しているのが「給与所得控除」で、年間のお給料(年収)から必要経費相当分として「給与所得控除」が差し引かれ、その分の税負担を軽減します。(年収から給与所得控除を引いた額を「給与所得」といいます。)

同じように、家族がいれば「配偶者(特別)控除」や「扶養控除」など所得の一部を非課税にしてあげましょうという所得控除があります。

そのほか、社会保険料や生命保険や地震保険など生活にかかせない出費に対して一部所得から差し引いて非課税にしてあげましょうという所得控除もあります。

1-2.なぜ寄付すると税金が安くなるの?

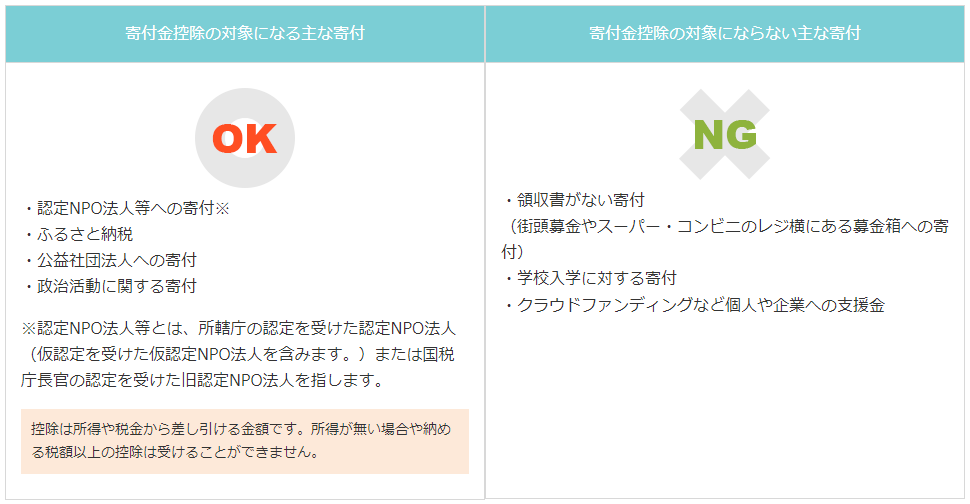

・寄付金控除の対象になる寄付・ならない寄付

国や地方公共団体、特定の公益法人などに対して個人が寄付した場合、その社会貢献に対して、寄付した金額の2,000円を超える部分を所得から差し引いて非課税にできる控除を「寄付金控除」といいます。

寄付しても控除を受けられない場合もあります。

寄付をした場合、寄付した場合、「寄付金控除」、または、税金から直接値引きできる「寄付金特別控除(税額控除)」のどちらかを選択することができます。

課税される所得を少なくできるのが「寄付金控除」、税金から直接値引きできるのが「税額控除」です。どちらか有利な控除を選択することができます。

寄付金控除(所得控除)

寄付した金額から2,000円を超えた部分が所得から非課税にすることができます。

寄付金特別控除(税額控除)

寄付した金額から2,000円を超えた金額の40%を所得税から直接値引くことができます。

2.寄付金控除の確定申告

確定申告とは、1年間のすべての所得と納税額を申告し、払いすぎた税金や払い不足の税金を過不足なく清算する作業をいいます。寄付金控除または税額控除を受けるためには、確定申告をしなければいけません。

所得税の確定申告は、基本的に毎年2月16日~3月15日に実施され、この期間に、所得の申告と納めるべき税金の手続きをします。

寄付金控除または税額控除を受けるために必要になる書類等は下記です。

- 主な持ち物

印かん(認印でOK)

源泉徴収票(所得がある方)

FX取引などの年間取引報告書

寄付したことを証明する領収書

- 寄付金控除を選択した場合

確定申告書B第一表

確定申告書B第二表

- 税額控除を選択した場合

確定申告書B第一表

確定申告書B第二表

認定NPO法人寄付金特別控除額の計算明細書

すべての書類は、国税庁ホームページ「確定申告書作成コーナー」で手に入ります。また記載方法の詳細は最寄りの税務署等にてご確認ください。

3.ふるさと納税と認定NPO法人への寄付の違い

3-1.特別寄付金について

個人が寄付した際に、寄付金控除が認められる寄付を”特定寄付金”といいます。

”特定寄付金”には、認定NPO法人等への寄付、ふるさと納税をはじめとする国や地方公共団体・自治体への寄付、公益財団や公益社団法人への寄付、政党や政治資金団体への寄付などがあります。

なかでも、認定NPO法人等への寄付、政党等への寄付、公益社団法人等への寄付は、寄付金控除と寄付金特別控除(税額控除)、どちらか有利な選択をすることができる寄付です。

ふるさと納税については、所得税については寄付金控除のみで、税額控除は選択できません。(住民税の方で税額控除があります)

下記の表にまとめましたのでご覧ください。

4.ふるさと納税や他の寄付をしている場合の注意点

寄付金控除や税額控除には、限度額があります。控除の限度額は、特定寄付金の合計額で計算します。

そのため、例えば、ふるさと納税やその他特定寄付金の寄付をして、すでに控除限度額を超えている場合、認定NPO法人に寄付しても限度額を超えた部分の控除は受けられません。

※「ふるさと納税ワンストップ特例制度」は住民税が対象です。所得税の寄付金控除を受けるには確定申告が必要です。

4-1.寄付金控除・税額控除の上限

認定NPO法人への寄付やふるさと納税などの特定寄付金は、寄付する金額が多いほど控除額も大きくなります。しかし、控除には限度額(上限)があります。

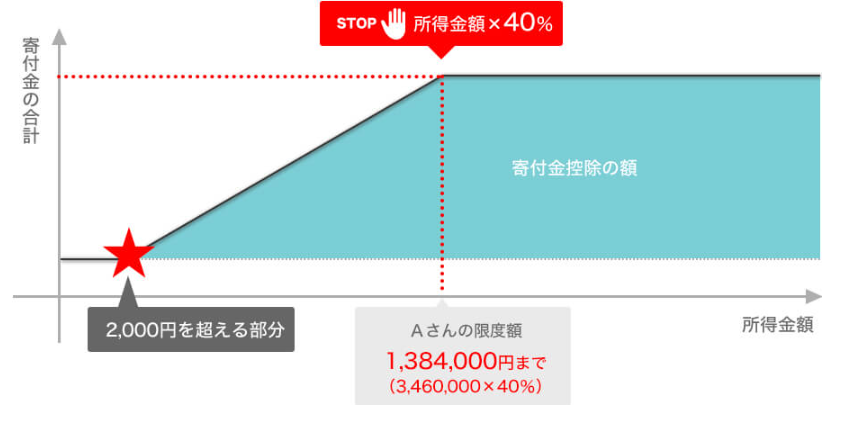

寄付金控除の限度額(上限)

下図は、寄付金の合計と寄付金控除の関係をあらわしたものです。

寄付金控除の額は、寄付した金額から2,000円を引いた★からスタートし、寄付金が多くなるほど寄付金控除も比例して増えていきますが、寄付金控除の上限「所得金額の40%」を超えると、寄付した以上に寄付金控除が増えなくなることがわかります。

給与年収500万円(所得金額346万円)のAさんの場合

寄付金控除の限度額(上限)は、1,384,000円です。

そのため、例えば、Aさんが年収以上の寄付をしたとしても、限度額を超えた部分の寄付額については控除されないため、控除額が納める税金を上回り利益をだすことはありません。

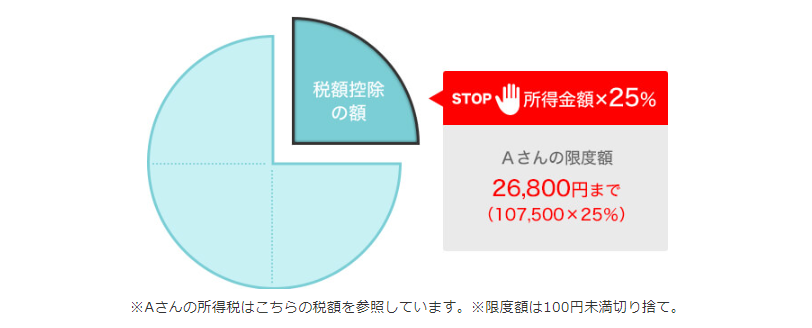

税額控除の限度額(上限)

次に、税額控除の限度額についてです。

下図は、寄付した金額の合計と税額控除の関係をあらわしたものです。

寄付する金額の上限は「所得金額の40%」で寄付金控除と同じです。税額控除の場合、さらに所得税額×25%が限度額(上限)となります。

給与年収500万円(所得税107,500 円)のAさんの場合…

税額控除の限度額(上限)は、26,800円です。

5.社会貢献ポイントプログラム利用時の注意点

当社の社会貢献ポイントプログラムで貯まった社会貢献ポイントは、寄付を選択すると、申込みが完了した時点で一時所得(50万円まで非課税)となります。

一時所得=(収入金額-収入を得るための費用-50万円)÷2

一時所得とは、キャンペーン・イベントの懸賞金や賞品、生命保険の満期金など一時的に得た所得をいい、年間の一時収入(合計)が50万円を超えると確定申告が必要です。50万ポイント超は10%源泉徴収されます。

社会貢献ポイントが50万ポイント(50万円)を超えると10%源泉徴収されるためポイント全額ではなく、10%引いた額が寄付との交換ポイントになります。

※「所得税法第204条第1項第8号の賞金」に基づきます。

50万ポイント(50万円)を超えると一時所得として確定申告する必要あります。

※社会貢献ポイントが50万ポイント(50万円)を超えた方には、翌年1月頃、源泉徴収票をお送りいたします。確定申告の際は、源泉徴収票を添付し、(源泉される前のポイント額-50万円)÷2の金額を一時所得としてご申告ください。

※社会貢献ポイントが50万ポイント(50万円)を超えない方には源泉徴収票は送付されません。

住民税について

認定NPO法人へ寄付した場合の個人の住民税は、寄付した団体がお住まいの都道府県・市区町村の条例で指定されていると、住民税から直接値引きできる「税額控除」を受けることができます。

寄付した認定NPO法人が、お住まいの地域の条例で指定されていると、所得税と合わせて住民税でも税制優遇(税額控除)を受けることができます。

住民税から控除される額

【都道府県】指定:(寄附金合計額-2,000円)×4%

【市区町村】指定:(寄附金合計額-2,000円)×6%

【都道府県】+【市区町村】指定:(寄附金合計額-2,000円)×10%

※控除対象となる寄付金合計額は、所得金額の30%が上限です。

確定申告の際、住民税についての欄に寄付金額を記入するだけでOKです。

法人様のご利用について

~損金算入について~

社会貢献ポイントプログラムは法人様もご利用いただけます。

認定NPO法人へ寄付を選んだ場合、寄付した金額の一部を損金算入することができます。

法人のお客様が、認定NPO法人に寄付した場合、下記(1)(2)いずれか少ない金額が損金に算入されます。限度額を超過した場合には経費として認められず課税されますので社会貢献ポイントを利用するか否か、

事前に顧問税理士等にご相談ください。

(1)認定NPO法人への寄付金の合計額

(2)特別損金算入限度額=〔資本金等の額 ×12分の当期の月数×1000分の3.75+(寄付金支出前)×100分の6.25〕×2分の1

注:認定NPO法人に対する寄付金のうち損金に算入されなかった金額は、一般の寄付金の額に含めます。

≪ご注意≫

法人所得計算上は、損金算入限度額の範囲内であれば、そのまま経費として認められますが、限度額を超過した場合には経費として認められず課税されます。この場合の損金算入限度額は、資本金等と所得の大小に連動します。

資本金や所得が少ない会社は限度額も小さくなるため、損金算入される金額部分よりも限度額を超過した部分の税負担が増えますので、事前に顧問税理士等にご相談いただき社会貢献ポイントを利用するかどうかご検討ください。

以上が寄付金控除のご説明となります。「社会貢献ポイントプログラム」のご利用時に参考していただければと思います。