FXで利益が出ると、原則、確定申告が必要ですが損失の場合は、基本的に確定申告をする必要がありません。しかし、損失が出ても確定申告をしたほうが良いケースもあります。この記事では、万が一FXで損失が出たときの確定申告や必要書類について解説しています。FXで損失がでたときの確定申告が不安な人はぜひ最後までお読みください。

FXで損失が出た場合には基本的に確定申告は不要

FXで確定申告が必要になるのは、次のようなケースです。

- 年収2,000万円を超えており、FXで利益が出た場合

- FXや副業での所得が年間20万円を超える場合

- 扶養に入っている場合はFX所得が48万円を超える場合

年収2,000万円を超える人は、勤務先で年末調整が行われないため、FXの利益がなくても確定申告をしなければなりません。その他FXや副業での所得が年間20万円を超える場合や、扶養に入っている人が基礎控除48万円を超える所得をFXで得た場合も確定申告が必要です。

FXで損失が出た場合、上記のケースに該当しないため基本的に確定申告は不要です。

FXで損失が出た場合でも確定申告をした方が良いケース

FXで損失が出た場合は、基本的に確定申告は不要です。しかし、以下の制度を利用するケースでは、確定申告が必要です。

- 損益通算で税金が軽減できる場合

- 繰越控除を行う場合

それぞれ詳しく紹介します。

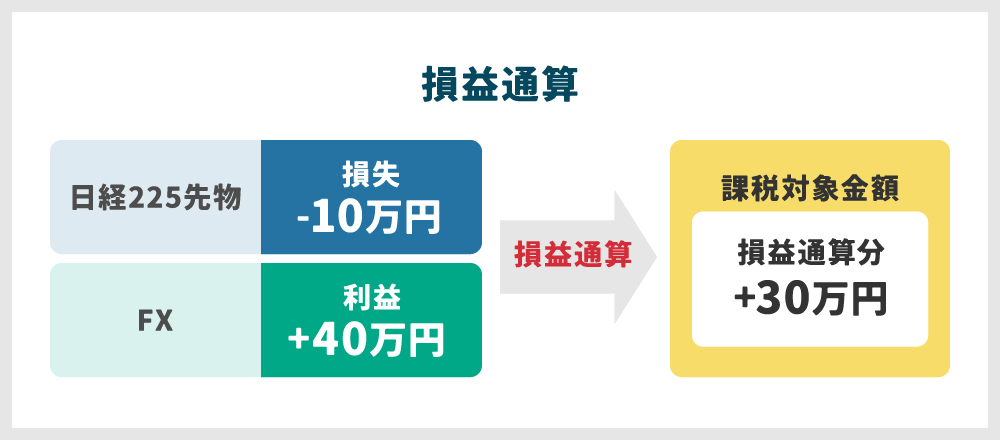

損益通算を行う場合

損益通算とは、複数の所得の損益を合算できる仕組みのことです。FXの利益は「先物取引に係る雑所得」にあたり、CFD(差金決済取引)や商品先物、日経平均先物の利益と損益通算できます。

例えば、日経225先物で損失が10万円発生し、FXで40万円の利益が出た場合、損益通算をすることで利益が30万円となり、課税対象金額を減らせます。

仮に損益通算をしなければ、日経225先物の損失には税金がかかりません。しかし、FXの利益40万円が課税対象となるため損益通算した場合よりも税額が高くなります。

さらに日経225先物の損失が50万円、FXの利益が40万円だった場合、損益通算すると利益を損失が上回るため税金がかかりません。

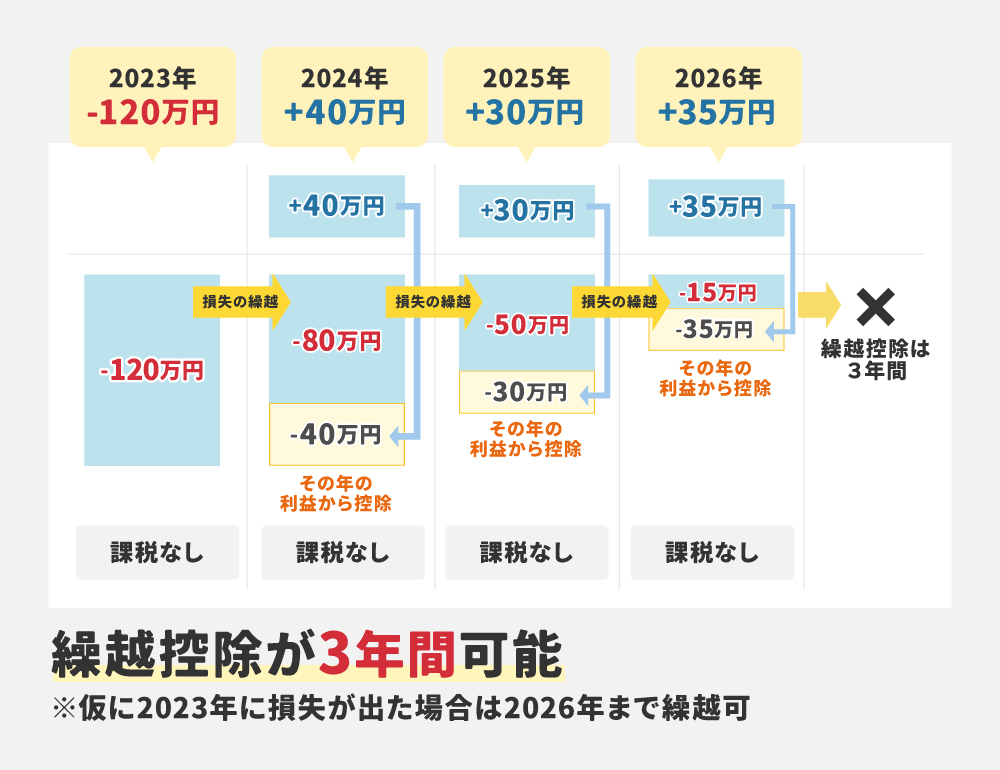

繰越控除を行う場合

他の所得から控除しても損失を控除しきれない場合、その翌年以降3年間、損失を繰り越して控除ができます。これを繰越控除といいます。仮にFXで大きな損失を被った年があったとしても、確定申告をすることで翌年以降3年間は利益と相殺ができるため、税金の軽減につながります。

例えば、2023年にFXで損失が120万円、2024年に40万円の利益が出たとします。40万円の利益は課税対象となりますが2023年の120万円の損失と相殺できるため、2024年度のFXの利益は0円となり、税金がかかりません。この時点でまだ相殺できていない損失は80万円残っています。

次に、2025年は30万円の利益が出たとします。この30万円の利益は残っている損失80万円とさらに相殺できるため、2025年度もFXの利益は0円となり税金がかかりません。

さらに、2026年は35万円の利益が出たとします。35万円の利益は残っている損失50万円と相殺できるため、2026年度もFXの利益は0円となり税金がかかりません。

この時点で2023年に出た損失のうち15万円がまだ相殺しきれずに残っています。しかし、繰越控除ができるのは損失を控除しきれない年の翌年以降3年間なので、2027年以降は繰り越しができません。

FXで損失が出た場合の確定申告のやり方

FXで損失が出た場合、確定申告のときにどのような必要書類や提出方法があるのでしょうか。そのやり方についても解説します。

必要な書類

FXで損失が出た場合の必要書類は、以下の通りです。通常の確定申告の必要書類に加え、申告書第四表(一・二)(損失申告用)が必要になります。また繰越控除を利用するときは、所得税及び復興特別所得税の申告書付表(先物取引に係る繰越損失用)も用意しましょう。

| 必要書類 | 概要 | 入手方法 |

| 先物取引に係る雑所得等の金額の計算明細書 | FXで得られた所得について記入する書類。FX会社のサイトからダウンロードできる年間取引報告書をもとに記入する | ・国税庁のWebサイトからダウンロード ・税務署で直接入手 |

| 申告書B(第一表、第二表) | 所得の種類を問わず、誰でも利用できる申告書。収入や所得、社会保険料控除などの金額を記入する | ・国税庁のWebサイトからダウンロード ・税務署で直接入手 |

| 申告書第四表(一・二)(損失申告用) | 第四表(一)は今期の所得・損失額を把握し、損益通算するための書類、第四表(二)は翌年以降に繰り越す損失額を計算する書類 | ・国税庁のWebサイトからダウンロード ・税務署で直接入手 |

| 申告書第三表 | 申告分離課税の所得がある場合に使用する申告書。先物取引に係る雑所得等の金額の計算明細書の内容を転記する | ・国税庁のWebサイトからダウンロード ・税務署で直接入手 |

| 所得税及び復興特別所得税の申告書付表(先物取引に係る繰越損失用) | 損失の繰越控除をするときに必要な書類。翌年以降に繰り越すFXの損失額や、前年から繰り越している損失などを記入する | ・国税庁のWebサイトからダウンロード ・税務署で直接入手 |

確定申告書の提出方法

確定申告書の提出方法は、e-Tax、郵送、税務署に持ち込みの3通りがあります。それぞれのメリット・デメリットを比較してみましょう。

| 確定申告書の提出方法 | メリット | デメリット |

| e-Tax | ・24時間いつでも提出できる ・税務署に足を運ぶ必要がない ・青色申告控除額の上限が最大65万円になる | ・ICカードリーダーの準備が必要 ・分からないことがあっても質問できない |

| 郵送 | ・税務署に足を運ぶ必要がない ・3月15日の消印があれば、期限内に提出したとみなされる | ・郵送する費用がかかる ・提出時に書類不備のチェックができない |

| 税務署に持ち込み | ・分からないときは職員にすぐに聞ける ・必要書類程度なら提出時にチェックしてもらえる | ・税務署に足を運ぶ必要がある ・確定申告の期限間際だと税務署が混雑して手続きに時間がかかる |

マイナンバーカードを読み込みICカードリーダーの準備が必要ですが、24時間いつでも申告書類が提出できるうえ、青色申告控除額が最大65万円になるため、効率的に確定申告を済ませたい人や、少しでも税金を軽減したい人はe-Taxで提出すると良いでしょう。

また、郵送は、日中忙しくて税務署に行く時間が確保しにくい人、税務署に持ち込みは、分からないことがあると職員にすぐに聞けるため、確定申告がはじめての人におすすめです。

納付方法

FXで損失が出ても、最終的に課税対象となる所得がある場合は税金を納める必要があります。所得税はさまざまな方法で納付が可能です。各納付方法のメリット・デメリットは以下の通りです。

| 確定申告書の提出方法 | メリット | デメリット |

| 口座振替 | ・支払い忘れる心配がない ・一度口座を登録しておけば、毎年自動的に引き落とされる | ・残高不足で自動振替ができないと、納税期限が過ぎてしまう可能性がある |

| クレジットカード納付 | ・支払いが先に延ばせる ・分割払い、リボ払いにもできる | ・納税額に応じた手数料がかかる ・領収証が出ない |

| スマートフォンアプリ納付 | ・普段から使っている人なら事前準備なしで納税できる | ・納付できる金額の上限が30万円と少ない |

| インターネットバンキング | ・スマートフォンやパソコンなどから納税できる | ・すべての金融機関で利用できるとは限らない |

| コンビニ納付 | ・手数料がかからない ・コンビニに寄ったついでに納税できる | ・納付できる金額の上限が30万円と少ない ・決済時にクレジットカードや電子マネーが使えない |

| 現金納付 | ・手数料がかからない | ・窓口が開いている時間しか支払いができない ・クレジットカードや電子マネーが使えない |

まとめ

FXで損失が出た場合、確定申告は不要です。しかし、損益通算や損失の繰越控除で税金が軽減する場合は、FXで損失が出ていても確定申告が必要です。またこれらの制度を利用するときは、通常の確定申告に加えて申告書第四表(一・二)(損失申告用)や所得税及び復興特別所得税の申告書付表(先物取引に係る繰越損失用)といった書類も必要です。毎年利益が出ることを期待したいところですが、万が一損失が出たときのために、こうした制度があることを知っておきましょう。

また、仮に損失が続くようであれば、一旦相場を客観視するためにFXの自動売買を検討しても良いかもしれません。インヴァスト証券の「トライオートFX」はあらかじめ設定したトレードルールに基づいて、自動的に売買が繰り返されます。人気ブロガーやストラテジストなど上級者が設定したトレードルールをそのまま活用して自動売買がスタートすることも可能です。