学校で習うフィボナッチ比率は、FXの分析で活かすことができます。代表的な分析方法が、フィボナッチ・リトレースメントです。この記事では、フィボナッチ・リトレースメントの使い方や注意点、その他のフィボナッチ比率を使ったテクニカル分析方法について解説しています。フィボナッチ比率という言葉は難しく聞こえますが、使い方は簡単なので、FX初心者はぜひ最後までお読みください。

フィボナッチ比率をFXに応用した「フィボナッチ・リトレースメント」

フィボナッチ・リトレースメントとは、フィボナッチ比率を活用して、上昇トレンドにおける一時的な下落である「押し目」と、下降トレンドにおける一時的な上昇である「戻り目」を、見極めるテクニカル指標のことです。

フィボナッチとはイタリアの数学者、レオナルド・フィボナッチからとったもので、リトレースメントとは「引き戻し」という意味があります。

フィボナッチ・リトレースメントを理解するために、まずはフィボナッチ数列とフィボナッチ比率について解説します。

フィボナッチ数列とは

フィボナッチ比率とは、フィボナッチ数列を発展させたものです。まずはフィボナッチ数列の仕組みを見ていきましょう。フィボナッチは、以下のように連続した2つの数を合計すると、次の数になるというフィボナッチ数列を発見しました。

- 1+1=2

- 1+2=3

- 2+3=5

- 3+5=8

これ以降、同様に計算していくと「13,21,34,55,89、144」と続いていきます。

実際のトレードでフィボナッチ・リトレースメントを使う際、このような計算が必要になるわけではありません。しかし仕組みを理解するうえで、フィボナッチ数列の計算方法は覚えておきましょう。

フィボナッチ比率とは

先に紹介したフィボナッチ数列のそれぞれの数字を前の数字で割ってみると、以下のようになります。

- 1÷1=1

- 2÷1=2

- 3÷2=1.667

- 8÷5=1.6

- 13÷8=1.625

- 21÷13=1.615

- 34÷21=1.619

- 55÷34=1.618

- 89÷55=1.618

途中から、すべて答えが1.618になっているのがお分かりいただけるでしょう。「1対1.618」は黄金比率とも言われており、国旗や美術品などもこの比率を利用していると言われています。この比率をテクニカル分析に当てはめた手法が、フィボナッチ・リトレースメントです。

主なフィボナッチ比率は以下の通りです。フィボナッチ・リトレースメントの具体的な使い方については、後述します。

| 前の数字で割る | 1.618 |

| 次の数字で割る | 0.618 |

| 2つ前の数字で割る | 2.618 |

| 2つ後の数字で割る | 0.382 |

| 3つ前の数字で割る | 4.236 |

| 3つ後の数字で割る | 0.236 |

フィボナッチ比率を活用したその他の手法

フィボナッチ比率を活用したテクニカル指標は、フィボナッチ・リトレースメントだけではありません。フィボナッチ比率を活用した、その他の分析手法も紹介します。

| 手法 | 概要 |

| フィボナッチ・エクスパンション | 「エクスパンション=拡大」押し目や戻り目でエントリーしたあと、最終的にトレンドがどこまで拡大するかを予測できる。利確ポイントを把握する際に用いられる手法。 |

| フィボナッチ・ファン | 「ファン=扇(おうぎ)」1つの起点からフィボナッチ比率に基づいた一定の角度の直線を複数、扇状に引くことで、押し目や戻り目、レジスタンスラインやサポートラインが予測できる。 |

| フィボナッチ・アーク | 「アーク=弧(こ)」フィボナッチ比率に基づいた複数の弧をチャート上に表示させることで、レジスタンスラインやサポートラインが予測できる。 |

| フィボナッチ・タイムゾーン | フィボナッチ比率ではなく、フィボナッチ数列を使用します。2つの時間を指定したうえで、日足なら1日目、2日目、3日目、5日目など、チャートに縦線を引き、その前後はトレンド転換など大きな変動が起こる可能性があると考える分析手法です。 |

「FXのフィボナッチは意味がない」は本当?

為替レートは、あくまでも各国の政策金利や景気などの影響を受けるのであり、フィボナッチ・リトレースメントのようにチャートにフィボナッチ比率を当てはめるだけの分析は意味がないと言う人もいます。

しかしテクニカル分析は、過去の値動きを表したチャートの形状などから売り時や買い時、トレンドの転換点を予測しているに過ぎません。例えば代表的なテクニカル分析である、レジスタンスラインやサポートラインは多くの投資家が意識をしているのではないでしょうか?

フィボナッチ・リトレースメントをはじめとした、フィボナッチ分析を利用している投資家が一定数いる以上、フィボナッチ比率が示す価格帯は意識しておくべきです。

フィボナッチ・リトレースメントの使い方

フィボナッチ・リトレースメントは、押し目買い、戻り売りのタイミングを見るときに役立ちます。上昇トレンドの場合と下降トレンドの場合、それぞれ使い方を紹介します。

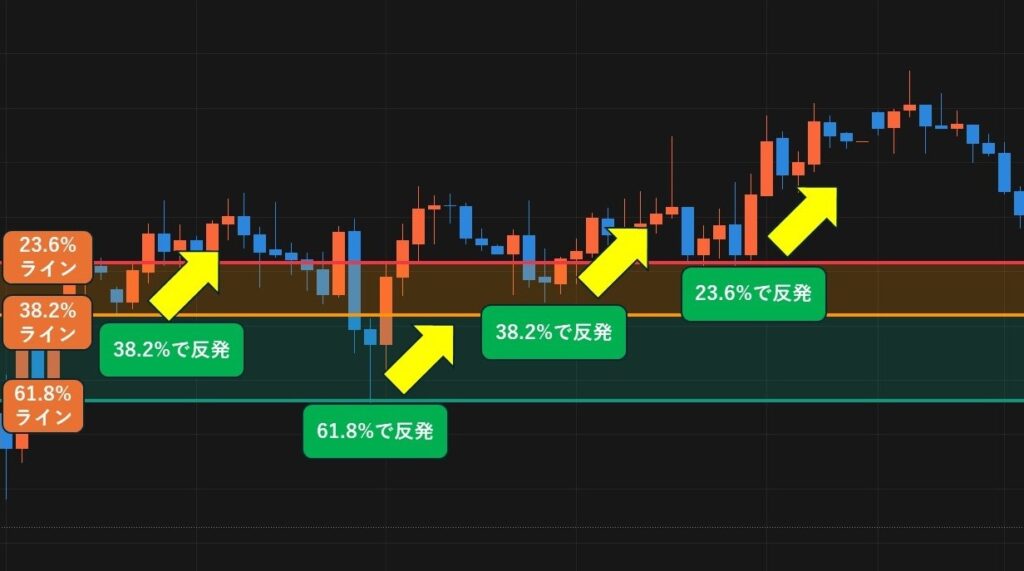

上昇トレンドの場合

上昇トレンドの場合でも、一方的に上昇するケースは少なく、一時的に下落する「押し目」が発生するのが一般的です。

上昇トレンドの場合、押し目があっても、直近の高値と安値を結んだフィボナッチ・リトレースメントの、23.6%、38.2%、61.8%といった価格帯で反発する可能性が高く、押し目買いのタイミングと考えます。

上昇トレンドにおけるフィボナッチ・リトレースメントは、サポートラインと捉えることもできます。

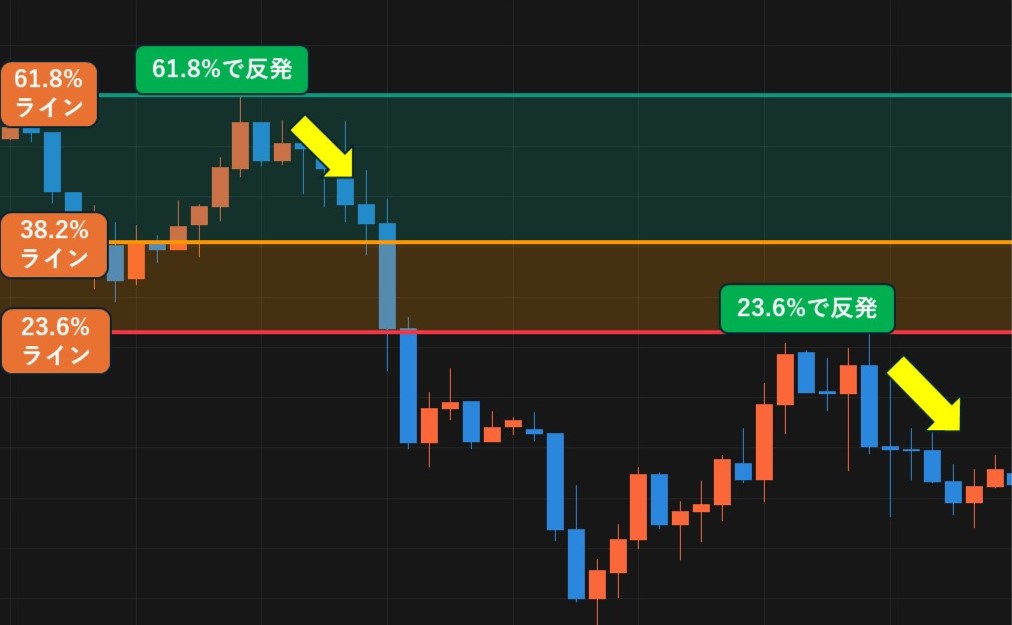

下降トレンドの場合

下降トレンドの場合も、一方的に下降するケースはあまりなく、一時的に上昇する「戻り目」が発生するのが一般的です。

下降トレンドで戻り目があった場合、直近の安値と高値を結んだフィボナッチ・リトレースメントの、23.6%、38.2%、61.8%といった価格帯で反発する可能性が高く、戻り売りのタイミングと考えます。

下降トレンドにおけるフィボナッチ・リトレースメントは、レジスタンスラインと捉えることもできます。

フィボナッチ・リトレースメントの引き方

フィボナッチ・リトレースメントは直近の高値と安値を選択すると、自動的に複数のフィボナッチ比率に基づいた水平の線が表示されるのが一般的です。FX会社によって表示されるフィボナッチ比率は異なりますが、23.6%、38.2%、61.8%が一般的です。なおフィボナッチ比率は自身で設定できる場合もあります。

フィボナッチ・リトレースメントが初心者におすすめの理由

フィボナッチ・リトレースメントは、一定期間の高値と安値を基準線で結ぶだけで、フィボナッチ比率を表示できます。フィボナッチ・リトレースメントを引くことで、サポートラインやレジスタンスラインが簡単に把握できるため、FX初心者におすすめです。

フィボナッチ・リトレースメントの注意点

フィボナッチ・リトレースメントは押し目、戻り目を見極めるテクニカル指標ですが、万能ではありません。強いトレンドが発生し、一方的に上昇・下降する局面では機能しなくなる可能性があります。

また、だましに合う確率をゼロにすることはできないため、他のテクニカル指標と組み合わせると良いでしょう。おすすめは、売られ過ぎ、買われ過ぎといった相場の過熱感が判断できる、RSIやストキャスティクスとの組み合わせです。

FX初心者にとっては、誤解を生みやすいテクニカル指標である点も注意が必要です。

フィボナッチ・リトレースメントのフィボナッチ比率は38.2%など「%」で表示されますが、これは上昇トレンドでは高値から安値までの価格を100としたときに、38.2%戻した数値という意味です。38.2%の確率で、反発する確率を示すものではないことを覚えておきましょう。

まとめ

フィボナッチ・リトレースメントは、フィボナッチ比率を活用して押し目買い、戻り売りのタイミングを見極めるテクニカル指標です。基準線を引くだけで、サポートラインとレジスタンスラインが分かるため、FX初心者にもおすすめです。ただし万能ではないため、他のテクニカル指標を組み合わせると良いでしょう。

まだテクニカル指標を使ってトレードをするのは不安という人は、FX自動売買を活用しましょう。インヴァスト証券の「トライオートFX」は、あらかじめ設定したトレードルールに基づいて、自動的・継続的に売買を繰り返すFX自動売買ツールです。すでに用意されているトレードルールのなかから、選ぶだけで始めることもできます。