ユーロ買い材料が多く、強いユーロに

5月7日のフランス大統領選にマクロン候補が勝利し、1.1013ドルの高値をつけましたが、材料出尽くしもあり陰線引けとなりました。

このまま4月21日にできた窓も埋める可能性がありましたが、1.0850ドルがサポートとなり、また21日移動平均線や200日移動平均線もサポートとして機能し、上昇に弾みがつきました。

この上昇の背景は、リアルマネーがアメリカからユーロ圏へ流れているようで、さらにフランス大統領選でルペン候補が勝利する可能性もあったことからリスクが取れなかった向きの買いや、ECB理事会での金融政策が出口へ向かっている、というそれらの材料が複数あったことで、ユーロは主要通貨の中で一番強い動きとなっています。

また5月22日にメルケル独首相は「ユーロは弱すぎる」、「ユーロは貿易黒字の要因となっている」と発言したことで1.1262ドルまで上昇しました。

ユーロドルの日足です。

今年に入ってからの上昇の波は3回ありますが、値幅は400~500pipsほど上昇してから調整している動きを繰り返しています。

今回の4回目の上昇の波のスタートは1.0839ドルからになりますので、すでに428pipsの上昇となっています。

短期的にはターゲット水準まできていますが、週足では1.0500~1.1500ドルのレンジを形成しており、中期的には1.1500ドルを目指す動きが期待できます。

短期では一相場が終わった水準になり、ここから調整し、中期的ではこの調整時での押し目買いがいいように考えています。

6月8日にECB理事会があるので、ここで出口戦略論が出てくれば、ユーロの上昇もしっかりしてくるのではないかと考えています。

不信感が続くトランプ大統領

アメリカは、トランプ大統領の情報漏洩などもあり、弾劾訴追される可能性も出たため、ドル円は110.23円まで急落しました。

問題は多いですが、大統領を辞めさせることは難しく、犯罪とも言えないことから、弾劾される可能性は低いと考えていますが、減税策やインフラ投資などが遅れる可能性は高くなり、今後のトランプラリーは当分期待できないです。

ただ、5月24日に公開されたFOMC議事録では、年内のバランスシートの縮小の可能性もあり、金融正常化に向けて進んでいます。

また110円は今年3月に買いが多かったため、下抜けに時間がかかった水準でしたが、今回も買いが多く、新たなリスク回避の材料が出ないと下抜けは厳しそうです。

5月26-27日にはG7があり、トランプ大統領のデビュー戦でもあったので、保護主義へのリスクから、先週金曜日にドル円は一時的に下げる場面もありました。

しかしG7の声明では、「保護主義と闘う」という表現が明記され、トランプ大統領が折れた形となりました。

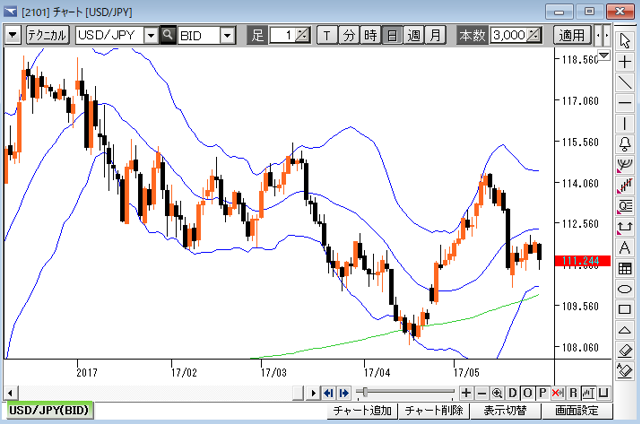

ドル円の日足です。

110円はサポートされ、200日移動平均線は109.90円に推移しているので、これもサポートとなる水準まで上がってきており、109.40円には窓の下限がサポートとして控えているので、テクニカル的なサポートは多く存在します。

ただ、115円は3月のときに上値が重く、今回は114円で上値が重くなっています。

この水準を越えるほどの勢いも感じられないです。

現時点では、6月14日にFOMCで利上げされる可能性は83.1%と高く、もしここで利上げをすれば、3月のFOMCのときのようにsell the factで目先の天井を付ける動きとなりそうです。

G7が終わったことや110円のサポートもあることから、目先は底堅く、しかし買い上げるような材料もないことから、FOMCまでは方向感が出ない動きとなりそうです。

今回でインヴァスト証券様のコラムは最終回となります。

2年10カ月もの間、ありがとうございました。