トルコリラは、利下げのタイミングが買いのチャンスか?

※本記事は2023年12月末時点に作成しております。文中の内容は作成時点の情報に基づくものとなっております。

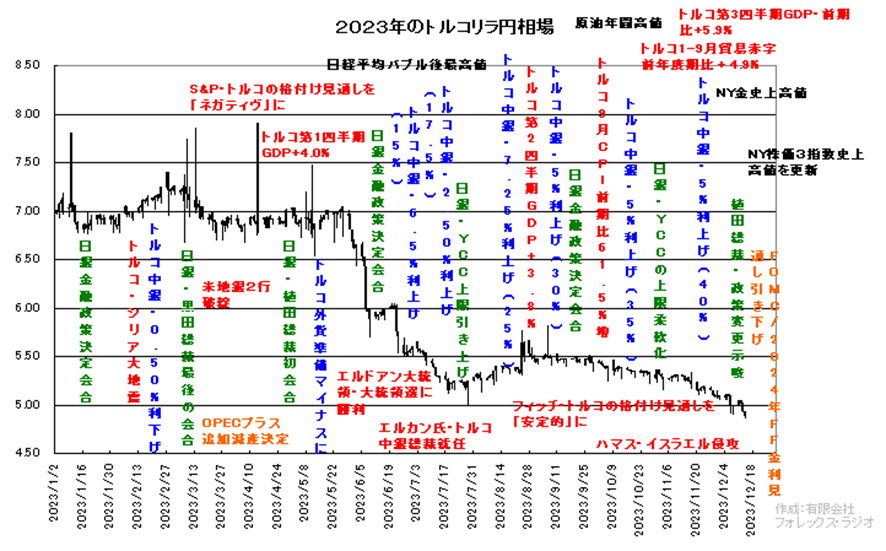

【2023年のトルコリラ円相場を振り返って】

2023年のトルコリラ円相場は、トルコ中銀がインフレ対策として、強力な利上げを実施するも、軟調な動きが続きました。

2023年のトルコリラ円相場は、トルコの大統領選挙を睨んで、7円を挟んでスタートしました。しかし、突発的に発生したトルコ・シリア大地震を受けて、トルコ経済に対する懸念もあって、トルコ中銀が0.50%の利上げを発表し、S&Pがトルコの格付け見通しを「ネガティヴ」に引き下げましたが、トルコリラ相場の下落は限定されました。この時トルコ・シリア大地震の義援金が海外から多く集まり、このためのトリコリラ買いが散見されたこともありましたが、この動きも8円を前に上ヒゲとなる一過性の動きに留まり、トルコリラ円相場の下値を支えるには、力不足となったようです。

その後は、トルコの外貨準備がマイナスに転落、それまでのトルコリラ売り、外貨買いの市場介入が困難になったこと。また、エルドアン大統領が、大統領選で勝利したことを受けて下落を開始し、新たに総裁となった植田日銀による円安効果もまったく見えず、7月18日には、4.96円の安値まで値を下げました。

その後エルドアン大統領が、元ファースト・リパブリック・バンクの共同最高経営責任者である、ハフィゼ・ガイ・エルカン氏を、カブジュオール総裁の後任として、トルコ中銀総裁に任命しました。同氏は女性初の中銀総裁であり、米国の有名銀行で経験をつんだ同氏の手腕に対する期待が集まったことで、トルコリラ円は、8月24日に5.74まで反発すしました。ただ、エルカン総裁が、6月に政策金利を15.00%、7月に17.50%、8月に25.00%、9月に30.00%、10月には35.00%、11月に40.00%、12月には42.50%まで政策金利を、順次引き上げる政策を実施し、フィッチがトルコの格付け見通しを「安定的」に引き上げましたが、ほとんど効果はなく、トルコリラ円は、4.78の安値まで値を下げ、軟調な展開で2023年の取引を終了しようとしています。

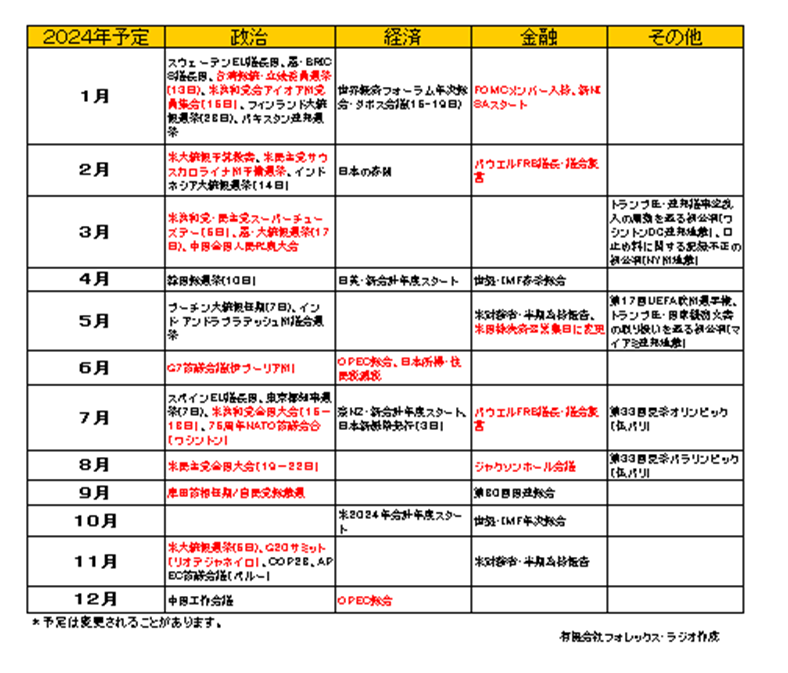

【2024年の主な材料】

以下が現在、判明している来年のイベントや材料です。注目度の高いものは太字で表示しています。ただ、あくまで予定ですので変更されることがあります。

リポートの作成時点では、情報量が少ないのは残念ですが、2024年は、米国の大統領選挙が、大きな波乱要因となるのか注目となりそうです。

米大統領選に関しては、トランプ元大統領の再立候補が話題となっています。ただ、前回の大統領選挙に絡めた自身の疑惑に関連して、多くの告訴を抱えています。また米憲法修正第14条によって、一部の州で「大統領選出馬の権利がない」との判決も出ています。裁判自体は長期に渡ることで、大統領選まで時間稼ぎが可能でしょうが、もし、こういった裁判で、次々に有罪が確定した場合、7月の共和党の全国大会に向けて、予備選を勝ち抜けるかは不透明感が残りそうです。また、そうでなくても、もしトランプ大統領が再び大統領に返り咲くなら、バイデン政権の政策を全て「ちゃぶ台返し」する可能性が高く、その場合恐らく世界の政治や経済、金融市場に大きな混乱を招く可能性高いことは、留意しておきたいと思います。

一方バイデン大統領も次男のハンター・バイデン氏の問題で、共和党が同大統領の弾劾裁判に向けて動いています。また、高齢であることもあって、健康問題も懸念として残りそうです。つまり、夏の全国大会に向けて、両氏が候補者としての立場を維持出来るのかは、現状は全くの不確実です。その場合、次の候補者次第となるでしょうが、現状米国の大統領選の結果を占うことは非常に難しく、特に金融市場においては、この問題に関して、2024年を通して、常に経過を確認しておくことは重要となりそうです。

また、台湾総統選、ロシア大統領選、9月の岸田首相の任期などの政治的日程が、予定されていますが、台湾の総統選で与党が勝利しても、中国が軍事行動に出る可能性は低く、プーチン大統領の再選は揺ぎ無く、為替・金融市場に大きな影響を与えることはなさそうです。ただ、直近米国の支援が止まる可能性が指摘されているウクライナ情勢では、今年も混戦が続く可能性が高いと思われますが、もし何かの政治的な動きが出て、停戦や終戦に向かう兆しが見えた場合、過去2年のエネルギーや商品市況に、大きな巻き戻しの動きが出るかもしれません。その場合、ユーロ相場に大きな動きが出る可能性があることは注意しておきましょう。

一方金融市場では、5月にスタートするNY株式の決済の短縮化が、相場の波乱要因となるとの指摘が出ています。現状2営業日後に決済する売買代金を、翌営業日に決済を前倒しするというものですが、世界的な市場では、まだ2営業日後の決済が主流です。為替市場も、2営業日後に決済されますが、株式の取引に伴う為替ヘッジのリスクと絡めて、機関投資家やファンドなどの対応が遅れているようです。一部でこの変更によって、流動性のリスクも指摘されており、金融市場に混乱が生まれる可能性に注意しておきましょう。

その他、今年も大きな地震や自然災害、ガザの問題などいろいろ自然・地政学リスクが、市場の混乱につながっています。2024年も温暖化の影響など、何が起きるのかわかりません。こういった事象は突発的に起こることで、準備することはできませんが、常に、こういったリスクも念頭に入れて、相場に臨む姿勢を維持しておいた方が得策もしれません。

【2024年の注目点】

2023年の相場環境を踏まえて、2024年のトルコリラ円相場の注目点をまとめてみました。

- トルコの概要

- トルコ経済

- トルコ中銀の現在のスタンス

- 日銀の金融政策の転換が遂に実現するのか?

- 日トルコ金利差との連動は?

〇 トルコの概要

トルコは、アジアとヨーロッパの2つの大州にまたがり、北は黒海、南は地中海に面し、西でブルガリアとギリシャ、東でジョージア、アルメニア、アゼルバイジャン、イラン、イラク、シリアと接しています。

古代から東西交通の要となっており、国家としても過去いくつかの支配の変遷がありましたが、13世紀からは「オスマン帝国領」となり、1923年にケマル・アタチュルクによって、現在のトルコ共和国が生まれています。

トルコには、トルコ人以外にもクルド人、クリミア・タタール人、アラブ人などの少数民族が多く、住民の97%がイスラム教徒ですが、地理的な特殊性から不安定な政情が続きました。第二次大戦後は、ソ連と国境を接することで、トルコは冷戦の最前線基地となり、その後も中東紛争の重要な拠点として、近隣諸国との軋轢や民族紛争など常に対立や混乱が続いています。

その政変や軍事クーデターが続いていたトルコで、安定政権の樹立に成功したのが、現トルコ大統領の「レジェップ・エルドアン氏」です。

2002年に同氏が率いる公正発展党(AKP)が単独与党の座を獲得するや落ち込んでいた経済の立て直しに着手しました。2004年にEU加盟交渉国となり、海外からの投資が相次ぎ経済も大きく発展しました。

しかし、エルドアン大統領が率いる公正発展党はもともと親イスラム政党であり、政教分離を快く思っていなかったエルドアン氏と政教分離を守ろうとする軍部との対立が次第に激化し、遂に2016年には、エルドアン大統領の追い落としを狙った「軍事クーデター」が発生しました。この時も、トルコリラ相場は、大きく調整しました。公正発展党による低所得者対策などが功を奏し、国民がクーデターを支持しなかったことでクーデターは、失敗に終わりましたが、現在もエルドアン大統領の独裁的・強硬姿勢から政権の不安定さは続いています。

またコロナウィルスの蔓延、ロシアのウクライナ侵攻を受けた商品や穀物価格の高騰で、トルコのインフレは、既にハイパーインフレ状態です。一方エルドアン大統領は、全く考えを変えず、トルコリラの歴史的な下落が続いています。国民の不満も高まっていますが、2023年の総選挙では、エルドアン大統領が再選されました。また、同氏は中銀の総裁として、初めて女性で、元ファースト・リパブリック・バンクの共同最高経営責任者である、ハフィゼ・ガイ・エルカン氏を指名しました。同氏は、それまで政権よりだったカブジュオール元総裁とは異なり、インフレの撲滅のために、政策金利を強く引き上げていますが、それでもトルコリラ安は全く止まっていません。2024年もトルコでは、インフレの抑え込みと通貨安の防衛が、最大の課題となりそうです。

尚、これは余談ですが、利下げを標榜するエルドアン大統領が、今回エルカン総裁を批判する声が、ほとんど聞こえてこないことは、奇妙な感じがします。ひょっとすると、やっと通貨安のリスクをエルドアン大統領が、実感したのかもしれません。

〇 トルコ経済

トルコは、中東の国ということで情報が少なく、ファンダメンタルズ的な判断をすることがなかなか難しいです。ただ、国力を見る上で、一番端的な判断基準となるGDPの規模をみるとトルコのGDPは、2018年度の推計で、世界18位の位置にあります。これは、新興国・高金利通貨として人気の高いメキシコの15位、南アフリカの33位と比べても、それほど悪い位置ではありません。

産業面では、工業は軽工業が中心で、繊維・衣類分野の輸出大国です。また、世界の大手自動車メーカーが、トルコに財閥と合弁で工場を持っていることから、ヨーロッパ向け自動車輸出が盛んで、観光収入と合わせて、有力な外貨獲得源になっています。

またトルコの国土は鉱物資源に恵まれています。ただ、中東の国ですが、石油・天然ガスなどは自国では賄えていません。そのため、恒常的に経常赤字国で、加えてトルコ中銀がトルコ安の防衛のためにドル売り介入を行っています。また個人や法人の預金などの為替差損を補填する政策を行っていることで、外貨準備が不足しています。更にトルコ安が進んだ場合に、防衛するのはなかなか難しくなることは、留意しておいた方が良いでしょう。

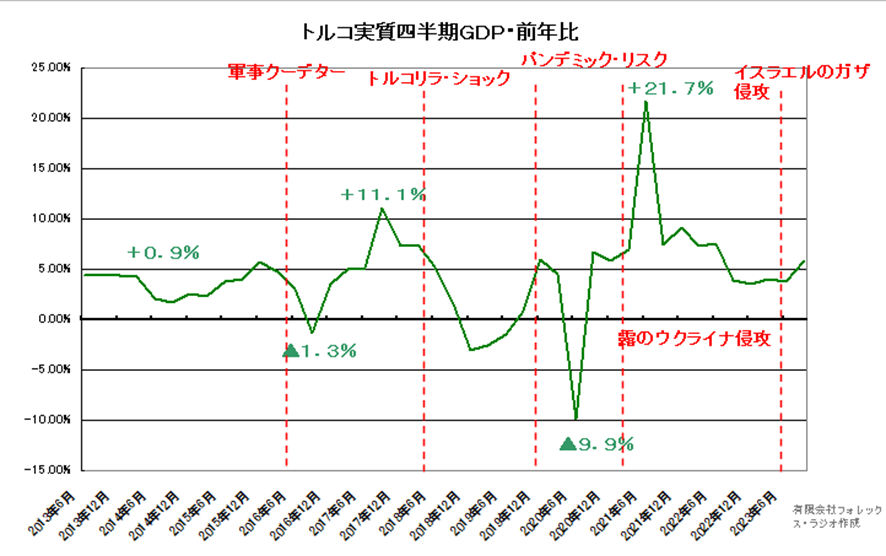

ただ、一方でトルコのGDPの推移をみておきましょう。

以下は2013年からの前年同期のGDPの推移ですが、過去軍事クーデター、トルコリラ・ショック、パンデミック・リスクで一時的な悪化は見えますが、現状はそれほど悪い状況ではありません。

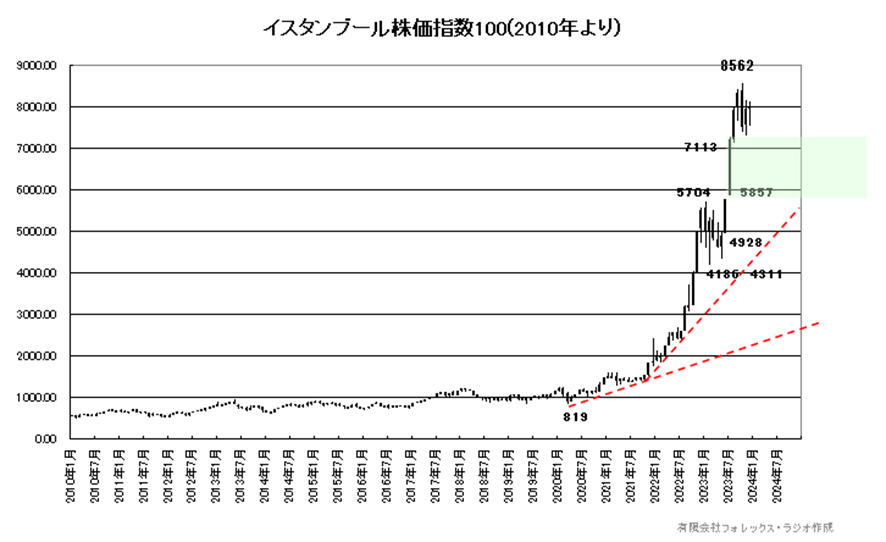

また、以下はイスタンブール株価指数の月足です。

今年歴史的な高値を更新しているようです。これは世界的な株価の堅調にも由来しているのでしょうが、その面では、海外からの資金流入の期待も持てるのかもしれません。

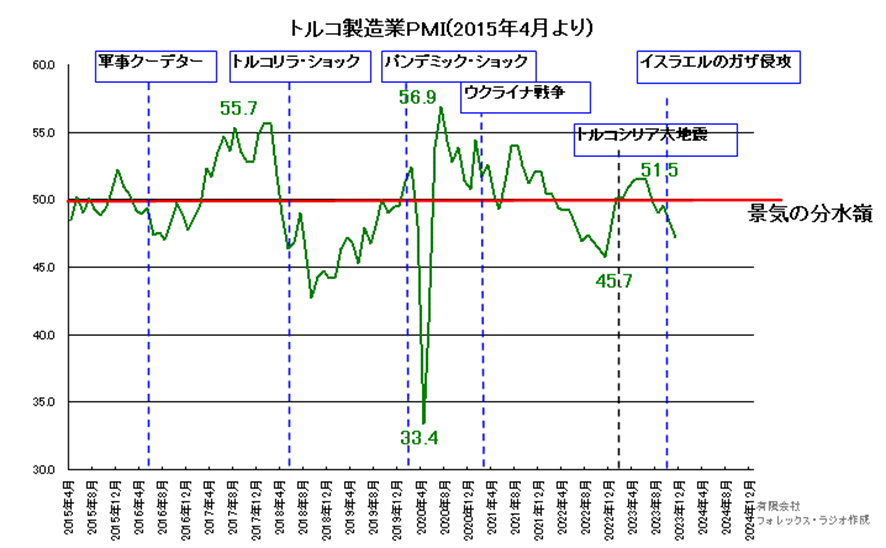

一方では直近の製造業PMIの推移をみておきましょう。

短期的には、トルコシリア大地震の悪影響が残り、穀物の輸入を依存するウクライナ情勢が一考に改善しないこと、また中東情勢の不安も影響しているかもしれません。今後もPMIなどの改善が見えるか注目されますが、やはりトルコでは、インフレの落ち着きと通貨安の修正が、経済の最大の課題となりそうです。

〇 トルコ中銀の現在のスタンス

2023年は、年初のトルコシリア大地震に対する予防策から、一時8.50%まで金利を引き下げました。しかし、その後トルコ中銀総裁の就いたエルカン総裁は、インフレ撲滅のために、政策金利を6月に15.00%まで、7月に17.50%、8月に25.00%、9月に30.00%、10月には35.00%、11月に40.00%、12月にも42.50%まで強烈な引き上げを実施してきました。

一応今年最後の会合での声明では、「ディスインフレ過程を確立するために必要な金融引き締めの程度に相当程度近づいたと評価」、「できる限り早期に金融引き締めサイクルを完了することを予想」、「国内需要の堅調さ、サービスインフレの粘着性、地政学的リスクがインフレ圧力を後押し」、「金融政策の引き締めが金融状況を通じて国内需要の減速を示唆」、「物価の安定という主目標に沿って、あらゆる手段を断固として使い続ける」としています。引き続き警戒感は怠っていないようですが、今後もインフレの状況次第としても、そろそろ利上げも最終局面にあるのかもしれません。

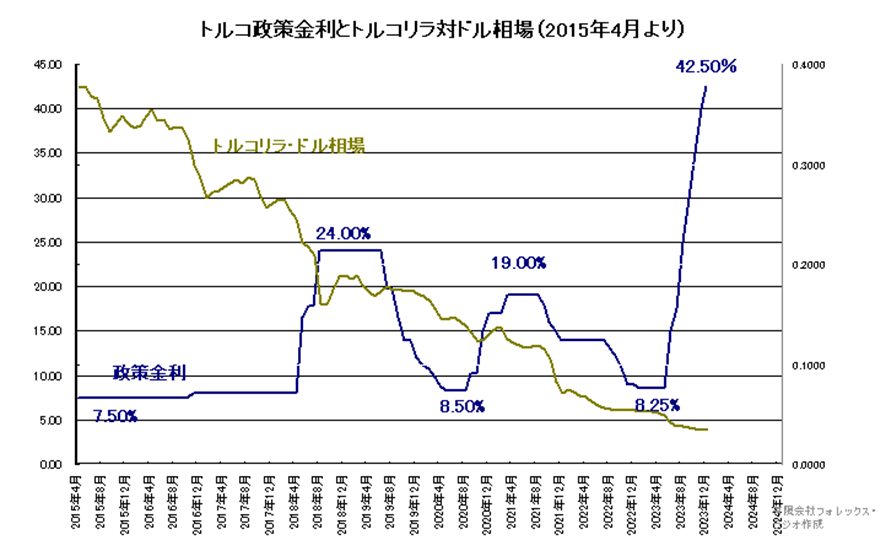

ただ、実際は全くトルコリラ安を食い止めることはできていません。以下はトルコと政策金利とトルコリラの対ドル相場の推移を示したチャートですが、トルコでは、逆に金利を引き上げるとトルコリラ安が進む悪循環となっています。つまりそれだけ、経済環境が悪いということになるのでしょうか?

確かに、輸入物価の高騰が、通貨安によってもたらされているだけに、逆効果になっています。となると逆に、中銀が政策金利を引き下げた方が、経済の回復期待となり、好循環を生むのかもしれません。これは個人的な見解ですが、2024年、今年の利上げの効果もあって、インフレの落ち着きが見えて、政策金利の引き下げが実現した場合の方が、トルコリラの買い戻しのチャンスを生むのかもしれません。

トルコ中銀は、現在毎月金融政策決定会合を実施しています。

以下が現在、発表されている2024年の日程です。

トルコ中銀政策金利発表(議事録公表)

01月25日(02月01日)

02月22日(02月29日)

03月21日(03月28日)

以下は、推定したスケジュールです。

04月25日(開催後5営業日)

05月23日(開催後5営業日)

06月20日(開催後5営業日)

07月25日(開催後5営業日)

08月22日(開催後5営業日)

09月19日(開催後5営業日)

10月17日(開催後5営業日)

11月21日(開催後5営業日)

12月19日(開催後5営業日)

正式に決定後、段階的に中銀HPに発表されますので、しっかりと政策の推移をチェックして対応しましょう。

【テクニカル面】

≪ドルトルコリラ≫

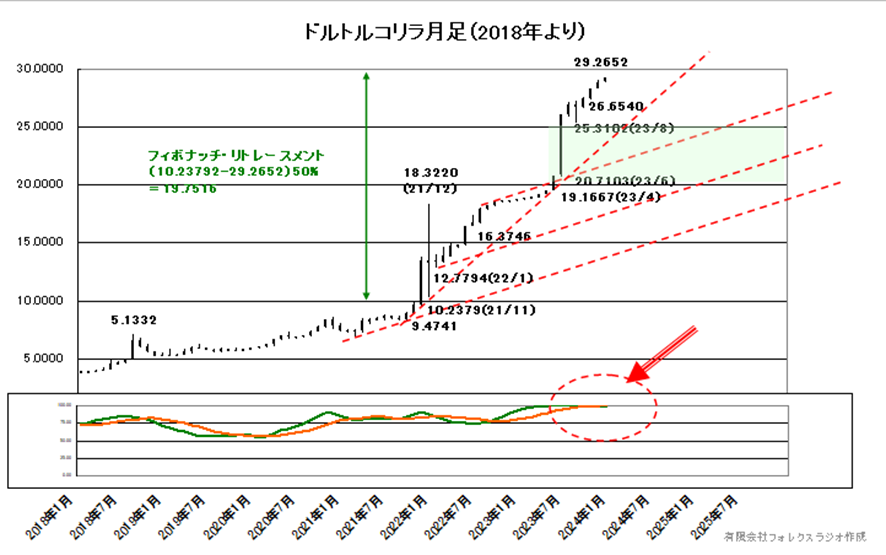

テクニカル面からまず、トルコリラ円を構成するドルトルコリラ相場の月足をチェックしておきましょう。

一過性の上昇や歴史的な高値圏、流動性不足もあって、テクニカル面で不透明感が強いですが、ともかく現状は2021年12月に18.3220で大きな上ヒゲをつけた後も、下値を10.2379でで支えて、29.2652までじり高を実現しています。下段のスロー・ストキャスティクスは、確かに買われ過ぎにありますが、ダイバージェンス的で、高値つきは未だ確定していません。一応こういった場合は、30.0000とか、35.0000とかが、サイコロジカルとして次の高値と見るしか方法がありません。

一方下値は、26.6540や25.3102などが維持されると急上昇しているサポートから強いですが、逆に割り込むと前述のスロー・ストキャスティクスもデッド・クロスに変化して、その場合チャート上の緑のゾーンまでの調整の可能性が示唆されます。この下限は、20.7103や19.1667ですが、これはまだ確定していませんが、現状の高値を最高値と仮定した場合の10.2379からの上昇幅のフィボナッチ・リトレースメント50%=19.7516と合致する位置で、もし下落が実現しても、サポートされる位置となりそうです。

あくまでこの位置を割り込んで、16.3746、15.000のサイコロジカル、更に割れて12.7794や10.2379が再度視野となりますが、現状こういった下落が実現できるかは、想定するのは難しそうです。

一応延々と上げていて、上値は不透明ですが、一応サイコロジカルな30.0000がトップとなると見て、2024年の想定レンジを、20.0000から30.0000とします。

≪ドル円≫

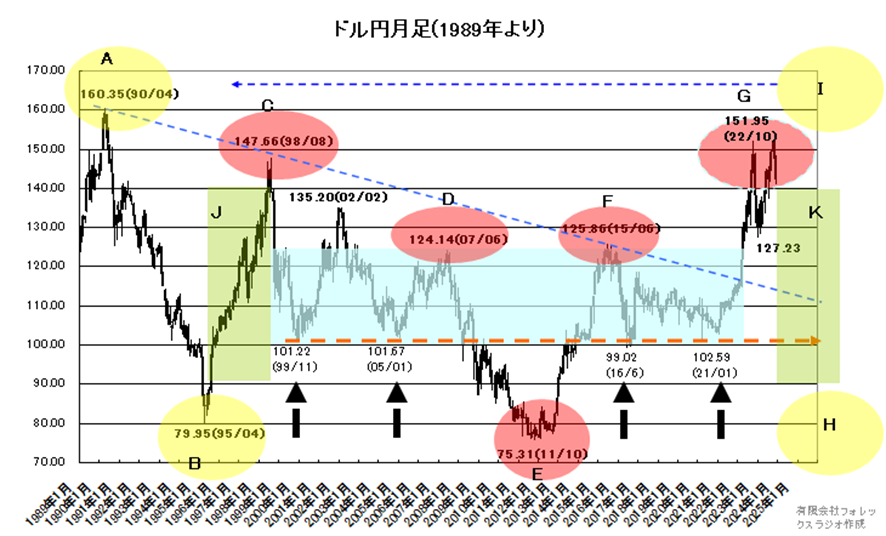

次にドル円相場も見ておきましょう。1989年からの長期のドル円相場の月足チャートです。

ドル円相場は、1990年の160.35の高値から、2011年10月の75.31まで下落後、2022年10月には、160.35の高値と、147.66や125.86の高値を結んだレジスタンスを越えて、151.95まで急反発しました。

特にこのチャートで注目して頂きたいのは、チャート形状から「E」の75.31をボトムとしたリバースH&Sを形成していることです。また現状は、このショルダー部分のネックラインとなる「D」と「F」をクリアして、151.95の上ヒゲで、アーム部分「G」の形成を完了しています。

これを前提とすると、チャート形状の観点からは、75.31の安値を基準に、ロールシャッハ・テストのように、左右対称の動きをすることが、2023年の相場では、期待されていました。もし、その通りであれば、再び「J」の動きを「K」で繰り返し、「B」と同様に「I」の位置まで相場が下落して、その後再び「A」の160.35方向を目指し「I」を完了するというが想定です。

ただ、2023年の相場は、「D」と「F」のネックラインを割れることはなく、再度高値を目指す動きに留まりました。つまり、前述の前提が崩れているわけですから、理想的なリバースH&Sは、実現しなかったという事です。

そうなると次の見方は、あくまで昨年のレンジである127.23と151.95をどちらが先にブレイクするかで方向感が決まると考えざるを得ません。もし、2024年の相場が、151.95を越えて行くなら160.35の高値を目指す動きとなり、一方127.23を割れて、更にネックラインとなる「D」と「F」を割れるなら、「H」方向への調整リスクとなります。ただ、ファンダメンタルズ面を考えると、2024年に、そこまでの円高が再燃するリスクは、想定することは難しく、「D」と「F」のネックラインさえ維持されるかもしれません。あくまでこういった位置を割れて、120円程度までの下落が目途となりそうです。

以上を勘案して、ドル円相場の2024年の想定レンジを130.00から150.00とします。

≪トルコリラ円≫

それでは、最後にトルコリラ円の月足を見てみましょう。

テクニカル的に、流動性の低下もあって、ほとんど見るべきものはないので、確証的なものを示せるかは不透明ですが、一応やってみましょう。

トルコリラ円は、リーマン・ショック前の2007年の高値99.65から、リーマン・ショックで52.30まで下げた後、反発を66.80で限定して、下落傾向を続けています。現状歴史的な安値は4.79となっています。

これが正しいかは不透明ですが、波動的なカウントとしては、

第1波=66.80から42.24

第2波=42.24から54.01(又は56.67)

第3波=54.01から15.46

第4波=15.46から22.05

第5波=22.05から4.79?

と想定しておきます。ただ、現状が第5波としても、下落のエクステンションが続いていて、全く下値つきは確認できず、下段のスロー・ストキャスティクスも長らく50割れの位置にあって、反発の兆候は見えません。どこまで下げるかも想定することは厳しく、今後もサイコロジカルな4.50や4.00などを目標とするしか方法はなさそうです。

一方上値は、8.39から8.93の戻り高値が押さえると弱く、超えて11.20から12.02、更には15.26の戻り高値から第3波の下値となる15.46などは強く上値を押さえそうです。明るさが見えるためは、22.05の第4波の高値を超える必要があり、あくまで長将来的に、こういった位置を超える動きが見えて、29.04から32.40ゾーンが視野となる形です。

≪マトリックス・チャート≫

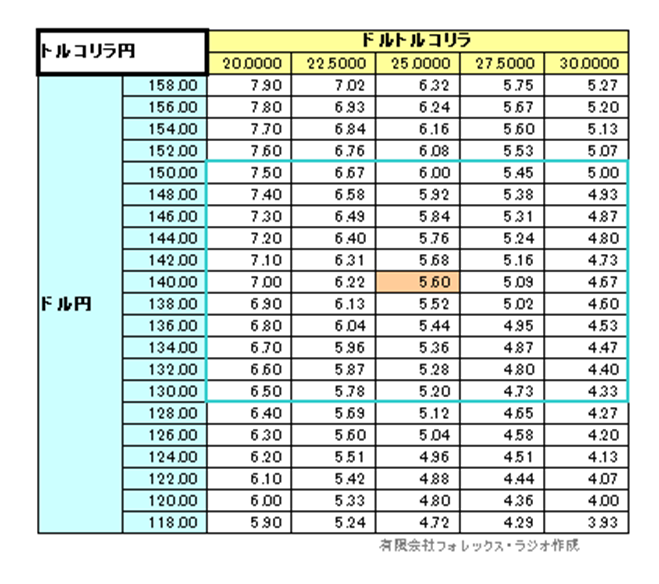

加えてドルトルコリラとドル円の想定レンジから、マトリックス・チャート(価格帯によるクロス円の位置)をチェックしておきましょう。

ドルトルコリラを20.0000~30.0000、ドル円を130.00~150.00としましたので、これから算出されるトルコリラ円の最大想定レンジは、4.33から7.50となります。

【予想レンジと戦略】

それでは、以上を踏まえて、南アランド円相場の来年の戦略についてお話します。

一応来年は、過去のような新型コロナウィルスの感染拡大やロシアのウクライナ侵攻など、大きな政治・地政学リスクが発生しない前提でお話させて頂きます。

マトリック・チャートも参考に、2024年のトルコリラ円の想定レンジを4.50から7.50とします。最大でも4.00から8.00と見ておきたいと思います。

次に戦略の前提としては

- まず、恐らくこのレベルから売りを考えることは厳しく、トレードするなら買いから入る形ですが、特にテクニカル的に不透明で、流動性も低く、はっきりと下値つきを確認するまでは、手をださない方が無難でしょう。

- もし、それでもベンチャー的に買いをトライして見たいと考えるなら、恐らくゼロになることはないでしょうから、レバレッジを極力落として、十分買い下がれる余裕を持って、加えて、年単位ぐらいの長期戦略で検討するのが良いでしょう。

- また、金利差だけに着目してトレードすることは止めておきましょう。ただ、可能性としては、逆説的に前述したように、トルコ中銀が利下げに政策を転換するような状況を確認してから、買い戦略を検討するのも一考かもしれません。

- 注意点としては、何かリスクオフの動きが広がった場合、一時的に大きな下ヒゲを出すことも多く、過去年初の薄商いの時に、急落という事例もありますので、そういった点も考慮しておきましょう。

トルコリラ円の中長期のスウィング・トレードの戦略ですが、流石にこの歴史的な安値圏で、売ることは得策とは見ていません。あくまで押し目があれば買い場を探しますが、4円ミドル方向への調整から、4円、3円と買い下がる形です。ただ、上値を大きく回復できるかは不透明です。反発があれば8.39-8.93を前に、上げ渋りでは利食いを優先。あくまで超えて11.20-12.202ゾーンが視野となるでしょうが、こういった位置もしっかりと利食う形です。それ以上は現状なんとも言えませんが、もし、更に長期の保有を考えるなら、一時的でもこういった反発が見えた場合、下値付きの可能性が出てくることで、買いコストやそれまでの安値にストップを置いて、年単位で保有するということも一考と思います。

※文章中に使用されている、高値・安値等の価格につきましては、筆者が作成に利用したデータ元の価格であり、インヴァスト証券がトライオートFXにて提示した過去の価格とは異なります。