トライオートETFのサービスを開始してから約1ヶ月。 いろいろなお問合せをいただきます。

当社ではFX利用者の方が多いこともあって、率先して値動きが大きい銘柄を取引いただくような方もいらっしゃいますが、投資初心者の方も少なくありません。

「リスクの低い銘柄はどれですか?」「ポートフォリオをどうやって組めば良いですか?」といったご質問をいただくこともあります。

■ポートフォリオの作成 「卵は1つのカゴに盛るな」といった格言もありますので、リスクを管理するためには自分の資産を複数の金融商品に分散させて投資する必要があります。

金融商品を分散させて組合わせることをポートフォリオと呼びます。おそらく多くの方は預貯金等をはじめ、いくつかの金融資産をお持ちかと思いますので、必ずしもトライオートETFの口座だけで完璧なポートフォリオを組む必要はありません。

が、トライオートETF取扱銘柄でも、対象とする原資産が株価指数、コモディティ(金、原油など)、債券と様々ですので、ポートフォリオを組む際にはその値動きの特性を意識すると良いかもしれません。

■債券は比較的ローリスク。大きな利幅を狙うなら株式やコモディティで。

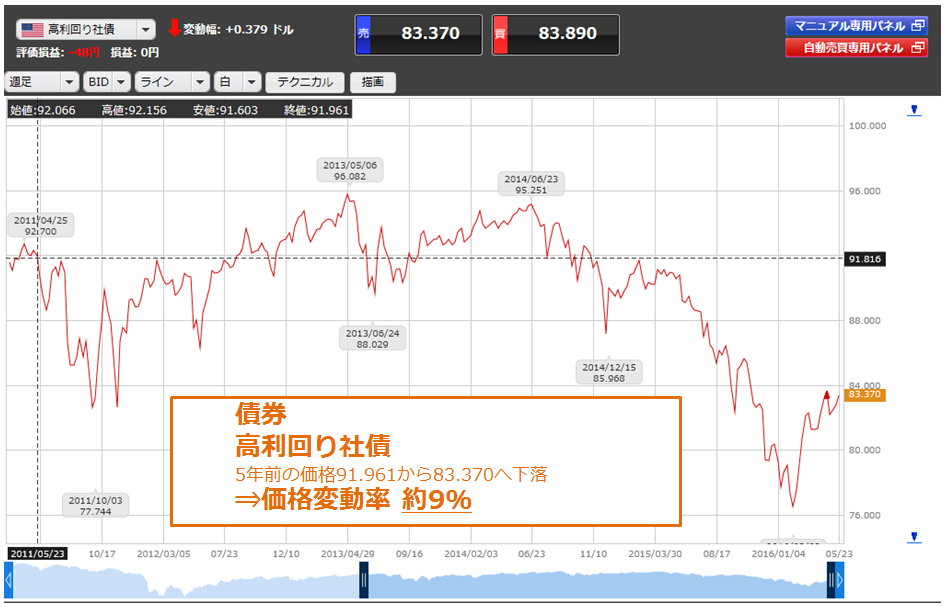

下記は株価指数【S&P500ETF(SPY)】、コモディティ【原油ETF(USO)】、債券【高利回り社債(HYG)】の過去5年の値動きの変化を確認したものになります。

株価指数 S&P500ETF

コモディティ 原油ETF

債券 高利回り社債

ラインチャートだけを見るとどの銘柄も変動があるように見受けられますが、実際に確認して見ると、5年間の価格変動には大きな違いがあります。

5年間の価格変動率

【S&P500ETF(SPY)】 約50%

【原油ETF(USO)】 約70%

【高利回り社債(HYG)】 約9%

S&P500の上昇や、原油の下落に見られるように、株式や商品の値動きは債券と比べて大きなトレンドを生むことがあります。 そういった意味で値幅を狙う取引には株式やコモディティが有効と思われます。

一方で、債券の場合はまた違った取り組みが可能です。

そもそも債券の特徴は、「満期になれば額面金額が戻ってくる」「満期を迎えるまでの間、定期的に利息が支払われる」といったものなので、価格の変動を狙うという意味では株式やコモディティに劣ります。 そこで、価格の変動が小さいということを活かして、レンジを意識した仕掛けを設定しつつ、毎月の分配金を狙うといった運用も可能です。

その時々の相場状況に応じて変化していくものではありますが、ポートフォリオ自体はそれぞれの特徴を意識して組み合わせていきたいですね。