インヴァスト証券の山口です。 「どの銘柄をいつ買ったらいいの?」

これから運用を始めようとする時に一番の悩みどころですよね。

そんな疑問にお応えするために、トライオートETF全銘柄の相場のトレンドを毎週1回判定し、トレンドが上昇に転換した銘柄を本ブログでご案内いたします。

以下で詳しくお伝えしますが、この情報は「自動売買セレクト」のロジック稼動はもちろん個別ETFの買いタイミングをサポートするツールになると考えていますので、ぜひご購読ください。

ETF自動売買は上昇を基本とした運用

インヴァスト証券が提供するトライオートETF「自動売買セレクト」の「ロジック」は、その銘柄がレンジ相場時には細かく利益確定、更に上昇相場時には価格帯を切り上げながら利益確定をおこなう、長期運用向けの自動売買ロジックになります。

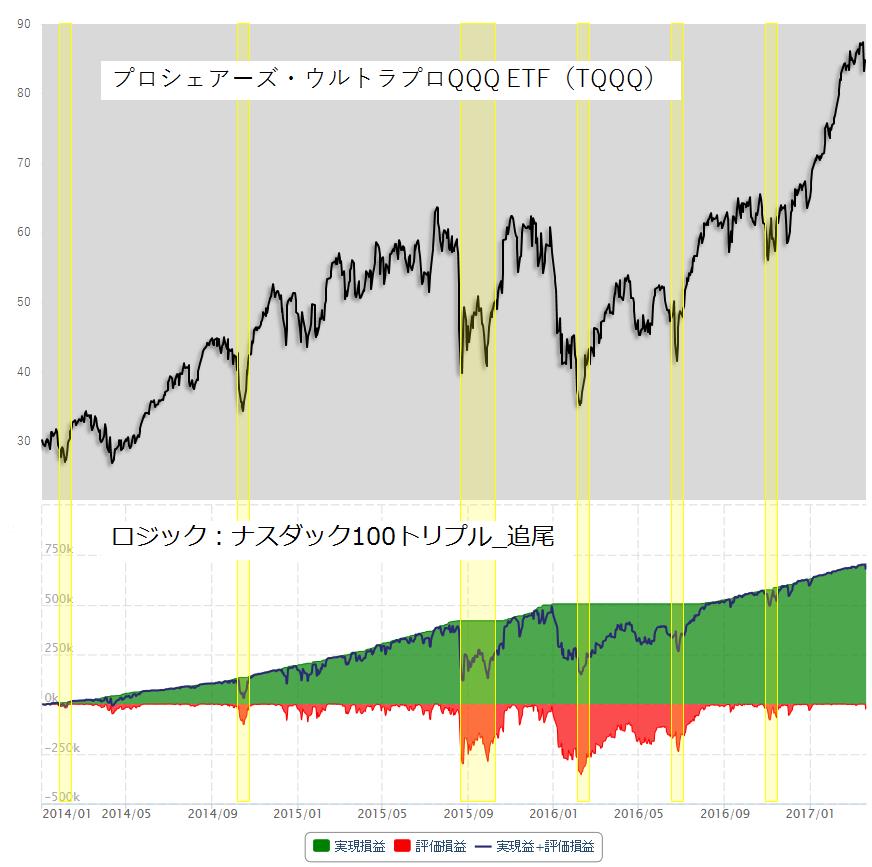

【ナスダック100トリプル (TQQQ)のチャートと「ロジック:ナスダック100トリプル_追尾」の収益曲線】

上段が「ナスダック100トリプル (TQQQ)」のチャート、下段が「ロジック:ナスダック100トリプル_追尾」の収益曲線チャート(緑色が実現損益、赤色が評価損益、青色の折れ線が実現損益+評価損益)になります。

上段の相場の推移と下段の累積収益を見比べていただくと、黄色い網掛けで示した相場下落時にロジックの評価損益が拡大していることがわかります。

当たり前といえば当たり前ですが、相場の下落後、これから上昇し始めるといったタイミングでロジックを利用開始できればベストだということになります。

上昇転換タイミングをテクニカルでロジカルに判定

そこで毎週1回、トライオートETFの銘柄が上昇トレンドに変化したかどうかをテクニカル分析で判定、上昇転換している銘柄がある際に本ブログで情報をお届けします。

テクニカル分析とは株式や為替などを主にチャートの推移から予想・分析しようとする相場の分析手法になります

ETFを含め株式相場や債券、また、原油や金などのコモディティ相場など、それらの相場が今後上昇しそうなのか、下落しそうなのかを分析する手法は、「ファンダメンタル分析」と「テクニカル分析」の2つに大別されます。

ファンダメンタル分析は景気や企業業績、需給動向などから相場を分析する手法ですが、それぞれの銘柄における多岐にわたる要因を1つ1つ調べる必要があり、しかもその調査内容は既に過去のものになっていることが多いというデメリットがあります。

これに対しテクニカル分析は主にチャートの形状から相場のトレンドやトレンドの変化を読み取るので、日本株や米国株、外国債券など違う国の異なる金融商品でも、同じ手法で比較的時間をかけずに分析することができるのです。

今回のチャート分析における上昇転換タイミングに基づく「ロジック」稼動や、買いポジションの保有で、必ず利益があがるのかといえば決してそうとはいえません。

しかし上のグラフでもわかるとおり、いつ始めてもいいというものでもありません。

判定タイミングの具体例

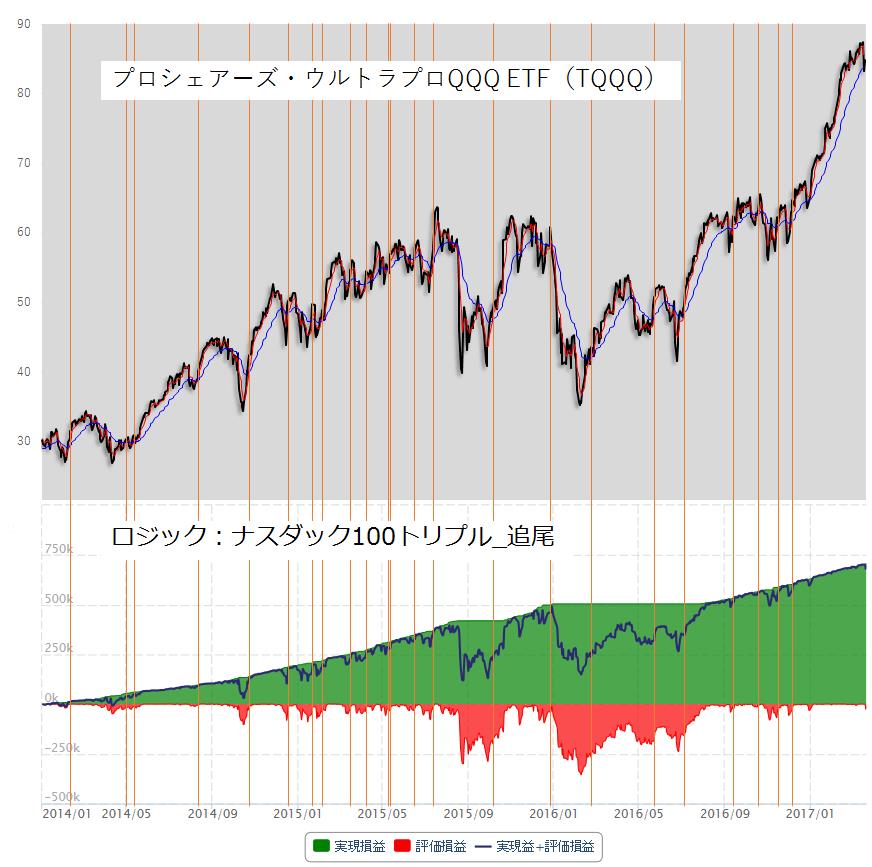

下のチャートは「ナスダック100トリプル (TQQQ)」のチャートと「ロジック:ナスダック100トリプル_追尾」の収益曲線上に、今回ご案内のテクニカル分析でロジカルに判定された買いサインをオレンジ色の縦線で表示したものになります。

【ナスダック100トリプル (TQQQ)のチャートと「ロジック:ナスダック100トリプル_追尾」の収益曲線】

※過去3年間

※オレンジ色の縦線はチャート分析を使ってロジカルに判定した相場の上昇転換ポイント

テクニカル分析のロジカルな判定 中身はシンプル

ちなみに今回のテクニカル分析の判定にはゴールデンクロスやデットクロスと呼ばれる大変シンプルで一般的なものを利用しており、お客様自身でも毎日チャートを確認すれば判断できるものです。

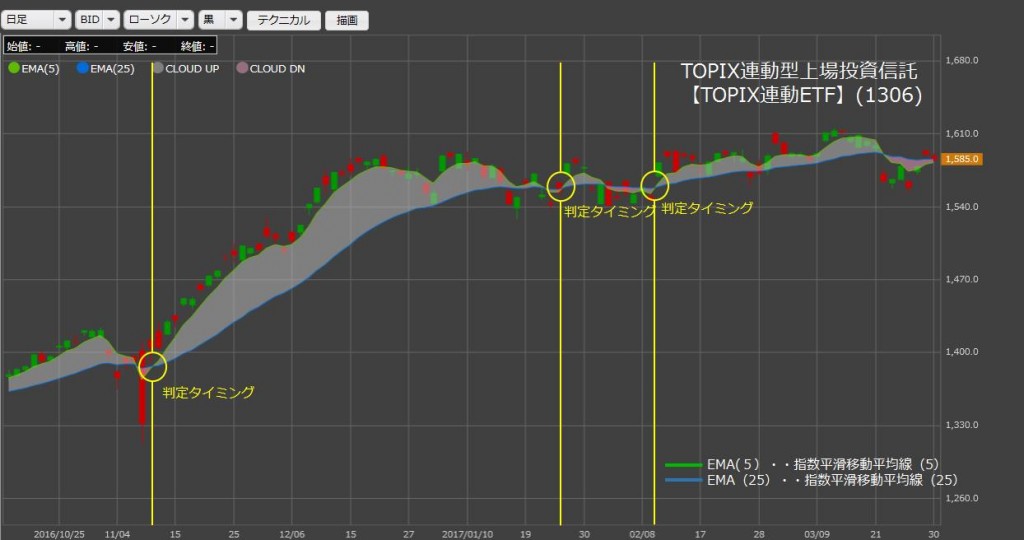

具体的には日足チャートに2つの期間の異なる移動平均線を表示させ、その2つの移動平均線が交差するタイミングを見るというものです。

ロジカルな判定の中身を公開

既にお伝えのとおり稼動開始の判断は、「値ごろ感」やファンダメンタルを元にした恣意的な相場観等は一切無く、あらかじめ決められたチャート分析の判定のみでロジカルにおこないます。 判定の中身は以下のとおりです。

判定(モニタリング)の頻度

週に1回 木曜日( or 金曜日)

利用するチャート

日足チャート

利用するテクニカル指標1

EMA(5)・・指数平滑移動平均線(5)

利用するテクニカル指標2

EMA(25)・・指数平滑移動平均線(25)

判断基準

EMA(5)がEMA(25)を上回る

※いわゆるゴールデンクロス

【TOPIX連動ETF(1306)と判定タイミング】

※実際の判定は現物ETFの終値を元に算出します

※インヴァスト証券トライオートETFのトレードツールを利用した場合

※上記チャートはTOPIX連動ETFのBIDチャートになり実際の判定と若干異なる場合があります

判定頻度は1.5ヶ月に1回程度

なお、毎週判定をおこないますが、相場の上昇転換を案内できるかどうかは、チャートの状況によって変わります。

ただし、過去3年間のデータからは、1銘柄につき1ヶ月から2ヶ月に1回程度は、判定案内ができると考えられます。

以下は3月17日を基準に過去3年間でみた、主要銘柄の上昇転換判定の頻度です。

日経平均株価指数

23回/36ヶ月(1.57ヶ月に1回程度)

S&P500

26回/36ヶ月(1.38ヶ月に1回程度)

TOPIX連動型上場投資信託

27回/36ヶ月(1.33ヶ月に1回程度)

日経平均レバレッジ上場投信

25回/36ヶ月(1.44ヶ月に1回程度)

※参考日経 ダブルインバース上場投信

20回/36ヶ月(1.8ヶ月に1回程度)

Direxion デイリー米国金融株ブル3倍 ETF

24回/36ヶ月(1.50ヶ月に1回程度)

プロシェアーズ ウルトラプロQQQ

23回/36ヶ月(1.57ヶ月に1回程度)

今後の本ブログに注目!

ここまでお伝えしたように過去のデータからは1~2ヶ月に1回程度、上昇転換の判定が期待できます。 しかしながらこの判定頻度のものを毎日欠かさずチャートでチェックするのも、やはりわずらわしいものと思います。

「分析記事」をあわせてお読みいただき、お客様のお取引や「自動売買セレクト」のロジック利用にご活用ください。