<2019年11月30日(土)にて、新規の自動売買セレクトから非表示にいたしました。設定済みの方のみ、ご利用いただけます。>

インヴァスト証券が自信を持ってお届けする待望の新ロジック、「ライジング」が、ついにリリースされました!このライジング、一体どのようなロジックなのでしょうか?これまでのロジック、「追尾」「スリーカード」との違いや使い分けの方法もあわせてご紹介します。

1.新ロジックの特徴

今回追加された新ロジック・ライジングは上昇局面特化型の積極的に利益を狙いに行くロジックです。バックテストの結果に基づき、より効率よく利益を積み上げられるよう試行錯誤を重ねた結果誕生いたしました。早速中身をご紹介します。

1-1.ライジングは2種類のロジックを組み合わせてがっちり

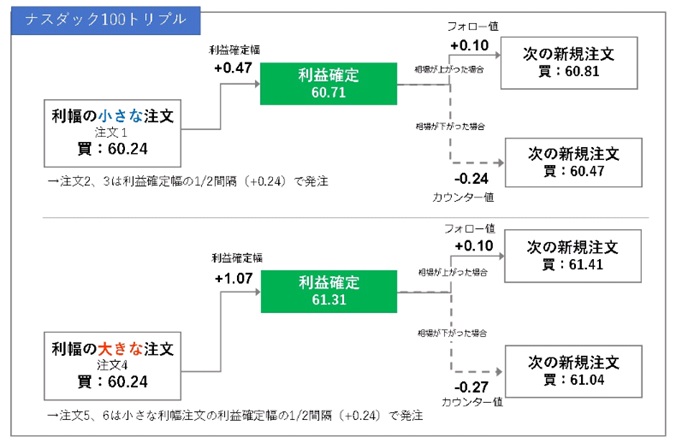

ライジングは、

・利幅の大きな注文(取引回数は少ないが大きく利幅を稼ぐ)

・利幅の小さな注文(小刻みに発注と決済をすることで利益を積み上げる)

2種類の異なる動きをする自動売買を組み合わせることで上昇局面をがっちり掴みに行きます。

取引イメージはこんな感じ。

これまでになかった大きく利益を取りにいく戦略は取引スプレッドの影響を受けにくいという利点もあります。

1-2.それぞれの注文の動き方

先ほどのイメージ図の中身の注文はこのようになっています。

※上記はライジング取引のイメージです。スプレッド等は考慮されておりません。

この2種類が3セット、計6本の自動売買が稼動するのが「ライジング」の全貌です。

1-3. 上級者向け、パラメーター詳細

もっと詳しく知りたい方向けにパラメーターの設定方法をご紹介します。ご存知の通り自動ロジックの設定値は、各注文の(1)利益確定幅と(2)フォロー値(価格上昇時の次の買い注文)、(3)カウンター値(価格下落時の次の買い注文)で設計されています。ライジングのパラメーターは下記の通り。

|

(1)利益確定値 |

1.小さい利幅の注文は、1日間の平均価格変動幅 2.大きい利幅の注文は、上記以上の価格の平均価格変動幅を元に算出 |

|

(2) フォロー値 |

0.1を下限とした3パターン(0.1、0.2、0.3)をフォロー値として各銘柄、注文ごとにシミュレーションした結果から最適な値を選定 |

|

(3)カウンター値 |

(1)の利益確定幅を基準した3パターン(利益確定値の25%、50%、75%)をカウンター値として各銘柄、注文ごとにシミュレーションした結果から最適な値を選定 |

発注間隔は、各注文がコンスタントに取引を行うよう、1日間の変動価格(=利幅の小さい注文の 利益確定幅)の1/2の 間隔で発注価格を設定しております。

※2014年1月以降の対象銘柄の価格を元にシミュレーション

2.全銘柄対象じゃないの?対象銘柄とその理由

実はこのロジック、全ての銘柄に対応しているわけではありません。バックテストの結果、一定の条件を満たす銘柄にしかこの効力を発揮しないことが分かったためです。その条件とは、

・値動きに一定以上の山と谷がある

・上下の値動きを繰り返しながら長期的に上昇する

それ以外の銘柄ではむしろ利益率を悪化させることから、これら条件を満たした以下の10銘柄のみに対応することと致しました。

|

MSCIワールド |

金融株トリプル |

中国代表株50 |

|

EU大型株ヘッジ |

投資適格社債 |

S&P500ダブル |

|

ナスダック100トリプル |

バンガード新興国株 |

エネルギー株 |

|

資本財株 |

|

|

※米国ETFを代表的する銘柄であるナスダック100やS&P500については、価格は上昇しているものの値動きがなだらかで山と谷が浅いため対象外としています。

3.ライジング、上昇局面でのパフォーマンスはスリーカードの2倍!?

積極的に利益を、って一体どれくらい?他のロジックとそんなに違うの?という疑問にお答えするために、実際に上昇相場運用した場合を見ていきましょう。

2017年は年明けから力強い値動きを見せる上昇相場でした。

ナスダック100トリプル2017年上半期チャート

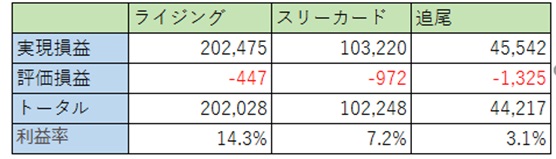

この相場で3ヶ月、ETFセレクト一番人気銘柄のナスダック100トリプルを運用するとどうなるでしょう。3つのロジックの結果がこちら!

※2017/1/1~2017/3/1の期間ナスダック100トリプルを推奨証拠金約140万で運用した場合

ご覧の通り、たった3ヶ月の運用でライジングの実現利益は20万超え、パフォーマンスはスリーカードの約2倍、追尾と比べると4倍以上になります。

4.ロジックの使い分け

大前提としてトライオートETFで提供しているロジックは長期的に上昇するシナリオに基づいて作成されています。理由は米国市場が長期的に見ると過去最高値を更新し続けている成長市場だから。その中でもそれぞれ得意不得意が異なるので、ここでは使い分けについてご紹介します。

上昇相場ともみ合い相場に対応・・・追尾

上昇相場ともみ合い相場では追尾が有効です。追尾は1種類の動きが一定のレンジ内で等間隔で動くというロジックのため上昇相場ではライジングやスリーカードほど利益は見込めませんが、もみ合ったときにも注文を出し続けることができます。また、初回注文が全てスタートプライスより下に仕掛けられており、下落相場やもみ合い相場から始まった場合でもポジションが立つという特性があります。

上昇も下落も捉えたい・・・スリーカード

3つのロジックの中で唯一下落局面にも対応するよう設計されているのがスリーカードです。3種類の動きの異なる自動売買を組み合わせており、カウンターの幅を広く取ることで唯一下落する相場にも対応できるオールマイティーなロジックです。とはいえ、空売りのロジックが入っているわけではないので限界はありますが方向感が分からない相場の中では一番効率が良いといえるでしょう。

上昇局面でよりアグレッシブに利益を狙う・・・ライジング

このように一本調子で力強く上昇する相場の場合、ライジングが強さを発揮します。他のロジックを寄せ付けない利益率を実現することが可能。上昇にフォーカスした設計のため、下落局面では他のロジックに比べ評価損が膨らむことがあるのでご注意ください。

5.まとめ

いかがでしたか?今回、上昇相場でがっちり!パフォーマンスを発揮する新ロジック・ライジングが仲間入りしたことで、より相場観を活かしたお取引が可能になったのではないかと思います。今後も、新規銘柄や新ロジックを含めお客様にとってより良いサービスとなるよう頑張ります。