【山中康司監修_コアレンジャー_米ドル円】レポート

お客様に大変ご好評いただいております「有名ストラテジスト監修コアレンジャー」ですが、今回2023年3月までの相場を想定したロジックとして2022年7月30日にバージョンアップ!

ストラテジストによる解説動画

こちらのレポートでは有限会社アセンダント取締役、山中康司氏の予想する米ドル円相場の予想レンジをもとに組成した自動売買プログラム「山中康司監修コアレンジャー米ドル円」と、相場の先行きについて解説致します。

1.概論

1- 1. 設定値

通貨ペア:USD/JPY

想定期間:2022年7月~2023年3月末

自動売買プログラム設定値

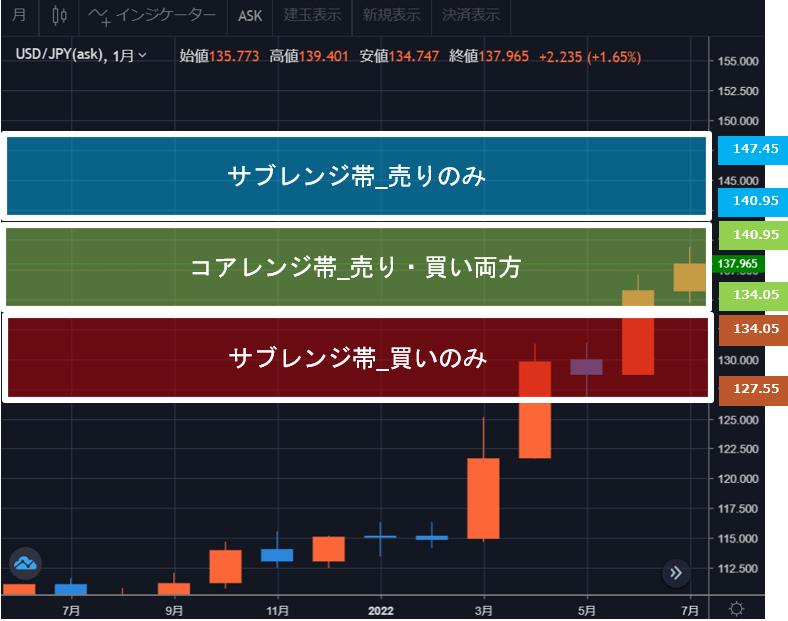

| USD/JPY | ストラテジスト想定値 | 想定レンジ | 利確幅 |

| サブレンジ(売り) | 148.00~141.00 | 147.45~140.95 | 65pips |

| コアレンジ(売り買い) | 141.00~134.00 | 140.95~134.05 | 30pips |

| サブレンジ(買い) | 134.00~127.00 | 134.05~127.55 | 65pips |

1-2.有名ストラテジスト監修コアレンジャーの選び方

有名ストラテジスト監修コアレンジャーは、他のコアレンジャーとは異なり、「ストラテジストによる将来の相場予測に基づくレンジ設定」というアプローチで作成されております。

そのことから、過去の相場におけるシミュレーション結果である、自動売買セレクトの期間収益率やリスクリターン評価の値はあまり参考になりません。

自動売買プログラムを選択する上では、ストラテジストの解説レポートを確認し、

①将来の相場予測に基づいたレンジ設定であるという認識をもってください。

②運用通貨ペアがレンジ相場を形成するかどうかについて。

③ストラテジストの相場予測が腑に落ちるかどうかについて。

という点から自動売買プログラムを選出して頂けますと幸いです。

1-3.注意点

ストラテジストによる相場想定は、2022年7月時点のものです。

今後の相場状況等の変化により、想定が変更される可能性がございます。

相場の状況と、解説レポートの内容、及び自動売買ロジックの注文設定をご確認いただき、お客様のご判断のもとで運用をご検討ください。

2.想定レンジ根拠

2-1.米ドル円の推移

今回のトライオート戦略では、FXからUSDJPYとCADJPYの2つをピックアップし、2022年7月下旬から2023年3月頃の運用を想定しています。ここではUSDJPYから見て行きましょう。

2022年前半は主要中銀の中で唯一大規模緩和を継続している日銀の金融政策の影響が大きく円独歩安の状況が続きました。主要国に比べてインフレ進行が緩やかであることから黒田日銀総裁の任期中(2023年4月8日まで)は日銀の緩和政策に変化は無いと見られますが、為替の変動要因は金融政策ばかりではありません。

2-2.米ドル円のテクニカル分析

そこで今回の戦略でもチャートにおけるテクニカルな判断をベースに、スタート地点の価格と方向性を決定し、テクニカル分析を見てここからの上下のターゲットを考えます。またテクニカル分析で値幅を考えにくい場合には、半年間の値幅がどのような数値となっているのかを統計的に調べた上で、現状で妥当と思われる値幅を想定することとします。

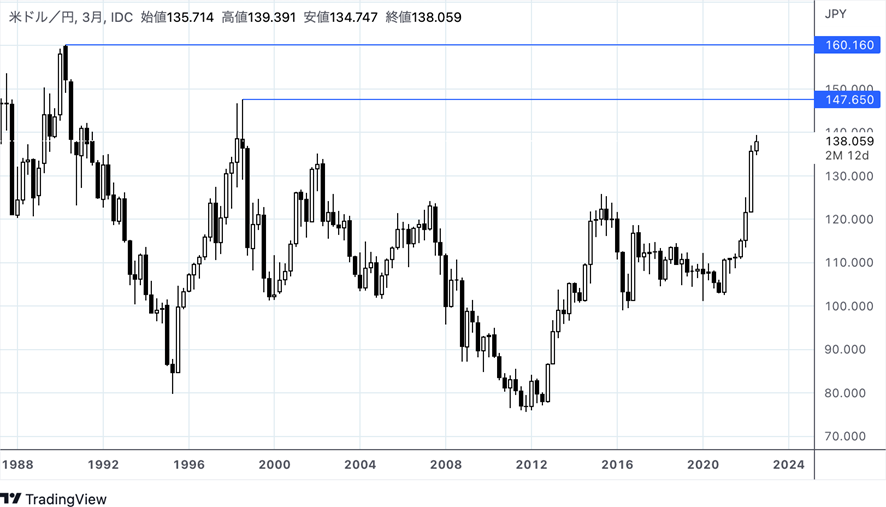

それでは方針を決めるために、まずは超長期のチャートをご覧ください。トライオートでは2002年までしか遡れませんので取引ツール内チャートと同じTradingViewを使ってインターバンクのコンポジットレートによる四半期足チャートを見てみます。

急速に円安が進み2002年の米ドル高値も上抜けたことから、ここよりも上(円安)の水準では1998年米ドル高値の147.65と1990年米ドル高値の160.16の2つがターゲットとなり得る水準です。米ドル円の場合、昨年のトライオートの戦略を考える際に使った統計を再掲すると、過去10年間の月間値動きの中心値(平均値ではなく中心値)は約4円で、変動幅自体は1円強から13円強とかなり幅があります。

また今回の運用期間は半年をやや超えますが、6カ月の移動レンジを見ると中心値(同)は9円20銭で、変動幅は3円強から23円弱と同様に幅があります。実際に2022年の1月から6月の変動幅は113.47レベルから137.00レベルと23円53銭、過去10年の半年の変動幅の最大値を超えてはいるもののほぼ最大幅と一致していることがわかります。

7月は終わっていないものの2月から7月で考えると25円強と更に変動幅は大きくなりますが、現行水準が140円に近づいていること、また今後半年も現在までのような大きな変動が続くとは考えにくいことから20円程度の変動幅を考えることが現実的ではないかと考えます。

次にこの20円幅の上限と下限を考えることとなりますが、先ほどの過去の米ドル高値から手前の147円台をトライする動きを想定するものの、既に方向転換した2021年1月安値102.59レベルを基準に考えると45円以上調整らいしい調整が無く円安が進行したことになります。そのまま150円、160円と円安が進むよりも調整も挟みながら来年3月までは大きく高値を更新するとは考えにくいところです。米ドル安・円高の要因としては米国の急速な利上げが景気後退を現実のものとし、米国株安が日本株安にも波及、リスクオフの動きから円高に動く可能性も十分にありそうです。

コアレンジャーのコアレンジと上下のサブレンジですが、想定レンジは3分割しやすい21円として、上限を1998年高値に近い148円、下限をそこから21円引いた127円とします。127円は今年5月に押しが入った際の安値126.36レベルとも近く、テクニカルにも整合が取れていると言えます。

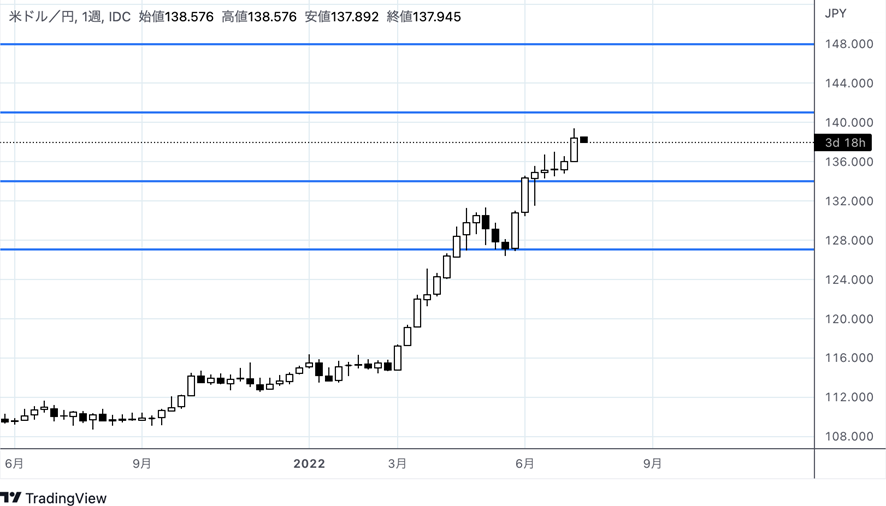

現在の週足チャートに上記の水準を示してみましょう。

サブレンジ(売り) 148.00~141.00

コアレンジ 141.00~134.00

サブレンジ(買い) 134.00~127.00

そして今回のように想定変動幅が大きい場合には、売買の値幅設定もある程度大きく考える必要がありますのでコアレンジについては50銭、サブレンジについては1円の値幅設定で対応することも視野に入れるべきだと言えます。

※実際の自動売買プログラムの設定値はコアレンジを30銭、サブレンジを65銭で値幅設定しています。