認定ビルダー「為替研究所_米国R2000レンジトレード戦略」

こんにちは。為替研究所のYukiと申します。今回は認定ビルダー戦略に追加頂いた、米国R2000の戦略について解説したいと思います。

この戦略は、トライオートCFD実装に伴い、インヴァスト証券より依頼を受けて認定ビルダー戦略を考えてみたところ、米国R2000がかなりレンジになっていることに気づき、これに自動売買を組み合わせることで、S&P500の積立戦略よりもバックテスト利益率が良い戦略ができたというものです。

この戦略は、自動売買ならではの「利確があることでキャッシュフローが得られる」「レンジで上下している相場で小刻みに稼げる」というメリットもあり、インデックス積立の「味変」としてはなかなか面白い戦略だと思うので、今回紹介させていただきます。

米国R2000の特徴

米国R2000はラッセル2000という株価指数に連動した銘柄で、これはNY証券取引市場の時価総額上位1001位~3000位までの合計2000銘柄で構成された株価指数であり、「米国の小型株」の代表と言える指標です。

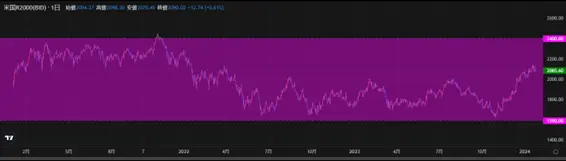

小型株中心のインデックスのため、景気に敏感に反応し、「炭鉱のカナリア」とも呼ばれる銘柄ですが、この指数を長期で見ると、以下のように、長期では上昇基調ながら、ここ数年はレンジ相場が続いているという状態になっています。

【ラッセル2000長期チャート】

【ラッセル2000 直近3年チャート】

リピート系自動売買では、「長期で方向性が分かりやすい」「今はレンジ」という銘柄が一番やりやすいので、この米国R2000を使えば面白い戦略ができるのではないか、と考えて、色々と検証してみました。

米国R2000レンジトレード戦略の設定とその根拠

私の設定は、以下のようにしております。

・レンジ:1,600~2,400(直近3年レンジ)

・本数:81(10pips刻み)

・利幅:50pips

・ロット:0.1

・想定資金:57.6万円

まずレンジについては、上でも見た直近3年のレンジを設定しました。

こんな感じに綺麗に直近3年をカバーし、今は大体真ん中くらいの位置にあります。

本数については、10pips刻みにしており、これで直近3年バックテスト結果で推奨証拠金が57.6万円と出たので、大体こんなものかなということで、この値にしています。

利幅については、この条件で1年・3年でバックテストを行い、最適利幅を検証した結果、50pipsを超えると、大体同じくらいの利益率となる感じでした。

【利幅検証1年】

| 利幅 | 損益 | 損益率 |

| 10 | 40,493 | 12% |

| 20 | 54,459 | 16% |

| 30 | 62,336 | 19% |

| 40 | 68,076 | 20% |

| 50 | 70,413 | 21% |

| 60 | 70,472 | 21% |

| 70 | 70,572 | 21% |

| 80 | 69,274 | 20% |

| 90 | 71,436 | 21% |

| 100 | 74,970 | 22% |

【利幅検証3年】

| 利幅 | 損益 | 損益率 |

| 10 | 37,660 | 7% |

| 20 | 102,625 | 18% |

| 30 | 137,639 | 25% |

| 40 | 161,412 | 29% |

| 50 | 173,974 | 31% |

| 60 | 177,583 | 32% |

| 70 | 181,047 | 32% |

| 80 | 181,377 | 32% |

| 90 | 182,784 | 32% |

| 100 | 181,466 | 32% |

自動売買の利幅は、色々な銘柄でバックテスト検証をしたことがあるのですが、 「狭すぎると明らかに成績が悪くなる」「ある程度広げると、そこから先は大体同じくらいになる」という特徴があり、米国R2000についても同様の結果でした。

「本当に一番高い90や100にしないの?」と思われるかもしれませんが、私も過去に「最適利幅」で自動売買をやっていた時期もあるのですが、これでやると利幅が広すぎて約定がない時が本当に退屈だったので、「自動売買らしく、ある程度回転した方が良い」と思うようになり、ただ狭くしすぎて利益率が悪化しても元も子もないので、そのバランスを取って50pipsとしました。

この設定でバックテストを行ったところ、以下のような成績が出ました。

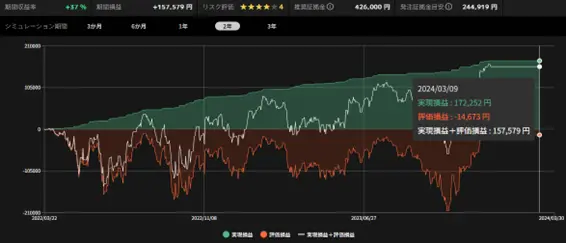

【直近1年バックテスト】

※2023年12月31日までのバックテストのため、2024年1月1日以降の表示は横線の表示となります。

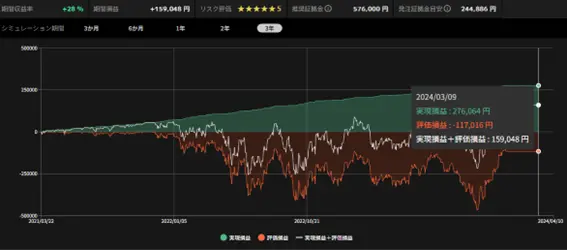

【直近2年バックテスト】

※2023年12月31日までのバックテストのため、2024年1月1日以降の表示は横線の表示となります。

【直近3年バックテスト】

※2023年12月31日までのバックテストのため、2024年1月1日以降の表示は横線の表示となります。

直近2年の37%より直近3年の28%と下がる理由は、2021年後半に2,400ドルの上限まで行き、その上の方で持った含み損がマイナスとなるのに対し、2022年以降は完全なレンジ相場であり、その中では相対的にバックテスト時のレートは高めなため含み損が少ない影響によるもので、確定損益ベースで見ると、

1年:6.6万円

2年:17.2万円

3年:27.6万円

という感じで、それなりに安定して確定利益が積み重なっているのが分かります。

また2021年に2,400の高値→1,600台への下落という大きなドローダウンも経験した結果、必要資金が42.6万円→57.6万円と増えたことも利益率の低下の要因であります。これについては、レンジをフルカバーすることを考えると、 直近3年の推奨証拠金57.6万円で運用するのが良いかと個人的には思います。

上でも見たように、ラッセル2000は長期で見ると右肩上がりの銘柄なので、含み損については強制ロスカットにならない限りはあまり気にしなくていいかなと個人的には考えております。

米国R2000レンジトレード戦略のS&P500積立と比べてのメリット・デメリット

この戦略は株価指数への投資なので、指数投資で一番人気のS&P500積立戦略と比較したメリット・デメリットとしては、

【メリット】

・過去3年のバックテスト結果では、積立戦略よりリターンが良い(含み損込の利益率)

・自動売買で適宜利確するため、レンジの中で上下した場合に積立より有利になる

・積立戦略の場合「利確」がないためキャッシュフローを生めないが、自動売買ではキャッシュフローがある

【デメリット】

・積立投資には新NISA等の非課税のものもあるのに対し、自動売買は分離課税の20.315%で課税される(新NISA以外であれば税率が同じ)

・レバレッジをかける戦略であるため、ロスカットリスクがある(直近3年の値動きであれば推奨証拠金57.6万円だが、1,600を割って下落した場合、それでもロスカットされるリスクはある)

・レバレッジをかける戦略であるため、保有コストがあり、長期で低迷した場合にはジワジワと保有コストで削られるリスクがある

という点であり、つまりは S&P500積立戦略よりハイリスク・ハイリターンな「味変」戦略という位置づけになるかなと思います。

まず最初の利益率については、investing.comより2021年1月1日から2024年3月1日までの月次でのS&P500価格を入手し、始値で1単位購入した場合の現時点での累計購入額と含み益を計算し、それと上記バックテスト結果を比較すると、以下のようになりました。

【S&P500の投資】

| 累計購入額 | 含み益 | 利益率 | |

| 2021年1月から | 166,119 | 32,671 | 20% |

| 2022年1月から | 115,564 | 22,060 | 19% |

| 2023年1月から | 65,629 | 10,829 | 17% |

【米国R2000戦略との利益率比較】

| S&P500積立 | 米国R2000自動売買 | 差異 | |

| 直近3年 | 20% | 28% | 8% |

| 直近2年 | 19% | 37% | 18% |

| 直近1年 | 17% | 19% | 2% |

最高値更新を続けているS&P500と比べて、今レンジの真ん中くらいの位置にある米国R2000の自動売買の方が、含み損益を含めてもなお利益率が高いというのは、割と驚きですが、これもやはり自動売買ならではの「レンジの中で上下すると強い」という強みが生きたのかなと思います。

また、積立投資の場合、「じゃあ結局いつ利確するの?」という問題がありますが、自動売買の場合は自動で利確まで行ってくれて、そのためレンジ内での上下に強いことに加えて、ある程度安定して確定利益を積み重ねてくれて、キャッシュフローを生んでくれるというのもメリットとなります。

その一方でデメリットとしては、まず新NISAと比べると、どうしても「課税と非課税の差」というのが出てきます。上の自動売買の利益率に0.8掛けして差異を見たところ、以下のように直近1年以外は自動売買の方が上回る結果になっているので、「税金の影響で逆転する」とまでは言えないものの、その点は不利であることは否めません。

【参考:自動売買にだけ0.8掛けした比較表】

| S&P500 積立 | 米国2000 自動売買 | 差異 | |

| 直近3年 | 19.7% | 22.4% | 2.7% |

| 直近2年 | 19.1% | 29.6% | 10.5% |

| 直近1年 | 16.5% | 15.2% | -1.3% |

ちなみに、新NISA以外であれば、どちらも分離課税の税率20.315%なので、その点では差はありません。

次に自動売買戦略はレバレッジをかける戦略であるため、ロスカットリスクや保有コストがあるという点もデメリットであり、これについては、特にレンジの下限を割ったり、下限近辺でウロウロされた時にリスクとなります。

こうした点から、この自動売買戦略については、よりリスクを取りつつリターンを求めたり、利確が重なることによる「キャッシュフローや楽しさ」を重視したい場合の戦略と言う感じで、株価指数投資の「味変」としてはかなり面白い戦略じゃないかと思います。