知っておきたい税金のこと

1.確定申告が必要か確認しましょう

1-1.確定申告とは

確定申告とは、1年間のすべての所得と納税額を税務署へ申告し、払い過ぎた税金や払い不足の税金などを過不足なく清算する作業をいいます。大まかなポイントは以下のとおりです。

- 1年間のすべての所得を申告する

- 申告期間は、通常、2月16日から3月15日(3月15日が土日、祝日の場合は翌平日)までにする

- 現住所の区市町村を管轄する税務署へ届け出る

- 申告最終日までに納付する

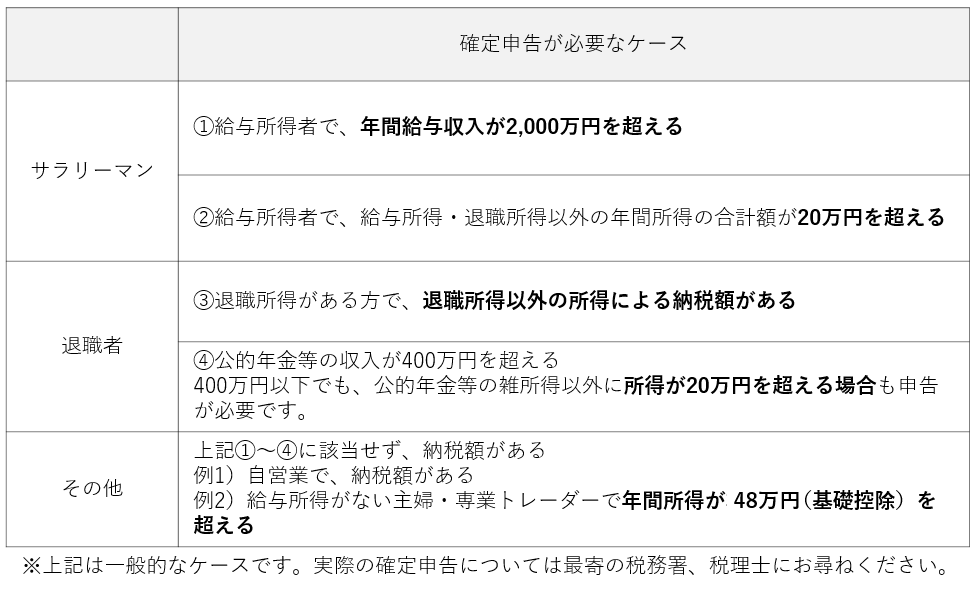

1-2.確定申告が必要な人は?

利益が出れば、原則として確定申告が必要です。当社が取り扱っている全サービスで発生した利益は申告の対象です。

ただし、利益が出ていても確定申告が免除されたり、利益が無くても確定申告が必要なケースがあります。

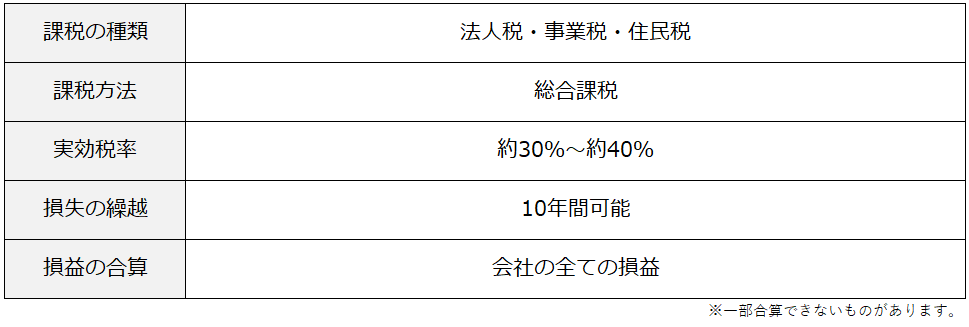

1-3.法人税について

法人口座では、当社サービスで発生した利益は益金として法人税の対象となります。

※2022年9月1日時点法令より

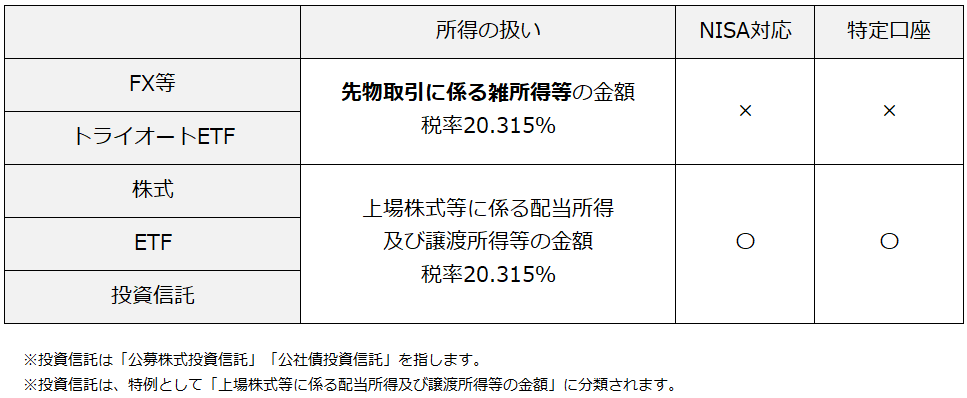

1-4.株式・投資信託とFX・トライオートETFの違い

これまでに既に株や投資信託、現物ETFの取引を行ったことがある方の中にはNISA口座や特定口座の利用をされている方も多いかと思いますが、当社ではどちらもご利用いただくことができません。

トライオートETFは、ETFへの投資であるものの、CFD(差金決済取引)の形態をとるため、税法上は一般的な投資信託・ETF・株式と一線を画した取引となります。

当社全サービスで生じる損益は申告分離課税が適用され、「先物取引に係る雑所得等の金額」に分類されます。一般的な株式、現物ETF、投資信託とは税制の取り扱いが異なります。

また、当社全サービスはNISA口座および特定口座にも対応しておりませんので、原則、確定申告が必要なお取引になります。

NISAとは

NISA(ニーサ)とは、株や投資信託の配当金や値上がり益を非課税にする制度のことです。 別名で「少額投資非課税制度」とも呼ばれます。NISA(ニーサ)口座で取引することで年間投資上限額の運用で生まれた利益や配当に税金がかからなくなります。

特定口座とは

特定口座は、上場株式等の譲渡益課税における個人投資家の申告・納税手続きを簡素化するために、2003年1月から導入された制度です。特定口座を利用して上場株式等の譲渡をした場合、証券会社が1年分の損益を取りまとめた年間取引報告書を作成し、翌年の1月末までに交付します。

2.課税対象となる金額とは?

2-1.1月1日から12月31日までに確定した損益が課税対象

個人の所得税の確定申告について、課税対象となるのは、1月1日から12月31日までの損益です。

12月31日取引終了時点(サービスによって時刻が異なります)までに確定した損益が課税対象になります。

もう少し具体的な言い方をすると、1月1日から12月31日までの取引報告書の入出金履歴で確認できる金額が課税対象になります。

なお、法人口座では取引による利益は益金として法人税の対象となりますので、法人の決算月で決算処理を行ってください。

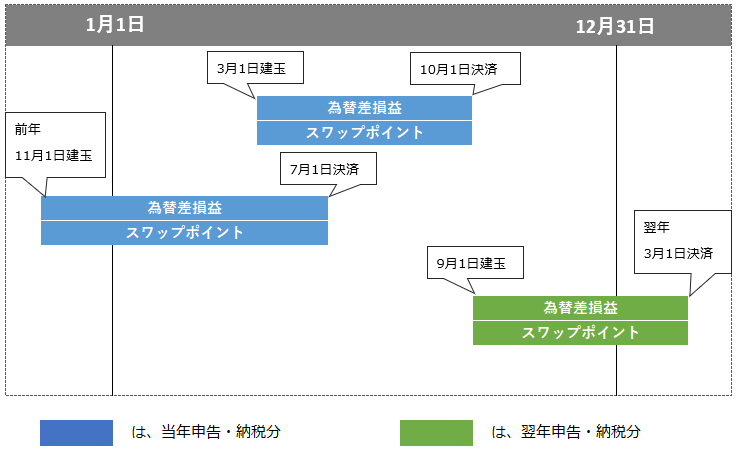

2-2.FXの課税対象は「為替差損益」「スワップポイント」

「為替差損益」、「スワップポイント」ともに、12月31日取引終了時までに決済により確定した損益が課税対象となり、未決済の損益は課税対象外となります。

なお、トライオートFXでは「スワップ振替」を利用して確定したスワップ損益も課税対象となります。

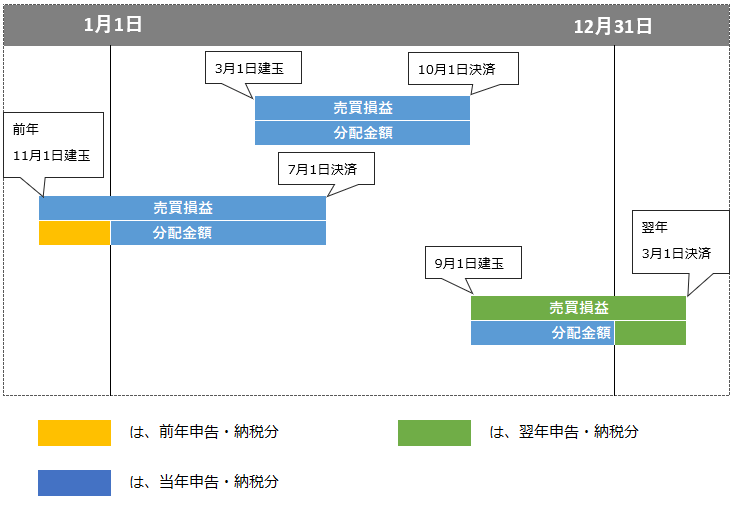

2-3.トライオートETFの課税対象は「売買損益」「分配金」「金利調整額」

「売買損益」は、12月31日取引終了時点までに決済により確定した損益が課税対象となります。

「金利調整額」とは株式の信用取引における『貸株料』に近いコストです。

トライオートETFはCFD(差金決済取引)の形態をとる特性上、円を担保にドルを借りている取引がベースとなりドルの調達コストとして金利が発生します。

そのため、トライオートETFにおいて、午前5時55分(米国サマータイム期間午前4時55分)を超えて建玉を保有している場合、金利調整額の支払いが発生します。

12月31日取引終了時点までに決済により確定した額、または「金利振替」を利用して確定した金利調整額が課税対象となります。

「分配金」は株式でいうところの配当金にあたり、1月1日~12月30日の間の分配分が課税対象となります。権利付き最終日が12月31日の分配金は翌営業日の取引報告書に記載されるため翌年分の課税対象となります。

3.覚えておきたい損益通算

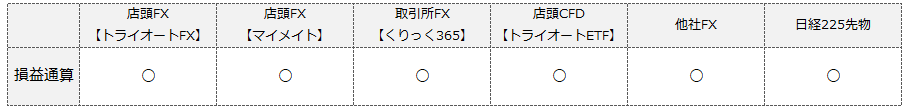

3-1.インヴァスト証券のすべてのサービスの損益通算が可能です

インヴァスト証券のすべてのサービス間で損益通算することができます。例えば1年間の取引において、トライオートFXではトータルで利益、トライオートETFではトータルで損失となっているのであれば、損益通算をして利益分から損失分を差し引きましょう。

また、同じ「先物取引にかかる雑所得」内の金融商品の損益は通算することができます。

他社のFXやCFD、日経225先物等についても損益通算ができます。

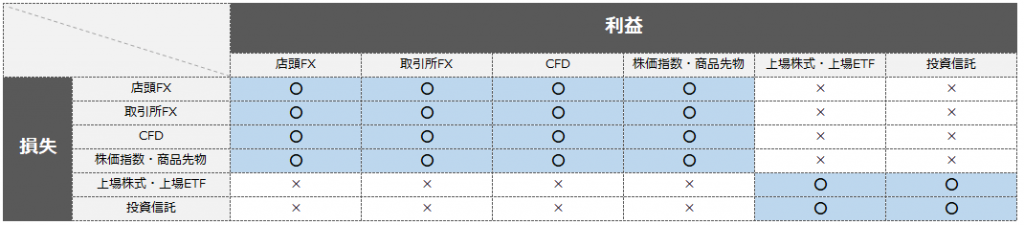

3-2.損益通算できないものについて

上場株式、上場ETFや一般的な投資信託とは税制の扱いが異なるため損益通算することはできません。

以下は代表的な金融商品の例です。

また、同じ雑所得でも「先物取引に係る雑所得等」以外の所得とは損益通算できません。例えば海外FX業者の口座とは損益通算することができませんのでご注意ください。

詳しくは最寄りの税務署等にお問合せください。

4.必要経費で賢く節税

ある目的を達成するために必要とした費用を「必要経費」といいます。FX取引等では、取引によって得られた損益と、この「必要経費」を差し引いて、税金を少なくする事が認められます。

4-1.勉強するほどお得になるかも?

当社全サービスで利益を得るために勉強すればするほど、その努力は税金でお得に利用することができます。

これは、上場株式やETF、一般的な投資信託にはない概念です。

“FX取引やCFD取引のためにかかった費用”と思われるものは、必要経費として計上して確定申告していただけます。

例えば下記のようなものです。

- FX関連の書籍代

- セミナー参加費や交通費

確定申告時に添付する不要はないのですが、レシート・領収書などは税務調査などで指摘された際の説明に必要になるので、念のため、残しておきましょう。書籍のタイトルや一目で当社サービスと関連するものと分かる方が、後々の調査でも困らないのでお勧めです。

※詳しい内容につきましては、所轄の税務署にお問合せ下さい。

5.損が出てしまったら繰越控除を活かしましょう

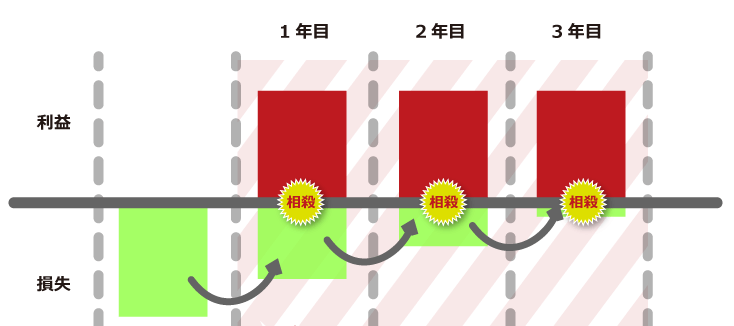

当社全サービスでは、損失が生じた年の翌年から3年間、確定申告をすることで損失を繰り越すことができ、翌年以降に当社全サービスで利益がでた際には、その利益と繰り越した損失を差し引きすることで課税所得を少なく申告することができ、税金も少なく抑えることができるものです。

繰越控除の適用を受けるには、毎年、必ず確定申告して損失の申告をします。これは取引がないなど確定申告が必要ない年でも、損失の繰越控除をしたいなら確定申告をし続ける必要があります。

※損失申告は、通常の確定申告書のほか、損失専用の申告書を提出します。

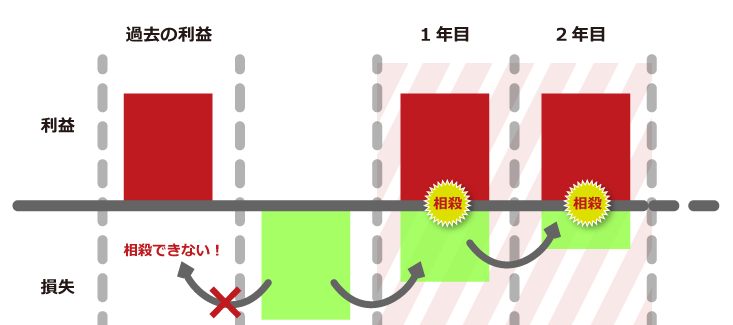

5-1.過去の利益と相殺することはできない

損失を繰り越し、利益と相殺することができるのは翌年以降3年間です。過去の利益と相殺することはできません。

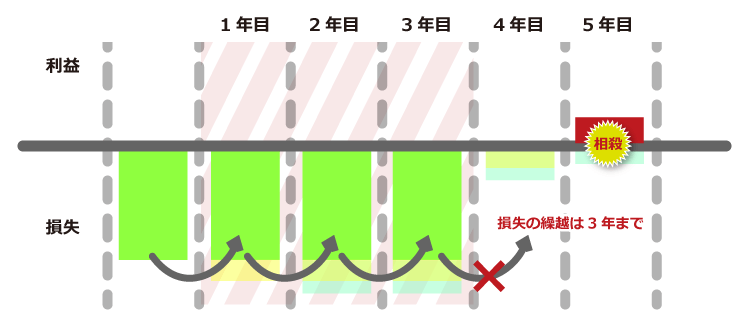

5-2.利益と相殺せずに3年過ぎると、繰り越した損失は消滅する

仮に、毎年、繰り越す損失が増えていき、利益と相殺することなく3年が過ぎてしまった場合は、その損失分は消滅します。

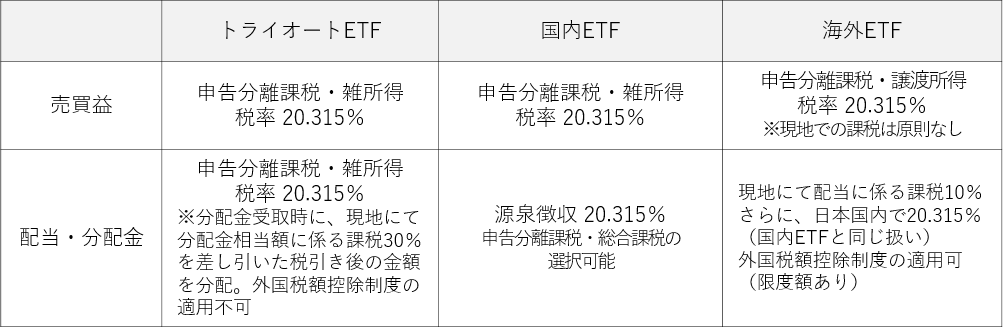

6.トライオートETFと現物国内ETF・米国ETFの課税の違い

トライオートETFと、現物の国内ETF・米国ETFとは課税方法に違いがありますので、注意してください。

現物の国内ETFと米国ETFの課税は、原則、同じと捉えていただいて構いません。

米国ETFの売買益は、租税条約により原則課税はありません。配当については、現地にて10%課税され、さらに国内にて20%源泉徴収されます。二重課税となりますが、外国税額控除制度を受けられますので申告することで一部を取り戻すことができます。

一方、トライオートETFは、売買益は現地で課税されることはなく、国内にて20.315%の課税となります。分配金相当額は、まず現地で30%課税され、国内において20.315%課税されます。二重課税となりますが、外国税額控除制度は利用できないため、合計で50.315%課税されることとなり、現物ETFに比べると享受できる分配金は少なくなります。